光伏设备行业深度报告:光伏反内卷深度:反内卷持续深化,关注贝塔修复

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:20250904【MKList.com】光伏设备行业深度报告:光伏反内卷深度:反内卷持续深化,关注贝塔修复 | 四海读报

1. 一段话总结

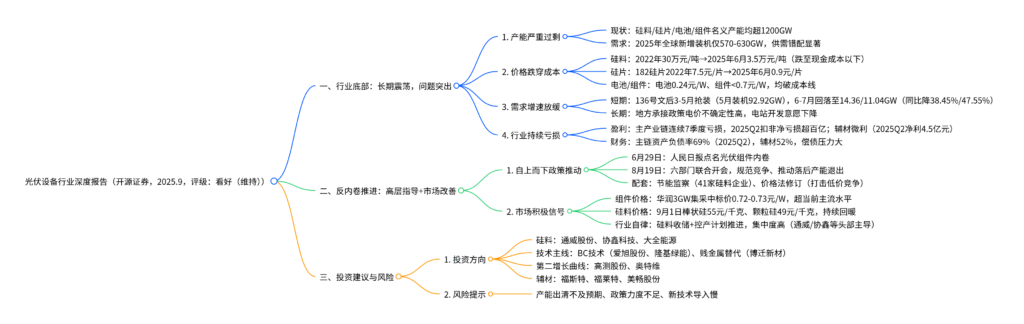

本报告为开源证券2025年9月发布的光伏设备行业深度报告,投资评级看好(维持) 。2020年以来光伏行业因扩产激进导致产能严重过剩(硅料至组件名义产能均超1200GW,2025年全球需求仅570-630GW),叠加价格大幅下跌(硅料从2022年30万元/吨跌至2025年6月3.5万元/吨),行业陷入长期亏损(主产业链连续7个季度亏损,2025Q2扣非净亏损超百亿)。2025年6月以来,高层密集推动反内卷(六部门联合开会规范竞争),市场逐步出现积极信号(硅料报价回升至55元/千克,华润3GW组件集采中标价超0.7元/瓦)。未来随着硅料收储推进、价格传导畅通,行业供需将改善,建议关注硅料(通威股份)、BC技术(爱旭股份)、辅材(福斯特)等方向,同时警惕产能出清不及预期等风险。

2. 思维导图(mindmap)

3. 详细总结

一、报告基础信息

| 项目 | 内容 |

|---|---|

| 报告类型 | 光伏设备行业深度报告 |

| 发布机构 | 开源证券 |

| 发布时间 | 2025年9月3日 |

| 投资评级 | 看好(维持) |

| 核心研究方向 | 光伏行业反内卷进展、行业底部特征及贝塔修复机会 |

二、行业底部:长期震荡,多维度承压

1. 产能严重过剩:供需错配加剧

2020年全球碳中和推进及光伏平价上网后,地方政策(税收、土地优惠)刺激全产业链扩产,当前硅料、硅片、电池、组件各环节名义产能均超1200GW,而根据CPIA预测,2025年全球新增装机需求仅570-630GW,产能规模远超实际需求,行业陷入“产能过剩-价格下跌-亏损扩产”的恶性循环。

2. 价格跌穿成本:全产业链深度下行

2020-2025年光伏产业链价格经历“暴涨-暴跌”周期,2025年6月多数环节价格跌破成本线,部分环节低于现金成本:

- 硅料:从2022年峰值30万元/吨跌至2025年6月3.5万元/吨,海外硅料因UFLPA法案价格相对坚挺(海外报价约280美元/吨);

- 硅片:182P型硅片从2022年7.5元/片降至2025年6月0.9元/片,N型硅片同步下跌;

- 电池片:P型182电池从2022年1.35元/W降至2025年6月0.24元/W,N型电池因技术溢价跌幅略小;

- 组件:P型182组件从2022年2元/W降至2025年6月<0.7元/W,跌破多数企业现金成本。

| 环节 | 2022年价格高点 | 2025年6月价格 | 跌幅 | 是否跌破成本 |

|---|---|---|---|---|

| 硅料(万元/吨) | 30 | 3.5 | 88.3% | 是(低于现金成本) |

| 182硅片(元/片) | 7.5 | 0.9 | 88.0% | 是 |

| 182电池(元/W) | 1.35 | 0.24 | 82.2% | 是 |

| 182组件(元/W) | 2.0 | <0.7 | 65.0% | 是 |

| 数据来源 | 开源证券研究所、Wind |

3. 需求增速放缓:短期抢装后回落

- 短期波动:2025年2月“136号文”(市场化电价机制)引发3-5月抢装潮,国内新增装机分别达20.24/45.22/92.92GW(同比增124.39%/214.68%/388.03%);但6-7月抢装结束后,因地方承接政策电价不确定(如蒙东/蒙西暂不安排新增项目),装机回落至14.36/11.04GW(同比降38.45%/47.55%)。

- 长期压力:多数省份机制电价上限下降(如甘肃0.2447元/kwh、宁夏0.2595元/kwh),且机制电量占比有限(如湖南仅20%),电站收益模型难测算,开发意愿显著下降。

4. 行业持续亏损:财务压力凸显

选取19家主产业链+18家辅材企业作为样本,财务数据显示行业经营持续承压:

- 盈利端:主产业链自2023Q4起连续7个季度亏损,2025Q2扣非净亏损超百亿;辅材企业2025Q2实现扭亏,但仅微利4.5亿元,盈利能力薄弱。

- 负债端:主产业链资产负债率从2021Q1的58%升至2025Q2的69% ,辅材从45%升至52% ,短期负债/在手现金比值超150%,偿债压力显著。

三、反内卷推进:高层指导+市场改善

1. 自上而下:政策密集推动规范竞争

2025年6月底以来,光伏反内卷从“行业自律”升级为“高层指导”,政策规格持续提升:

| 日期 | 主导部门 | 核心内容 |

|---|---|---|

| 6月29日 | 人民日报 | 发文点名光伏组件“内卷式”竞争,呼吁破除无序竞争 |

| 7月1日 | 中央财经委员会 | 要求依法治理低价无序竞争,推动落后产能退出,规范招商引资 |

| 7月3日 | 工信部 | 明确综合治理光伏低价竞争,引导企业提升品质,行业协会加强自律 |

| 8月19日 | 六部门(工信部等) | 部署规范竞争秩序:①强化投资管理,推动落后产能退出;②遏制低价销售、虚假营销;③打击虚标功率、侵权行为 |

| 配套措施 | 工信部 | 8月1日印发41家硅料企业节能监察清单,9月30日前完成监察 |

2. 市场信号:价格与订单回暖

- 组件价格回升:8月29日华润3GW组件集采中标结果显示,3个标段投标价分别为0.7215/0.731/0.731元/W,均突破0.72元/W,高于当前0.68-0.70元/W的主流成交价,标志终端价格理性修复。

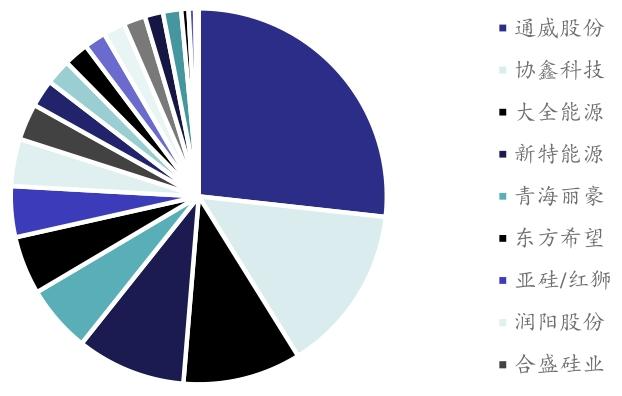

- 硅料价格回暖:硅料环节因集中度高(通威、协鑫、大全等头部占比超70%),行业自律与收储计划推进,7月以来报价持续回升,9月1日棒状硅主流报价55元/千克(较6月低点涨57.1%),颗粒硅49元/千克(涨38.9%)。

- 产能整合推进:硅料企业推进产能整合计划,通过控产挺价改善供需,部分高成本产能(如新疆某企业现金成本60元/千克)已逐步停产。

四、投资建议与风险提示

1. 投资建议:聚焦贝塔修复+阿尔法机会

- 硅料环节:关注收储进展与涨价持续性,受益标的:通威股份(成本优势显著)、协鑫科技(颗粒硅技术领先)、大全能源(海外业务稳定)、新特能源。

- 技术主线:BC技术(盈利拐点已至)受益标的:爱旭股份(BC电池龙头)、隆基绿能(BC组件布局);贱金属替代(降本空间大)受益标的:博迁新材(银粉替代)、帝科股份、聚和材料。

- 第二增长曲线:具备多元业务的企业,受益标的:高测股份(切片+电站)、奥特维(设备+运维)、正泰电器(户用光伏)、永臻股份(边框+储能)、海优新材(胶膜+储能)。

- 辅材环节:格局稳定、盈利较强,受益标的:福斯特(胶膜龙头)、福莱特(玻璃龙头)、信义光能、美畅股份(金刚线龙头)。

2. 风险提示

- 行业产能出清进展不及预期:低成本产能退出缓慢,供需改善节奏滞后。

- 政策力度不及预期:反内卷政策执行不到位,低价竞争反弹。

- 新技术导入进度不及预期:BC、TOPcon等技术规模化应用延迟,企业业绩兑现受阻。

4. 关键问题

问题1:光伏行业为何陷入“产能过剩-长期亏损”的困境?核心矛盾是什么?未来如何破解?

答案:

一、陷入困境的原因

- 扩产激进与需求错配:2020年平价上网后,地方政策(税收、土地优惠)刺激企业扩产,硅料至组件名义产能均超1200GW,但2025年全球需求仅570-630GW,产能过剩率超100%,企业为保份额低价竞争,陷入“以价换量”恶性循环。

- 技术迭代加速成本压力:N型替代P型过程中,企业需持续投入设备更新(如TOPcon产线投资超3亿元/GW),但产品价格下跌速度快于成本下降,导致固定成本分摊压力增大,2025年硅片环节设备折旧占成本比超40%。

- 需求短期波动加剧风险:2025年“136号文”引发短期抢装(5月装机92.92GW),但抢装后地方电价政策不明(如蒙东暂不新增项目),需求快速回落,企业库存积压(2025Q2组件库存超60GW),进一步拖累盈利。

二、核心矛盾

核心矛盾是“供给端无序扩产”与“需求端增速放缓”的错配,叠加“技术迭代成本”与“产品价格下跌”的双重挤压,导致行业盈利持续恶化。

三、破解路径

- 政策引导产能出清:通过节能监察(41家硅料企业)、价格法修订(打击低于成本销售),推动高成本产能(如硅料现金成本>50元/千克)退出,预计2025年底硅料产能将减少10%-15%。

- 行业自律控产挺价:硅料环节因集中度高(头部占比超70%),通过收储计划(如某央企拟收储10万吨硅料)与产能整合,逐步修复价格至现金成本以上(目标60元/千克),带动全产业链价格传导。

- 需求端政策托底:明确地方市场化电价机制(如广东、海南明确机制电量占比),稳定电站开发预期,预计2025年下半年国内装机回升至15-20GW/月,全年装机超200GW。

问题2:2025年6月以来光伏反内卷取得阶段性进展,哪些信号表明行业供需正在改善?这些改善是否具备可持续性?

答案:

一、行业供需改善的核心信号

-

价格端:硅料与组件价格同步回升:

- 硅料:9月1日棒状硅报价55元/千克(较6月低点35元/千克涨57.1%),颗粒硅49元/千克(涨38.9%),已接近大全能源现金成本(38.96元/千克),企业亏损收窄;

- 组件:华润3GW集采中标价0.72-0.73元/W,高于当前主流价0.68-0.70元/W,且中标企业以头部为主(晶澳、协鑫集成),表明行业价格共识逐步形成。

-

供给端:高成本产能开始退出:

- 硅料环节:新疆某企业(现金成本60元/千克)、云南某企业(成本55元/千克)已停产,预计退出产能约10万吨(占当前产能8%);

- 组件环节:中小厂商(如某企业产能1GW,现金成本0.75元/W)因亏损停止接单,头部企业市占率提升(2025Q2CR5超60%)。

-

需求端:下半年装机预期修复:

- 政策端:广东、海南等省份明确机制电价与电量(如海南机制电量75%),电站开发意愿回升,预计2025Q3国内装机超50GW;

- 海外端:欧洲、拉美装机保持高增(2025年预计分别增20%、30%),组件出口同比增15%,支撑需求。

二、改善的可持续性分析

具备可持续性,核心支撑因素包括:

- 政策力度持续强化:六部门已明确“推动落后产能退出”的时间表,后续将出台光伏行业产能管理办法,从审批端限制低水平扩产,避免产能再次过剩;

- 行业自律形成合力:硅料头部企业(通威、协鑫、大全)已达成“限产10%-15%”的共识,叠加央企收储计划,硅料价格有望稳定在55-60元/千克,覆盖多数企业现金成本;

- 技术红利逐步释放:BC、TOPcon等技术规模化应用(2025年N型组件占比超50%),带动产品溢价(N型组件较P型高0.03-0.05元/W),企业盈利修复具备技术支撑。

问题3:在光伏行业贝塔修复背景下,不同环节(硅料、技术主线、辅材)的投资逻辑有何差异?应重点关注哪些核心指标?

答案:

一、不同环节投资逻辑差异

-

硅料环节:供需改善驱动价格弹性

- 投资逻辑:短期受益于收储与控产,价格从35元/千克回升至55元/千克,企业从深度亏损(2025Q2大全能源净利率-61.5%)转向微利,盈利弹性最大;长期看,2026年全球需求增至700GW,硅料供需缺口有望显现(产能1100GW vs 需求700GW,过剩率降至57%)。

- 核心关注指标:硅料价格(跟踪周度报价)、产能退出率(每月跟踪停产产能)、收储进度(央企收储量与价格)。

-

技术主线(BC、贱金属替代):阿尔法机会凸显

- 投资逻辑:BC电池因“高功率+低银耗”(银耗较TOPcon低30%),2025年量产成本降至0.3元/W以下,毛利率达10%-15%(高于行业平均5-8个百分点);贱金属替代(铜粉替代银粉)可降低金属化成本40%,2026年有望规模化应用。

- 核心关注指标:BC电池量产成本(季度跟踪)、银耗量(每月数据)、贱金属替代良率(企业公告)。

-

辅材环节:格局稳定享受贝塔修复

- 投资逻辑:辅材环节(胶膜、玻璃、金刚线)集中度高(CR3超70%),竞争格局优于主链,2025Q2福斯特毛利率11.4%、美畅股份24.7%,已实现盈利;行业贝塔修复时,辅材企业盈利稳定性强,且受益于组件出货回升(2025Q3组件出货预计增20%)。

- 核心关注指标:辅材价格(如胶膜1.2元/㎡)、开工率(福莱特玻璃开工率85%)、组件出货量(月度数据)。

二、各环节核心跟踪指标汇总

| 环节 | 核心跟踪指标 | 目标区间 | 数据频率 |

|---|---|---|---|

| 硅料 | 棒状硅报价 | 55-60元/千克 | 周度 |

| 产能退出率 | >10% | 月度 | |

| 央企收储量 | >5万吨 | 季度 | |

| 技术主线 | BC电池量产成本 | <0.3元/W | 季度 |

| 银耗量 | <80mg/W | 月度 | |

| 贱金属替代良率 | >95% | 季度 | |

| 辅材 | 胶膜价格 | 1.2-1.3元/㎡ | 周度 |

| 玻璃开工率 | >85% | 月度 | |

| 组件出货量 | >60GW/季度 | 月度 |

暂无评论内容