供需结构持续优化,继续看好固态电池等核心方向

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:20250907【MKList.com】新能源汽车行业周报:供需结构持续优化,继续看好固态电池等核心方向 | 四海读报

1. 一段话总结

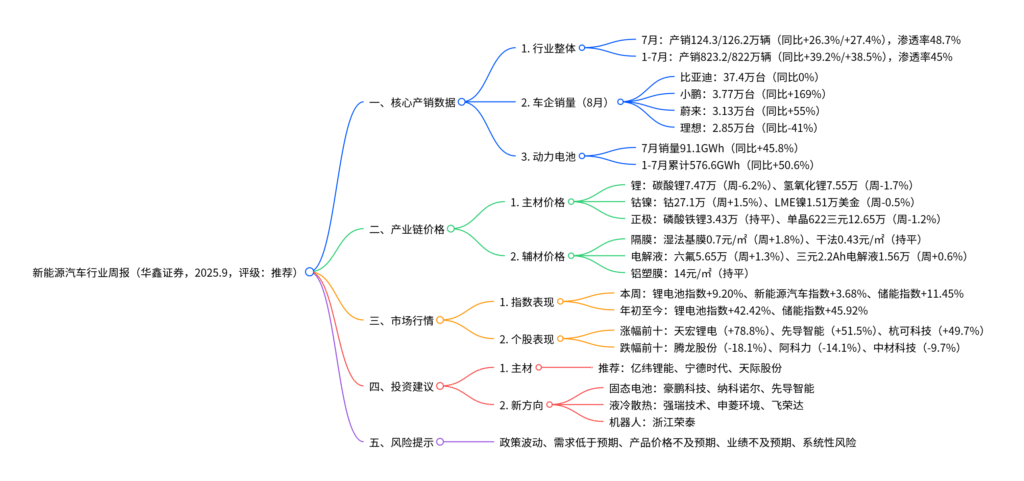

本报告为华鑫证券2025年9月发布的新能源汽车行业周报,维持行业“推荐”评级。核心数据显示,2025年7月新能源汽车产销分别达124.3万辆、126.2万辆(同比+26.3%、+27.4%),渗透率48.7%;1-7月产销823.2万辆、822万辆(同比+39.2%、+38.5%),渗透率45%,需求韧性强劲。供给端,产业链价格触底优化,碳酸锂7.47万元/吨(周跌6.2%)、氢氧化锂7.55万元/吨(周跌1.7%),钴价27.1万元/吨(周涨1.5%),六氟磷酸锂5.65万元/吨(周涨1.3%),企业收缩资本开支推动供需结构改善。行情上,本周锂电池指数+9.20%,天宏锂电(+78.8%)、先导智能(+51.5%)领涨;投资建议聚焦固态电池(豪鹏科技、先导智能)、液冷散热(强瑞技术、申菱环境)、机器人(浙江荣泰) 等方向,警惕政策波动、需求不及预期等风险。

2. 思维导图(mindmap)

3. 详细总结

一、核心产销数据:需求韧性强劲,渗透率持续提升

1. 新能源汽车行业产销

2025年新能源汽车行业延续高增长态势,7月单月及1-7月累计产销均实现两位数同比增长,渗透率接近50%,具体数据如下表:

| 指标 | 7月数据 | 7月同比 | 1-7月累计数据 | 1-7月同比 | 关键亮点 |

|---|---|---|---|---|---|

| 产量(万辆) | 124.3 | +26.3% | 823.2 | +39.2% | 供给端新品持续推出 |

| 销量(万辆) | 126.2 | +27.4% | 822 | +38.5% | 需求端反馈积极 |

| 渗透率 | 48.7% | – | 45% | – | 接近半数新车为新能源 |

2. 主流车企8月销量

头部车企销量分化明显,小鹏、蔚来实现高增长,理想同比下滑,具体如下表:

| 车企 | 8月销量(万台) | 同比增速 | 核心特点 |

|---|---|---|---|

| 比亚迪 | 37.4 | 0% | 销量规模领先,增速持平 |

| 小鹏 | 3.77 | +169% | 新品驱动,增速显著 |

| 蔚来 | 3.13 | +55% | 高端市场需求稳定 |

| 理想 | 2.85 | -41% | 车型迭代期,短期承压 |

| 沃尔沃 | 4.80(全球) | -9% | 电气化车型销量同比-17% |

3. 动力电池装机量

动力电池需求随新能源汽车增长同步提升,7月销量同比增长超45%,具体数据如下:

- 7月:动力和其他电池总销量127.2GWh(环比-3.2%、同比+47.8%),其中动力电池91.1GWh(占比71.6%,同比+45.8%);

- 1-7月:累计总销量786.2GWh(同比+60.6%),动力电池累计576.6GWh(占比73.3%,同比+50.6%);

- 全球格局:1-7月全球动力电池装车量590.7GWh(同比+35.3%),中国企业表现亮眼,蜂巢能源同比+97.1%,LGES同比-2.3%。

二、锂电产业链价格:触底优化,部分品种回升

1. 主材价格(2025年9月第一周)

锂价延续下跌但幅度收窄,钴价上涨,正极材料价格分化,具体如下表:

| 品种 | 单位 | 本周价格 | 周涨幅 | 年初至今涨幅 | 核心趋势 |

|---|---|---|---|---|---|

| 碳酸锂(99.5%电碳) | 万元/吨 | 7.47 | -6.2% | -0.4% | 价格处底部,易涨难跌 |

| 氢氧化锂(56.5%) | 万元/吨 | 7.55 | -1.7% | +8.5% | 需求支撑,跌幅收窄 |

| LME镍(现货) | 万美元/吨 | 1.51 | -0.5% | +0.1% | 价格相对稳定 |

| 长江有色钴 | 万元/吨 | 27.10 | +1.5% | +59.4% | 供需改善,持续回升 |

| 磷酸铁锂正极 | 万元/吨 | 3.43 | 0% | +1.9% | 需求稳定,价格持平 |

| 单晶622三元正极 | 万元/吨 | 12.65 | -1.2% | +4.5% | 短期承压,长期向好 |

| 三元前驱体523 | 万元/吨 | 7.90 | +1.3% | +25.4% | 钴价带动,同步上涨 |

2. 辅材价格(2025年9月第一周)

湿法隔膜、六氟磷酸锂价格上涨,干法隔膜、铝塑膜稳定,具体如下表:

| 品种 | 规格 | 单位 | 本周价格 | 周涨幅 | 年初至今涨幅 |

|---|---|---|---|---|---|

| 湿法基膜 | 9μ,国产中端 | 元/平方米 | 0.70 | +1.8% | -13.8% |

| 干法隔膜 | 14μ,国产中端 | 元/平方米 | 0.43 | 0% | +6.3% |

| 铝塑膜 | 中端,国产 | 元/平方米 | 14.00 | 0% | 0% |

| 六氟磷酸锂 | – | 万元/吨 | 5.65 | +1.3% | -9.6% |

| 三元圆柱电解液 | 2.2Ah | 万元/吨 | 1.56 | +0.6% | -13.3% |

| 三元圆柱电解液 | 2.6Ah | 万元/吨 | 1.75 | +0.6% | -13.2% |

三、市场行情回顾:锂电池指数领涨,个股分化显著

1. 行业指数表现

本周新能源汽车产业链相关指数多数上涨,储能、锂电池指数表现突出,具体如下表:

| 指数名称 | 本周涨跌幅 | 年初至今涨跌幅 | 跑赢沪深300(本周) | 核心驱动因素 |

|---|---|---|---|---|

| 锂电池指数 | +9.20% | +42.42% | +10.01pct | 产业链价格触底,需求韧性 |

| 储能指数 | +11.45% | +45.92% | +12.26pct | 储能政策支持,需求高增 |

| 新能源汽车指数 | +3.68% | +33.57% | +4.49pct | 产销数据向好,渗透率提升 |

| 充电桩指数 | -0.95% | +28.07% | -0.14pct | 短期需求平淡 |

| 燃料电池指数 | -0.94% | +27.63% | -0.13pct | 技术迭代期,进度不及预期 |

| 沪深300指数 | -0.81% | +13.35% | – | 大盘整体震荡 |

2. 个股表现(参考锂电池指数)

本周个股涨跌幅分化明显,设备类、材料类公司领涨,具体如下表:

| 分类 | 个股名称 | 周涨跌幅 | 核心原因 |

|---|---|---|---|

| 周涨幅前五 | 天宏锂电 | +78.8% | 业务拓展,订单增长 |

| 先导智能 | +51.5% | 固态电池设备需求,海外业务突破 | |

| 杭可科技 | +49.7% | 动力电池后段设备高景气 | |

| 亿纬锂能 | +36.4% | 动力电池装机量增长,新品落地 | |

| 天际股份 | +30.2% | 六氟磷酸锂价格上涨,业绩改善 | |

| 周跌幅前五 | 腾龙股份 | -18.1% | 燃料电池业务承压,需求不及预期 |

| 阿科力 | -14.1% | 原材料涨价,成本压力增大 | |

| 中材科技 | -9.7% | 风电业务拖累,新能源业务增速放缓 | |

| 大族激光 | -9.2% | 激光设备需求平淡,竞争加剧 | |

| 东方精工 | -8.1% | 包装设备业务承压,盈利下滑 |

四、行业动态与公司公告

1. 重点行业动态

- 全球动力电池格局:2025年1-7月全球装车量590.7GWh(同比+35.3%),中国企业(比亚迪、蜂巢能源)增长显著,日韩企业(LGES、三星SDI)承压;

- 丰田投资:拟投资6.8亿欧元(约7.96亿美元)在捷克建电池组装设施,捷克政府补贴6400万欧元;

- 宝马&高通合作:联合推出Snapdragon Ride Pilot驾驶辅助系统,支持L2级及以上NOA功能,2026年覆盖100+国家;

- 蔚来财报:2025Q2其他销售额28.73亿元(同比+62.6%),受益于二手车、技术服务收入增长。

2. 重点公司公告

- 鑫宏业:拟募资2.85亿元,用于超融合导体线缆、大功率充电连接系统等项目;

- 孚能科技:股东拟减持不超过2444.21万股(占总股本2%);

- 石大胜华:设立子公司投建5.3万吨/年氯化钙项目,总投资2500万元,达产后年利润487.46万元;

- 弘元绿能:拟向193名激励对象授予542.27万股限制性股票,授予价11.61元/股;

- 北特科技:拟募资3亿元用于泰国丝杠生产基地建设,发行价37.59元/股。

五、投资建议与风险提示

1. 投资建议(维持“推荐”评级)

-

主材方向:推荐亿纬锂能(动力电池装机增长)、宁德时代(行业龙头,技术领先)、天际股份(六氟磷酸锂盈利改善);

-

新方向:

- 固态电池:豪鹏科技(固态电池材料)、纳科诺尔(设备)、先导智能(设备)、利元亨(设备);

- 液冷散热:强瑞技术(连接器)、申菱环境(冷却设备)、飞荣达(散热部件)、捷邦科技(结构件);

- 机器人:浙江荣泰(机器人部件)。

2. 风险提示

- 政策波动风险:新能源汽车补贴、购置税优惠等政策调整,影响行业需求;

- 需求低于预期:宏观经济下行,消费者购车意愿下降,导致产销增速不及预期;

- 产品价格低于预期:产业链产能过剩,价格竞争加剧,企业盈利承压;

- 推荐公司业绩不及预期:订单、成本控制不及预期,导致业绩低于预测;

- 系统性风险:大盘震荡、流动性收紧,影响板块估值。

4. 关键问题

问题1:2025年7月新能源汽车产销数据表现亮眼,渗透率接近50%,这种高增长态势能否持续?核心支撑因素有哪些?

答案:

2025年新能源汽车高增长态势大概率持续,核心支撑因素来自需求、供给、政策三方面:

- 需求端韧性:7月渗透率48.7%(1-7月45%),消费者对新能源汽车接受度已形成“临界点”,且中低端车型(10-15万元)性价比持续提升(如比亚迪秦PLUS EV、五菱缤果),叠加一线城市换购需求、三四线城市首购需求释放,需求基础扎实;

- 供给端创新:主机厂持续推出新品,如小鹏G6(智能驾驶升级)、蔚来ET9(高端配置),电池企业加速固态电池研发(宁德时代、亿纬锂能),技术迭代推动产品竞争力提升;

- 政策端呵护:多地延续新能源汽车补贴、充电补贴,如深圳对置换新能源车补贴1-2万元,同时加快充电基础设施建设(2025年计划建成充电桩300万个),缓解用户补能焦虑;

- 产业链支撑:当前碳酸锂、氢氧化锂价格处历史底部(碳酸锂7.47万元/吨),企业收缩资本开支优化供需,2025年价格触底修复,有望推动行业盈利改善,进一步支撑产能释放。

问题2:本周锂电产业链价格呈现“锂跌、钴涨、电解液回升”的分化态势,这种价格分化的核心原因是什么?对相关企业业绩将产生哪些影响?

答案:

1. 价格分化的核心原因

- 锂价下跌:短期供给过剩(2025年全球锂矿产能增量约20万吨LCE),需求端虽增长但增速不及供给,导致碳酸锂周跌6.2%;长期看,2026年新能源汽车需求增速或超30%,锂价有望触底回升;

- 钴价上涨:刚果(金)钴矿产能受限(环保政策收紧),供给收缩,同时三元电池需求回暖(7月三元前驱体523周涨1.3%),推动钴价周涨1.5%,年初至今累计+59.4%;

- 电解液回升:六氟磷酸锂价格周涨1.3%(5.65万元/吨),一方面是企业去库存完成,另一方面是下游电池企业补库需求释放,带动电解液产品(三元2.2Ah电解液周涨0.6%)同步回升。

2. 对相关企业业绩的影响

- 锂企(如赣锋锂业、天齐锂业):短期业绩承压,锂价下跌导致毛利率收窄,但部分企业通过成本控制(如赣锋锂业阿根廷盐湖成本3万元/吨以下)维持盈利,若后续锂价回升,业绩弹性较大;

- 钴企(如华友钴业、寒锐钴业):直接受益于钴价上涨,2025Q3毛利率有望提升3-5pct,业绩同比增速或超50%;

- 电解液企业(如天赐材料、新宙邦):六氟磷酸锂价格回升推动电解液盈利改善,天赐材料2025Q3电解液业务净利率或从5%提升至8%,业绩有望环比增长20%+;

- 电池企业(如宁德时代、亿纬锂能):锂价下跌降低原材料成本,钴价上涨对三元电池成本有一定压力,但整体看成本端仍呈改善趋势,2025Q3电池毛利率或提升1-2pct。

问题3:本周小鹏汽车8月销量同比+169%,而理想汽车同比-41%,头部车企销量分化显著,核心原因是什么?这种分化对新能源汽车行业竞争格局将产生哪些影响?

答案:

1. 销量分化的核心原因

-

小鹏汽车高增长:

- 产品周期:2025年推出的小鹏G6(智能驾驶+续航700km)、P7i(改款升级)精准契合年轻消费者需求,8月两款车型合计销量超2.5万台,占总销量66%;

- 价格策略:G6起售价20.99万元,较Model Y低3万元,性价比优势显著,吸引中端市场用户。

-

理想汽车下滑:

- 产品迭代期:当前主力车型L9、L8已上市3年,面临产品老化,新款L9 Max预计2025Q4上市,短期需求等待释放;

- 市场竞争:问界M9、蔚来ES8等竞品推出,分流高端家庭用户,8月理想L9销量同比-35%,拖累整体业绩。

2. 对行业竞争格局的影响

- 头部格局优化:比亚迪(37.4万台)仍稳居第一,但小鹏、蔚来等二线车企通过差异化竞争(智能驾驶、高端配置)抢占市场份额,行业从“一家独大”向“多强并存”演变;

- 细分市场聚焦:车企加速细分市场布局,如小鹏聚焦“智能驾驶+中端市场”,理想主攻“家庭高端SUV”,蔚来专注“高端服务+换电”,避免同质化竞争;

- 技术驱动加剧:智能驾驶、电池技术成为核心竞争力,小鹏XNGP 4.0支持无图城市NOA,理想计划2026年推出800V高压平台车型,技术迭代速度加快,推动行业整体升级;

- 中小车企承压:在头部车企价格战、技术战背景下,哪吒、零跑等中小车企销量增速放缓,2025年或面临整合,行业集中度有望进一步提升。

暂无评论内容