生物制剂和口服药物百花齐放,银屑病治疗未来可期

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:20250909【MKList.com】银屑病药物专题报告:生物制剂和口服药物百花齐放,银屑病治疗未来可期 | 四海读报

1. 一段话总结

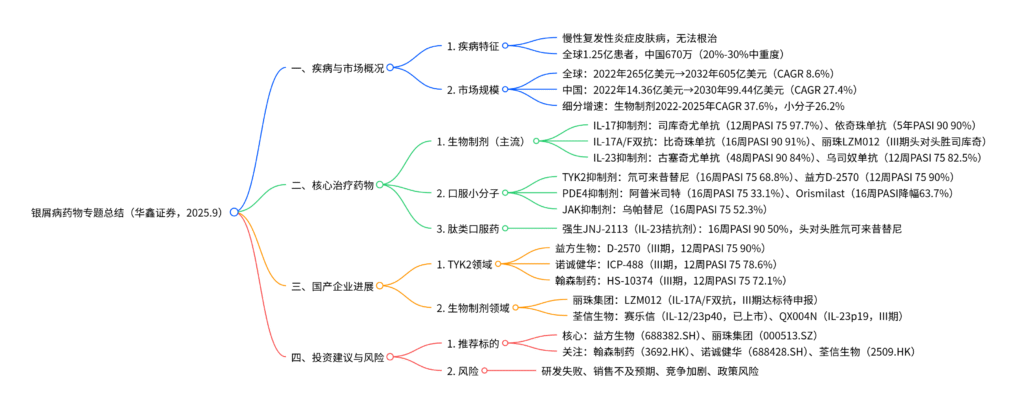

本报告为华鑫证券2025年9月发布的银屑病药物专题报告,指出银屑病作为慢性复发性皮肤病,全球约1.25亿患者、中国约670万患者(20%-30%为中重度),2022年全球治疗市场规模265亿美元、中国14.36亿美元(2018-2022年CAGR 24.2%)。当前治疗以生物制剂(IL-17/IL-23靶点为主)和口服小分子药物(TYK2/PDE4/JAK靶点)为核心,生物制剂中IL-17A/F双抗(比奇珠单抗16周PASI 90达91%)、IL-23p19抑制剂(古塞奇尤单抗48周PASI 90超80%)疗效突出;口服药中TYK2抑制剂(氘可来昔替尼16周PASI 75达68.8%)为当前最优,国产企业如益方生物D-2570(12周PASI 75达90%)、诺诚健华ICP-488(12周PASI 75达78.6%)进展领先。此外,肽类口服药(强生JNJ-2113)头对头优于氘可来昔替尼,2025年已申报上市。投资建议关注益方生物、丽珠集团、翰森制药等,风险包括研发失败、竞争加剧等。

2. 思维导图(mindmap)

3. 详细总结

一、疾病概况与市场规模:患者基数庞大,市场高速增长

1. 疾病核心特征

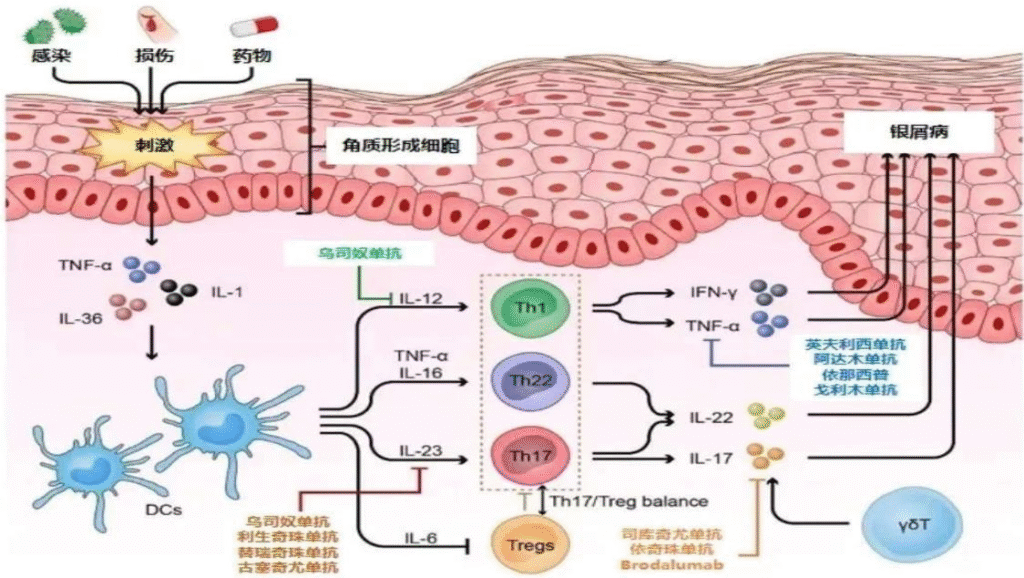

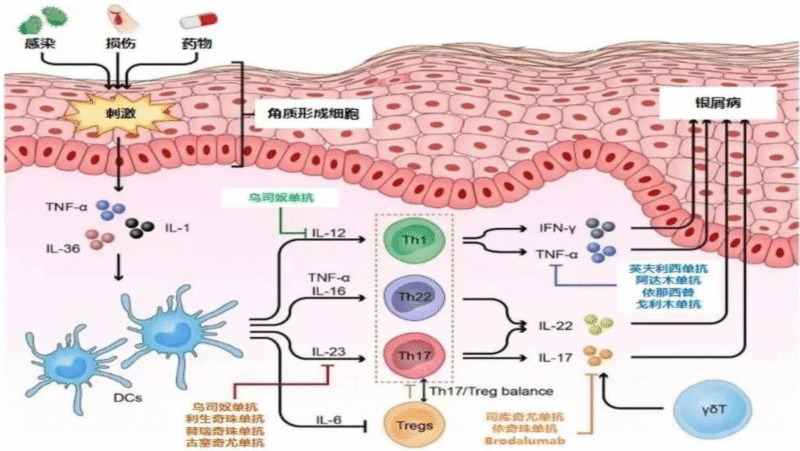

银屑病是慢性、复发性、炎症性皮肤病,核心发病机制为IL-23/IL-17信号通路异常激活:IL-23驱动Th17细胞分化,产生IL-17A/F等促炎因子,引发皮肤角质形成细胞过度增殖。疾病无法根治,需长期治疗,临床分级如下表:

| 严重程度 | BSA(体表受累面积) | PASI评分 | DLQI(生活质量影响) | 治疗需求 |

|---|---|---|---|---|

| 轻度 | <3% | <3分 | <6分 | 外用药物(如卡泊三醇)、光疗 |

| 中度 | 3%-10% | 3-10分 | 6-10分 | 口服小分子(如阿普米司特) |

| 重度 | >10% | ≥10分 | ≥10分 | 生物制剂(如IL-17/IL-23抑制剂) |

2. 全球与中国市场规模

- 全球市场:2022年规模265亿美元,预计2032年达605亿美元(CAGR 8.6%),IL类抑制剂(IL-17/IL-23)为主要增长驱动力;

- 中国市场:2022年规模14.36亿美元(2018-2022年CAGR 24.2%),预计2030年达99.44亿美元(CAGR 27.4%),其中生物制剂2022-2025年CAGR 37.6%,小分子药物CAGR 26.2%,2030年生物制剂占比将达50.3%。

二、核心治疗药物:生物制剂为主流,口服药成新方向

1. 生物制剂:IL-17/IL-23靶点主导,疗效持续突破

生物制剂凭借高皮损清除率(PASI 90/100)、长疗效维持期,成为中重度银屑病一线治疗,核心品种对比如下:

| 靶点 | 代表药物 | 企业 | 关键疗效数据 | 国内进展 |

|---|---|---|---|---|

| IL-17A | 司库奇尤单抗 | 诺华 | 中国III期:12周PASI 75 97.7%、52周95.4% | 已上市,2023年销售额37.64亿元 |

| IL-17A | 依奇珠单抗 | 礼来 | 海外III期:5年PASI 90 90%、PASI 100 67% | 已上市 |

| IL-17A/F双抗 | 比奇珠单抗 | 优时比 | 海外III期:16周PASI 90 91%、3年维持93% | 2025年5月国内申报上市 |

| IL-17A/F双抗 | LZM012 | 丽珠集团 | III期:12周PASI 75 >95%、PASI 100 49.5% | 待申报上市 |

| IL-23p19 | 古塞奇尤单抗 | 强生 | 头对头:48周PASI 90 84%(胜司库奇) | 已上市 |

| IL-12/23p40 | 乌司奴单抗 | 强生 | 国内III期:12周PASI 75 82.5%、28周91.5% | 已上市,同类药赛乐信(荃信)获批 |

2. 口服小分子药物:TYK2抑制剂成最优选择

口服药解决生物制剂“注射依赖、成本高”痛点,核心靶点为TYK2、PDE4、JAK,疗效对比如下:

| 靶点 | 代表药物 | 企业 | 16周PASI 75 | 52周PASI 75 | 安全性亮点 |

|---|---|---|---|---|---|

| TYK2 | 氘可来昔替尼 | BMS | 68.8% | 71.0% | 高选择性(不抑制JAK1-3),无贫血/感染风险 |

| TYK2 | D-2570 | 益方生物 | 90.0%(18mg) | – | II期无严重AE,同类最佳潜力 |

| TYK2 | ICP-488 | 诺诚健华 | 78.6%(9mg) | – | 轻度TEAE为主 |

| PDE4 | 阿普米司特 | 安进 | 33.1% | 61.0% | 已入医保,年费用1.13万元 |

| JAK1 | 乌帕替尼 | 艾伯维 | 52.3% | 52.3% | 需警惕感染风险(FDA黑框警告) |

3. 肽类口服药:强生JNJ-2113引领新方向

- 药物特点:全球首个IL-23受体拮抗剂肽类口服药,突破多肽口服生物利用度低的瓶颈;

- 疗效数据:III期ICONIC-LEAD研究显示,16周PASI 90 50%、IGA 0/1 65%,头对头优于氘可来昔替尼;

- 商业化潜力:2025年7月申报美国NDA,预计峰值销售额35亿美元,75%注射剂患者愿转向口服。

三、国产企业进展:TYK2与生物制剂双线突破

1. TYK2抑制剂:国内三强竞争,益方生物领先

| 企业 | 药物 | 临床阶段 | 核心数据(12周) | 优势 |

|---|---|---|---|---|

| 益方生物 | D-2570 | III期 | PASI 75 90%、PASI 100 50% | 全球BIC潜力,出海授权可期 |

| 诺诚健华 | ICP-488 | III期 | PASI 75 78.6%、PASI 90 50% | 双TYK2抑制剂布局(AD+银屑病) |

| 翰森制药 | HS-10374 | III期 | PASI 75 72.1%(12mg) | 国内进度最快,管线协同(IL-23) |

2. 生物制剂:IL-17A/F与IL-23并行

-

丽珠集团(LZM012):国产首个IL-17A/F双抗,III期头对头击败司库奇尤单抗,2025年待申报;

-

荃信生物:

- 赛乐信(IL-12/23p40):2024年10月上市,授权华东医药商业化;

- QX004N(IL-23p19):III期临床,授权翰森制药合作开发;

-

恒瑞医药(夫那奇珠单抗):IL-17A抑制剂,12周PASI 75 93.6%,2024年8月上市。

四、投资建议与风险提示

1. 投资建议

聚焦“疗效强、进度快、安全性优”的企业,具体标的如下:

| 标的名称 | 股票代码 | 核心逻辑 | 关键进展 |

|---|---|---|---|

| 益方生物 | 688382.SH | D-2570为全球TYK2 BIC,出海潜力大 | III期临床推进中 |

| 丽珠集团 | 000513.SZ | LZM012为国产首个IL-17A/F双抗,待申报上市 | III期达标,申报在即 |

| 翰森制药 | 3692.HK | HS-10374国内TYK2进度最快,管线协同性强 | III期临床推进中 |

| 诺诚健华 | 688428.SH | ICP-488疗效优异,自免管线丰富 | III期临床推进中 |

| 荃信生物 | 2509.HK | 自免领域专注,赛乐信已上市,QX004N进展快 | QX004N III期临床推进中 |

2. 风险提示

- 研发失败风险:医药研发周期长、投入大,如TYK2抑制剂临床数据不及预期;

- 销售不及预期风险:学术推广不足、医保谈判降价超预期影响产品放量;

- 竞争加剧风险:国内外企业密集布局(如武田TAK-279、Alumis ESK-001),可能引发价格战;

- 政策风险:医保控费、集采扩围可能压缩利润空间。

4. 关键问题

问题1:IL-17A/F双抗(如比奇珠单抗、丽珠LZM012)相比单靶点IL-17A抑制剂(司库奇尤单抗、依奇珠单抗),在疗效与安全性上有哪些核心优势?这一技术路线的商业化潜力如何?

答案:

1. 疗效与安全性优势

- 疗效更全面:IL-17A和IL-17F均为银屑病核心促炎因子(同源性超50%),单靶点抑制剂仅阻断IL-17A,残留IL-17F仍可引发炎症;双抗可同时抑制两者,如比奇珠单抗16周PASI 90达91%(司库奇12周PASI 90 81%),3年PASI 90维持率93%,且对IL-17A抑制剂耐药患者有效;

- 起效更快:丽珠LZM012仅需1针(320mg Q4W),第4周PASI 75达65.7%,而司库奇需4针(0/1/2/3周给药),第4周PASI 75仅50.3%,患者依从性更高;

- 安全性相当:比奇珠单抗主要不良反应为口腔念珠菌感染(19.3%),与司库奇(鼻咽炎15%)相比无新增安全信号;丽珠LZM012 III期数据显示,AE发生率与司库奇相当,无严重TEAE。

2. 商业化潜力

- 市场空间:全球中重度银屑病患者约3100万,IL-17类药物2024年市场规模超200亿美元,双抗凭借疗效优势,有望抢占30%-40%份额,对应60-80亿美元市场;

- 国产替代机会:国内IL-17A抑制剂以进口为主(司库奇2023年销售额37.64亿元),丽珠LZM012若2026年上市,凭借“国产+双靶点”优势,预计3年内实现20-30亿元销售额;

- 适应症拓展:IL-17A/F双抗可延伸至强直性脊柱炎(比奇珠已获批)、银屑病关节炎,进一步打开市场空间(全球自免市场超500亿美元)。

问题2:国产TYK2抑制剂(益方D-2570、诺诚ICP-488、翰森HS-10374)在临床数据与商业化布局上各有何差异化优势?谁最有可能成为国内首个上市的TYK2抑制剂,核心判断依据是什么?

答案:

1. 国产TYK2抑制剂差异化优势

| 药物 | 企业 | 临床数据优势(12周) | 商业化布局优势 |

|---|---|---|---|

| D-2570 | 益方生物 | PASI 75 90%(18mg)、PASI 100 50%,全球同类最佳 | 自主研发,无对外授权,出海潜力大;同时布局溃疡性结肠炎 |

| ICP-488 | 诺诚健华 | PASI 75 78.6%(9mg)、PASI 90 50%,安全性优异 | 双TYK2布局(ICP-488治银屑病,ICP-332治AD),自免管线协同 |

| HS-10374 | 翰森制药 | PASI 75 72.1%(12mg),国内进度最早 | 与IL-23抑制剂QX004N(授权自荃信)管线互补,销售渠道成熟 |

2. 国内首个上市预测:翰森制药HS-10374

核心判断依据如下:

- 进度领先:HS-10374于2024年10月启动III期临床,2025年4月完成首例患者给药,较益方D-2570(2025年7月启动III期)、诺诚ICP-488(2025年3月启动III期)实际入组进度更快,预计2026年Q4提交NDA;

- 临床设计简单:HS-10374 III期为单臂开放标签设计(n=250),主要终点为12周PASI 75,而D-2570为随机双盲对照设计(n=390),需更长时间完成数据统计;

- 商业化能力强:翰森制药现有销售团队覆盖全国超2000家医院,且与荃信生物合作的IL-23抑制剂QX004N可协同推广,降低银屑病患者教育成本,加速产品放量。

问题3:强生肽类口服药JNJ-2113(IL-23拮抗剂)头对头击败氘可来昔替尼,其技术路线是否会对TYK2抑制剂形成替代?未来银屑病口服药市场(TYK2 vs 肽类)的竞争格局将如何演变?

答案:

1. JNJ-2113不会完全替代TYK2抑制剂,核心原因如下

- 机制互补:JNJ-2113靶向IL-23受体,阻断上游通路;TYK2抑制剂阻断IL-23/IL-12/I型IFN多通路,适用于合并其他自免疾病(如银屑病关节炎)的患者,两者适用人群存在差异;

- 疗效与成本平衡:JNJ-2113 16周PASI 90 50%,低于益方D-2570的75%,且肽类药物生产成本高于小分子(预计年费用2-3万元,TYK2抑制剂入医保后约1.5-2万元),价格敏感患者更倾向TYK2;

- 给药频率:JNJ-2113需每日口服(200mg QD),而氘可来昔替尼为每日1次(6mg QD),D-2570低剂量(18mg QD)即可达高疗效,患者依从性相当。

2. 未来口服药竞争格局演变

- 短期(2026-2028年):TYK2抑制剂先上市,抢占先发优势。翰森HS-10374、益方D-2570预计2026-2027年上市,凭借“疗效优+成本低”,快速占据60%-70%口服药市场;JNJ-2113若2027年国内上市,凭借“多肽高特异性”吸引对安全性要求高的患者(如老年人),占比20%-30%;

- 长期(2029年后):两者协同竞争,细分市场分化。TYK2抑制剂凭借多适应症(AD、SLE)拓展,成为自免领域平台型药物;肽类药物聚焦对IL-23通路依赖度高的银屑病患者,且向克罗恩病、溃疡性结肠炎延伸,形成“TYK2主导自免、肽类主导肠道+皮肤”的格局,整体市场规模预计2030年达50亿美元(中国15亿美元)。

暂无评论内容