逆变器持续增长,风电排产高增,光伏主链分化、辅链持续承压

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:20250910【MKList.com】新能源行业25H1财务报告总结:逆变器持续增长,风电排产高增,光伏主链分化、辅链持续承压 | 四海读报

1. 一段话总结

东吴证券2025年9月9日发布的新能源行业2025H1财务报告显示,行业整体呈结构性分化态势:光伏板块2025H1营收4348亿元(同比-14%)、归母净利润-71亿元(同比-276%),主链(硅料、硅片、组件)因产能过剩盈利承压,仅逆变器(营收+30%、归母+43%) 与电池(营收+8%、归母+74%) 表现亮眼,辅链(玻璃、胶膜)Q2承压但Q3涨价可期;风电板块表现突出,2025H1营收1558亿元(同比-32%,Q2同比+34%)、归母净利润91亿元(同比+20%),陆风抢装(5月装机26.3GW,同比+801%)与海风放量推动整机、塔筒、海缆盈利改善;投资建议重点关注高景气逆变器(阳光电源、德业股份)、光伏供给侧改革受益龙头(通威股份、福莱特) 及海风产业链(东方电缆、大金重工),风险提示行业竞争加剧、政策变动等。

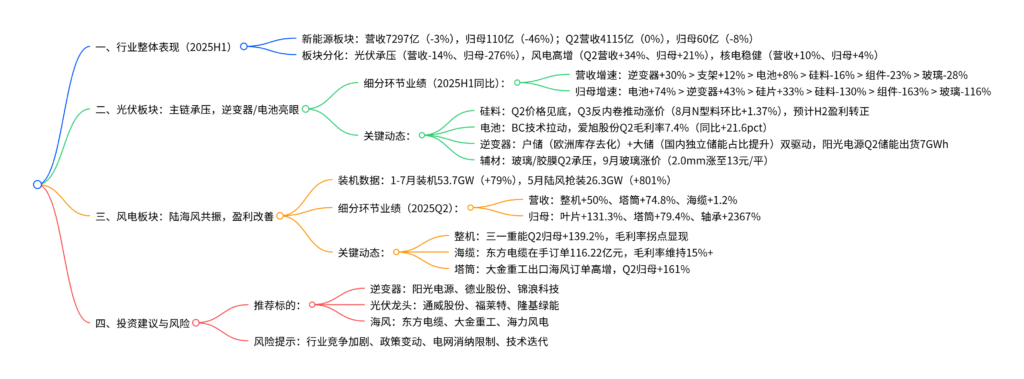

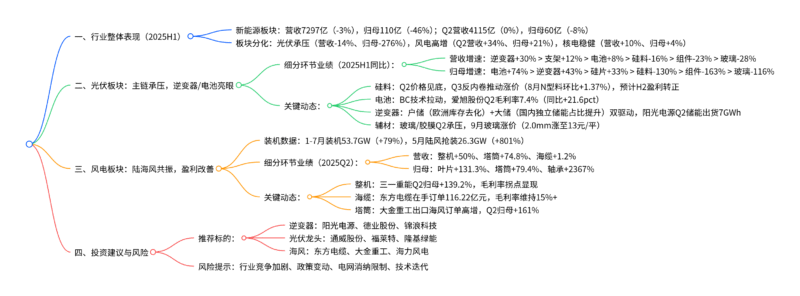

2. 思维导图(mindmap脑图)

3. 详细总结

一、行业整体概况:结构性分化,风电表现突出

2025年上半年新能源行业受供需格局与政策影响,呈现“光伏承压、风电高增、核电稳健”的分化特征,核心数据如下:

| 板块 | 2025H1营收(亿元) | 营收同比 | 2025H1归母净利润(亿元) | 净利润同比 | 2025Q2营收(亿元) | Q2营收同比 | 2025Q2归母净利润(亿元) | Q2净利润同比 |

|---|---|---|---|---|---|---|---|---|

| 新能源整体 | 7297 | -3% | 110 | -46% | 4115 | 0% | 60 | -8% |

| 光伏 | 4348 | -14% | -71 | -276% | 2396 | -12% | -36 | -48% |

| 风电 | 1558 | -32% | 91 | +20% | 945 | +34% | 55 | +21% |

| 核电 | 1392 | +10% | 90 | +4% | 774 | +10% | 41 | -7% |

二、光伏板块:主链产能过剩,逆变器/电池成亮点

1. 细分环节业绩分化

2025H1光伏各环节营收与归母净利润同比增速差异显著,仅逆变器与电池实现盈利正增长:

| 细分环节 | 2025H1营收同比 | 2025H1归母净利润同比 | 核心原因 |

|---|---|---|---|

| 逆变器 | +30% | +43% | 户储(欧洲库存去化)+大储(国内独立储能)需求高增 |

| 支架 | +12% | -11% | 海外装机需求拉动,但国内竞争加剧 |

| 电池 | +8% | +74% | BC技术渗透,爱旭股份/钧达股份新品盈利改善 |

| 银浆 | -2% | -46% | 组件需求疲软,价格竞争激烈 |

| 胶膜 | -10% | -43% | 产能过剩,EVA粒子价格波动 |

| EPC | -11% | -23% | 国内装机节奏放缓 |

| 硅料 | -16% | -130% | 产能过剩(2025Q2全球需求25万吨,供给超30万吨) |

| 硅片 | -19% | +33% | 行业反内卷推动价格修复,隆基绿能单瓦亏损收窄 |

| 组件 | -23% | -163% | 出口下滑(1-7月组件出口141GW,-6%),价格承压 |

| 玻璃 | -28% | -116% | 供给过剩,Q2价格跌至18.75元/平(3.2mm) |

2. 核心环节动态

- 硅料:2025Q2价格见底(N型致密料44.5元/kg),Q3行业反内卷推动涨价,8月N型复投料/致密料/颗粒硅环比分别+1.7%、+1.37%、+6.09%,预计H2头部企业(通威、协鑫)盈利转正;

- 电池:BC技术成为核心增长点,爱旭股份2025Q2 BC组件出货4GW+,海外售价近1元/W,单瓦盈利10-12分,Q2毛利率7.4%(同比+21.6pct);

- 逆变器:阳光电源2025H1储能出货19.5GWh(国内3GWh、美国6GWh),毛利率39.9%;锦浪科技Q2储能出货8-9万台(同比+200%);

- 辅材:玻璃9月联合涨价(2.0mm涨至13元/平、3.2mm涨至20元/平),福莱特Q2单平净利1.1-1.2元;胶膜龙头福斯特Q2单平净利0.3元,成本优势显著。

三、风电板块:陆海风共振,盈利全面改善

1. 装机与招标数据

- 装机高增:2025年1-7月风电新增装机53.7GW(同比+79%),5月受136号文刺激抢装26.3GW(同比+801%);

- 招标分化:1-8月陆风招标55GW(同比-16%,短期运营商放缓动作),海风招标6.3GW(同比持平,年化10GW+)。

2. 细分环节业绩

2025Q2风电各环节营收与净利润同比均实现增长,整机、塔筒、叶片盈利改善显著:

| 细分环节 | 2025Q2营收(亿元) | 营收同比 | 2025Q2归母净利润(亿元) | 净利润同比 | 核心亮点 |

|---|---|---|---|---|---|

| 整机 | 437 | +50% | 16 | +9.5% | 三一重能Q2归母+139.2%,毛利率11.9%(环比+5.5pct) |

| 叶片 | 133 | +22.8% | 9 | +131.3% | 中材科技Q2毛利率21.1%(同比+3.4pct) |

| 塔筒 | 70 | +74.8% | 6 | +79.4% | 大金重工出口海风订单高增,Q2归母+161% |

| 海缆 | 161 | +1.2% | 11 | -6.0% | 东方电缆在手订单116.22亿元,毛利率15.5% |

| 轴承 | 23 | +43.9% | 3 | +2367% | 新强联Q2毛利率29.8%(同比+17.8pct) |

3. 核心企业动态

- 整机:三一重能Q2营收64.1亿元(同比+80.3%),归母4亿元(同比+139.2%),风机毛利率拐点显现;

- 塔筒:大金重工2025H1营收28.4亿元(同比+109.5%),归母5.5亿元(同比+214.3%),出口海风订单占比超30%;

- 海缆:东方电缆海外突破(英国Inch Cape项目18亿元),在手海缆订单88.27亿元,深远海布局领先。

四、投资建议与风险提示

1. 投资建议

- 高景气逆变器及支架:阳光电源(2025H1储能出货19.5GWh)、德业股份(Q2储能出货18.4万台)、中信博(跟踪支架在手订单58.9亿元)、锦浪科技;

- 光伏供给侧改革受益龙头:硅料(通威股份、协鑫科技)、组件(隆基绿能、晶科能源)、辅材(福莱特、福斯特);

- 风电产业链:海风(东方电缆、大金重工、海力风电)、陆风(三一重能、金风科技)、铸锻件(日月股份)。

2. 风险提示

- 行业竞争加剧:光伏主链(硅料、组件)产能过剩,可能引发价格战;

- 政策变动风险:海外贸易壁垒(如美国关税)、国内补贴政策调整;

- 电网消纳限制:新能源装机激增导致电网稳定性压力,限制装机规模;

- 技术迭代风险:光伏BC、钙钛矿等新技术可能导致现有产能贬值。

4. 关键问题

问题1:2025H1光伏板块中,逆变器成为唯一营收与净利润双增(营收+30%、归母+43%)的主链环节,其高增长的核心驱动因素是什么?不同应用场景(户储、大储、工商储)的需求表现有何差异?

答案:

1. 逆变器高增长的核心驱动因素

- 全球储能需求爆发:2025年储能成为逆变器增长核心引擎,户储、大储、工商储需求多点开花,拉动逆变器出货量同比+40%以上;

- 技术与成本优势:国内逆变器企业(阳光电源、德业股份)在组串式、微逆技术上领先,海外市占率超60%,且成本较海外企业低15%-20%;

- 政策催化:国内独立储能占比提升(2025H1国内大储中标66GWh,同比+78%)、欧洲动态电价政策(德国工商储IRR超15%)、澳洲补贴(户储补贴30%)推动需求。

2. 不同应用场景需求差异

- 户储:欧洲库存去化完毕(2025Q2库存降至1-2个月),需求恢复同比+20%;东南亚(印尼、越南)因电价上涨(同比+15%)需求同比+50%;澳洲受补贴驱动,需求爆发同比+300%;

- 大储:国内受过渡性政策对冲强制配储取消,H1招标104GWh(同比+44%);美国2025年抢装(关税政策到期),H1装机16.77GWh(同比+32%);欧洲、中东大储需求翻倍增长;

- 工商储:欧洲受补贴与动态电价驱动,2025年需求预计翻倍(达20GWh);国内工商业用户电价上浮政策(最高20%)推动工商储渗透率从5%提升至10%。

问题2:风电板块2025Q2营收同比+34%、归母同比+21%,显著优于光伏,其盈利改善的核心环节与逻辑是什么?海风与陆风产业链的业绩贡献有何不同?

答案:

1. 风电盈利改善的核心环节与逻辑

- 整机环节:2024H2反内卷后风机投标价格上涨10%-15%(如3MW陆风风机从2200元/kW涨至2400元/kW),叠加Q2抢装带动出货量环比+81%,三一重能、明阳智能Q2毛利率环比分别+5.5pct、+1.9pct;

- 塔筒环节:出海需求拉动(大金重工Q2出口营收占比40%),海外订单毛利率较国内高5-8pct;国内海风塔筒需求放量(2025Q2海风装机4GW,同比+100%),海力风电Q2营收15.9亿元(同比+570%);

- 轴承环节:大兆瓦机型(8MW+)渗透率提升至35%,大尺寸轴承供需紧张(国内自给率仅30%),新强联Q2毛利率29.8%(同比+17.8pct),归母净利润同比+567.8%。

2. 海风与陆风产业链业绩贡献差异

- 陆风:贡献主要装机增量(2025H1陆风装机45GW,占比84%),拉动整机、塔筒、叶片需求,三一重能Q2陆风出货3.2GW(同比+80%),天顺风能陆塔出口营收同比+36%;

- 海风:贡献高盈利增量(海风塔筒毛利率较陆塔高8-10pct,海缆毛利率15%+),东方电缆Q2海风订单占比60%,大金重工海风出口订单同比+200%,海力风电Q2归母净利润1.4亿元(同比+315%),成为板块盈利核心支柱。

问题3:光伏辅材(玻璃、胶膜)2025Q2盈利承压(玻璃归母-116%、胶膜归母-43%),但报告预测Q3盈利改善,其盈利修复的逻辑是什么?头部企业(福莱特、福斯特)的竞争优势如何支撑业绩反弹?

答案:

1. 辅材Q3盈利修复的核心逻辑

- 供给侧收缩:玻璃环节2025Q3福莱特、信义光能3座窑炉冷修(合计产能3000吨/日,占行业5%),供给减少推动价格上涨(9月3.2mm玻璃涨至20元/平,环比+7%);胶膜环节二三线企业(海优新材)Q2单平亏损1.3元,产能出清加速(行业开工率从60%提升至75%);

- 需求端改善:Q3为光伏装机旺季,国内预计装机80GW(环比+30%),组件出口预计70GW(环比+12%),拉动辅材需求;

- 成本下降:胶膜核心原料EVA粒子价格Q3预计降至1.1万元/吨(环比-8%),福斯特单平成本下降0.05元,毛利率提升2pct。

2. 头部企业竞争优势

-

福莱特(玻璃):

- 成本优势:自供石英砂(占比30%),单平成本较信义光能低0.5元;

- 客户结构:绑定隆基、晶科等头部组件厂,海外订单占比20%(溢价5%-10%);

- 产能布局:2025H2新增产能5000吨/日,规模效应进一步强化。

-

福斯特(胶膜):

- 技术壁垒:POE胶膜市占率超50%,专利数量行业第一,新产品抗PID性能领先;

- 规模效应:年产能33亿平(行业第一),单平非硅成本较海优新材低0.15元;

- 客户粘性:与晶科、天合光能签订长期协议(占比60%),订单能见度超6个月。

暂无评论内容