A股生物医药行业2025半年报总结:创新药及产业链景气度较高

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

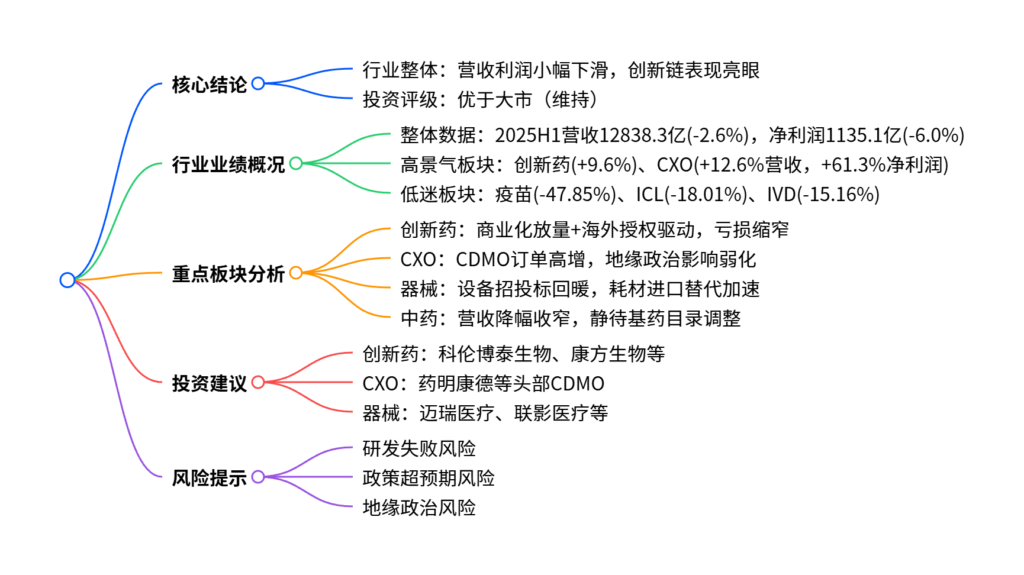

1. 一段话总结

本报告为2025年A股生物医药行业半年报总结,指出行业整体营收与利润小幅下滑(2025H1营收12838.3亿元,同比-2.6%;归母净利润1135.1亿元,同比-6.0%),但创新药及产业链景气度突出:创新药板块营收303.6亿元(+9.6%),CXO板块营收451.2亿元(+12.6%)、归母净利润112.8亿元(+61.3%),业绩迅速回暖;而疫苗(营收同比-47.85%)、ICL(营收同比-18.01%)、IVD(营收同比-15.16%)等板块表现低迷。投资建议聚焦创新药(科伦博泰生物等)、CXO(药明康德等)及器械板块(迈瑞医疗等)的估值修复机会,同时提示研发失败、政策等风险。

2. 思维导图

3. 详细总结

一、报告核心定位

本报告为国信证券2025年9月发布的A股生物医药行业半年报总结,聚焦2025年上半年行业业绩表现,剖析各子板块景气度差异,最终给出投资建议与风险提示,投资评级维持“优于大市”。

二、2025H1行业整体业绩表现

行业整体呈现“营收利润双降,结构分化显著”特征,创新药及CXO产业链成为核心增长引擎,而疫苗、ICL等板块持续承压。

| 指标 | 数值(2025H1) | 同比变化 | 核心说明 |

|---|---|---|---|

| 营业收入 | 12838.3亿元 | -2.6% | 整体小幅下滑,板块分化明显 |

| 归母净利润 | 1135.1亿元 | -6.0% | 利润降幅大于营收,部分板块亏损扩大 |

| 创新药板块营收 | 303.6亿元 | +9.6% | 剔除高基数后仍保持较快增长 |

| CXO板块营收 | 451.2亿元 | +12.6% | 业绩迅速回暖,CDMO表现突出 |

| CXO板块归母净利润 | 112.8亿元 | +61.3% | 盈利能力显著修复 |

| 疫苗板块营收 | 158.8亿元 | -47.85% | 表现持续低迷 |

| ICL板块营收 | 118.1亿元 | -18.01% | 营收下滑,净利润亏损 |

| IVD板块营收 | 184.3亿元 | -15.16% | 受医保控费等政策冲击较大 |

三、重点子板块深度分析

1. 创新药板块:收入高增,亏损缩窄

-

业绩数据:2025H1营收303.6亿元(+9.6%),归母净利润-20.3亿元,毛利率86.2%;25Q2营收162.1亿元(+32.0%),亏损进一步缩窄。

-

增长驱动:

- 商业化放量:重磅品种持续渗透,医保覆盖及新适应症拓展推动销售增长;

- 海外突破:百济神州等企业产品海外销售快速增长;

- 授权收入:国内资产对外授权频繁,首付款及里程碑付款贡献收入。

-

核心优势:板块研发费用率从2022年的99.66%降至2025H1的45.15%,费用控制成效显著。

2. CXO板块:业绩回暖,CDMO成核心引擎

-

业绩数据:2025H1营收451.2亿元(+12.6%),归母净利润112.8亿元(+61.3%),毛利率39.2%(+2.0pp)。

-

板块分化:

- CDMO:消化新冠订单高基数后,2024Q4起业绩持续验证,头部企业新签订单及在手订单同比高增,多肽、寡核苷酸等新兴业务增速亮眼;

- 临床前及临床CRO:价格压力仍在,但新签订单价格止跌、数量恢复增长;

- 仿制药CXO:受投融资环境影响,MAH客户减少,服务价格筑底。

-

关键判断:地缘政治对股价影响已充分体现,头部CDMO业绩有望持续验证。

3. 医疗器械板块:结构分化,估值修复可期

-

整体数据:2025H1营收1177.1亿元(-4.4%),归母净利润186.0亿元(-17.4%),毛利率48.2%。

-

细分表现:

- 医疗设备:2025年招投标复苏,但渠道库存高企导致上半年承压,预计25Q3业绩拐点出现;

- 医用耗材:唯一收入正增长的器械细分(+1.63%),骨科、冠脉等集采板块走出拐点,电生理、神外高景气,出海加速;

- IVD:受DRG、试剂集采等冲击最大,国产龙头通过产品线升级推进进口替代。

4. 其他板块表现

- 中药板块:2025H1营收1756.3亿元(-4.7%),归母净利润227.9亿元(+0.7%),营收降幅收窄,净利润转正,静待基药目录调整及国企改革红利;

- 生命科学上游:营收62.1亿元(+5.6%),归母净利润5.3亿元(+19.2%),营收企稳,净利润增速转正;

- 疫苗板块:营收158.8亿元(-47.85%),归母净利润2.0亿元(-94.5%),持续低迷;

- 医疗服务板块:营收285.7亿元(+1.0%),归母净利润24.6亿元(-1.8%),非刚需需求恢复缓慢,眼科、口腔竞争格局清晰。

四、投资建议

1. 核心推荐方向

| 板块 | 推荐逻辑 | 重点标的 |

|---|---|---|

| 创新药 | 差异化创新能力强,产品具备全球商业化潜力,海外授权与商业化齐发力 | 科伦博泰生物、康方生物、信达生物、三生制药、康诺亚、泽璟制药 |

| CXO | 头部CDMO新签订单、在手订单高增长,地缘政治影响弱化,业绩持续修复 | 药明康德 |

| 医疗器械 | 设备招投标复苏、耗材集采风险出清、进口替代加速,具备估值修复机会 | 迈瑞医疗、联影医疗、开立医疗、惠泰医疗、春立医疗、新产业、艾德生物、鱼跃医疗 |

五、风险提示

- 研发失败风险:创新药及器械研发周期长、投入大,若核心品种研发失败将影响企业业绩;

- 商业化不及预期风险:产品获批后若销售渠道建设不足、市场接受度低,可能导致流水不及预期;

- 地缘政治风险:CXO板块海外业务受国际关系影响,可能面临订单流失或政策限制;

- 政策超预期风险:医保控费、集采扩围等政策可能进一步压缩行业利润空间。

4. 关键问题

问题1:2025H1 A股生物医药行业整体业绩表现如何?高景气与低迷板块的核心差异是什么?

答案:

-

整体表现:2025H1 A股生物医药行业实现营收12838.3亿元(同比-2.6%),归母净利润1135.1亿元(同比-6.0%),整体呈现小幅下滑态势,但板块分化显著。

-

核心差异:

- 高景气板块(创新药、CXO):增长动力源于技术创新与全球化布局——创新药依赖重磅品种商业化、海外授权及医保覆盖;CXO受益于CDMO新签订单高增(多肽、寡核苷酸等新兴业务亮眼),且地缘政治影响已充分消化;

- 低迷板块(疫苗、ICL、IVD):下滑主因需求疲软与政策冲击——疫苗需求恢复不及预期;ICL受行业竞争加剧影响;IVD面临DRG执行、检验降价及试剂集采等多重政策压力。

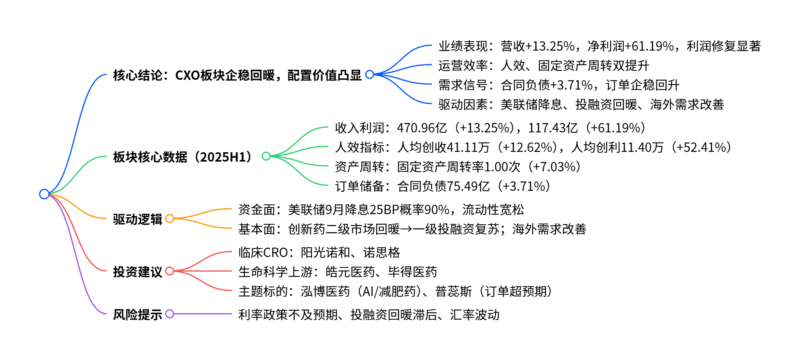

问题2:CXO板块2025H1业绩大幅回暖的核心驱动因素是什么?板块内部呈现怎样的分化特征?

答案:

-

核心驱动因素:

- CDMO业务强势复苏:消化新冠订单高基数后,2024Q4起头部CDMO企业新签订单及在手订单同比高增,多肽、寡核苷酸等新兴技术路线业务增速显著;

- 成本与费用优化:行业价格压力趋缓,叠加企业内部费用控制(如管理费用率从2024年的10.07%降至2025H1的8.91%),盈利能力提升;

- 地缘政治影响弱化:市场对CXO海外业务的地缘政治担忧充分释放,头部企业海外订单稳定性超预期。

-

板块分化特征:

- CDMO:业绩增长确定性最强,是板块回暖的核心引擎;

- 临床前及临床CRO:价格压力仍存,但新签订单价格止跌、数量恢复增长,逐步企稳;

- 仿制药CXO:受生物医药投融资环境低迷影响,MAH客户大幅减少,服务价格筑底,复苏滞后。

暂无评论内容