锂电池行业2025年中报总结及展望:净利润恢复增长,板块持续关注

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

1. 一段话总结

2025年以来,锂电池板块表现强劲,截至9月19日指数上涨48.12%,跑赢沪深300指数33.71个百分点;业绩层面显著改善,上半年板块营收1.14万亿元(同比+13.78%)、净利润679.5亿元(同比+28.07%),但豫股锂电池标的(3家)表现较弱,营收同比降1.15%且持续亏损。需求端,2025年1-8月我国新能源汽车销售959.20万辆(同比+36.37%,占比45.47%),动力和其他电池产量970.70GWh(同比+54.30%),储能电池出货超预期(上半年265GWh,同比+128%)。原材料价格分化,碳酸锂(7.25万元/吨,年初至今-4.28%)承压,电解钴(27.90万元/吨,年初至今+63.64%)因刚果(金)政策上涨。当前板块估值29.11倍(低于历史中位数),维持“强于大市”评级,建议关注产业链龙头、高研发成本优势及固态电池技术相关标的。

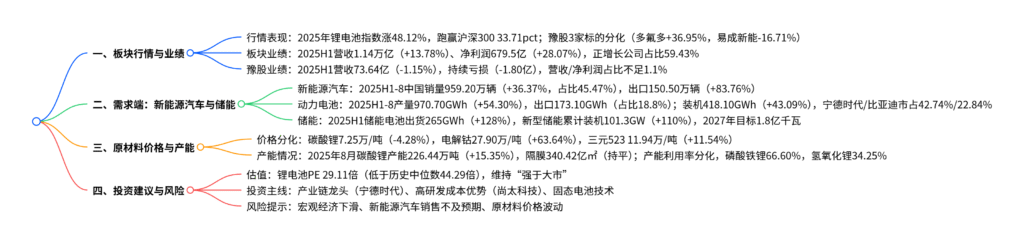

2. 思维导图(mindmap脑图)

3. 详细总结

一、板块行情与业绩概况

1. 板块行情:显著跑赢大盘

2025年以来,锂电池板块走势强劲,截至9月19日:

- 锂电池指数上涨48.12%,同期沪深300指数上涨14.41%,跑赢33.71个百分点;

- 个股分化:上涨个股98只(占比92.45%),涨幅中位数36.73%(利元亨+210.06%居首);下跌8只(ST合纵-27.11%居末);

- 豫股表现:3家标的(多氟多、天力锂能、易成新能)占板块2.83%,多氟多上涨36.95%,易成新能下跌16.71%,天力锂能微跌0.23%,整体弱于板块。

2. 板块业绩:营收与净利润双增

2024-2025年锂电池板块业绩对比(单位:亿元):

| 指标 | 2024年 | 2025年上半年 | 同比变化 | 正增长公司占比 |

|---|---|---|---|---|

| 营收 | 22503 | 11400 | +13.78% | 67.92% |

| 净利润 | 1101.4 | 679.5 | +28.07% | 59.43% |

| 营收中位数 | 55.43亿元 | 30.92亿元 | +10.25% | – |

| 净利润中位数 | 1.04亿元 | 0.78亿元 | +13.74% | – |

- 关键特点:2025H1净利润增速高于营收,主要因2024年高价库存计提充分,且龙头企业开工率提升(如磷酸铁锂产能利用率66.60%);

- 细分领域分化:2025H1营收增速前三位为电解液(18.58%)、动力电池(10.59%)、负极材料(11.78%);净利润增速前三位为负极材料(24.51%)、锂矿(13.69%)、正极材料(11.19%)。

3. 豫股业绩:规模小且持续亏损

豫股锂电池标的(3家)2021-2025H1核心财务指标:

| 指标 | 2022年(峰值) | 2024年 | 2025H1 |

|---|---|---|---|

| 总营收(亿元) | 262 | 134 | 73.64 |

| 营收同比 | +71.90% | -44.85% | -1.15% |

| 总净利润(亿元) | 25.6 | -15.89 | -1.80 |

| 营收占板块比重 | 1.24% | 0.59% | 0.65% |

- 核心问题:豫股营收规模持续萎缩,2025H1仍低于板块增速(13.78%),且净利润连续两年亏损,主要因产品竞争力较弱(如天力锂能三元材料毛利率仅5.01%)。

二、需求端:新能源汽车与储能双驱动

1. 新能源汽车:销量高增,出口亮眼

2023-2025年中国新能源汽车销售数据:

| 指标 | 2023年 | 2024年 | 2025H1-8 | 同比变化 |

|---|---|---|---|---|

| 销量(万辆) | 944.81 | 1285.90 | 959.20 | +36.37% |

| 渗透率 | 31.45% | 40.92% | 45.47% | +4.55pct |

| 出口量(万辆) | 120.30 | 128.40 | 150.50 | +83.76% |

| 出口占比 | 12.73% | 9.99% | 16.21% | +6.22pct |

- 政策支撑:2025年出台以旧换新补贴(深圳2万元/台)、新能源公交车更新补贴(8万元/台)、汽车消费贷款贴息等政策,预计2025年销量达1600万辆(+24.43%);

- 产品结构:纯电动占比64.20%(2025H1-8),同比提升4.20pct,仍是主流。

2. 动力电池:产量与装机同步增长

2025H1-8动力电池核心数据:

| 指标 | 数值 | 同比变化 |

|---|---|---|

| 动力+其他电池产量 | 970.70GWh | +54.30% |

| 出口量 | 173.10GWh | +48.50% |

| 动力电池装机量 | 418.10GWh | +43.09% |

| 磷酸铁锂装机占比 | 81.54% | +5.23pct |

- 竞争格局:CR10达94.4%(2025H1-4),宁德时代(42.74%)、比亚迪(22.84%)稳居前二,中创新航(7.00%)、国轩高科(5.24%)位列三四。

3. 储能:出货与装机超预期

2024-2025年储能领域关键数据:

| 指标 | 2024年 | 2025H1 | 同比变化 |

|---|---|---|---|

| 全球储能锂电池出货 | 340GWh | 265GWh(中国) | +128% |

| 中国新型储能累计装机 | 78.5GW | 101.3GW | +110% |

| 独立储能新增装机 | 22.93GW | 11.05GW(H1-5) | +107% |

- 政策目标:《新型储能规模化建设专项行动方案》要求2027年底装机达1.8亿千瓦,带动投资2500亿元;

- 技术路线:磷酸铁锂占比89%,液流电池、钠离子电池等逐步产业化。

三、原材料价格与产能格局

1. 价格分化:碳酸锂承压,钴价暴涨

2025年9月19日锂电核心原材料价格(单位:万元/吨):

| 材料 | 价格 | 年初至今变化 | 核心驱动因素 |

|---|---|---|---|

| 电池级碳酸锂 | 7.25 | -4.28% | 新增产能释放(2025年8月226.44万吨) |

| 氢氧化锂 | 7.68 | +5.28% | 需求边际改善 |

| 电解钴 | 27.90 | +63.64% | 刚果(金)暂停出口4个月 |

| 钴酸锂 | 23.05 | +114.55% | 电解钴成本传导 |

| 三元523 | 11.94 | +11.54% | 钴价上涨带动 |

| 磷酸铁锂 | 3.48 | -1.97% | 产能过剩 |

2. 产能与利用率:部分环节过剩

2025年1-8月锂电细分领域产能变化(单位:万吨/亿㎡):

| 环节 | 2025年1月产能 | 2025年8月产能 | 环比增速 | 8月产能利用率 |

|---|---|---|---|---|

| 碳酸锂 | 196.31 | 226.44 | +15.35% | 48.31% |

| 氢氧化锂 | 69.65 | 76.65 | +10.05% | 34.25% |

| 三元材料 | 170.06 | 202.57 | +19.12% | 47.14% |

| 磷酸铁锂 | 563.00 | 592.50 | +5.24% | 66.60% |

| 负极材料 | 467.50 | 500.10 | +6.97% | 49.11% |

| 隔膜 | 340.42 | 340.42 | 0.00% | 80.02% |

- 核心特点:碳酸锂、氢氧化锂产能过剩严重(利用率<50%),隔膜因技术壁垒高利用率领先(80.02%)。

四、投资建议与风险提示

1. 估值与评级

- 估值水平:截至2025年9月19日,锂电池板块PE(TTM)为29.11倍,低于2013年以来历史中位数(44.29倍),创业板PE为45.05倍,板块估值具备安全边际;

- 投资评级:维持“强于大市”评级。

2. 投资主线与重点标的

| 投资主线 | 逻辑 | 重点标的 |

|---|---|---|

| 产业链龙头 | 反内卷推进下,龙头市占率提升(如宁德时代装机占比42.74%) | 宁德时代(300750) |

| 高研发+成本优势 | 研发占比>4%,成本控制能力强(尚太科技负极材料毛利率领先) | 尚太科技(001301) |

| 固态电池技术突破 | 关注行业标志性事件,技术迭代带来的增量机会 | 璞泰来(603659) |

3. 风险提示

- 国内外宏观经济下滑超预期,影响新能源汽车消费;

- 新能源汽车销售不及预期(如2025年销量低于1500万辆);

- 行业竞争加剧,原材料价格大幅波动(如碳酸锂跌破5万元/吨);

- 海外贸易壁垒(如美国加征锂电池关税)。

4. 关键问题

问题1:2025年上半年锂电池板块净利润增速(28.07%)高于营收增速(13.78%)的核心原因是什么?后续能否持续?

答案:

一、2025H1净利润增速高于营收的核心原因

- 2024年高价库存充分计提:2024年锂电产业链价格大幅下跌(碳酸锂均价9.08万/吨,同比-65.24%),企业对高价原材料、产品进行充分减值计提(如部分正极企业减值率超20%),2025H1无需再承担前期库存亏损,利润基数降低,增速自然抬升。

- 龙头企业开工率提升:细分领域分化显著,龙头企业凭借成本优势(如宁德时代磷酸铁锂非硅成本低于行业10%)实现更高开工率,2025H1磷酸铁锂产能利用率66.60%(较2024年1月提升13.95pct),规模效应下毛利率修复(板块毛利率18.15%,同比-1.12pct但环比Q1-0.47pct收窄)。

- 高毛利细分领域贡献增量:储能电池(毛利率15%-20%)、海外出口业务(溢价5%-10%)增速显著,2025H1储能电池出货265GWh(+128%),动力电池出口173.10GWh(+48.50%),拉动整体利润。

二、后续可持续性判断

- 短期(2025H2)可持续:碳酸锂价格企稳(7.25万/吨,较底部+21.85%),反内卷政策推进(如江西锂矿停产改善供需预期),龙头企业订单充足(宁德时代2025H1在手订单超800GWh),预计H2净利润增速维持20%以上。

- 长期(2026年)需观察:若新增产能持续释放(如2026年碳酸锂产能超300万吨),需求增速(预计20%)不及产能扩张,可能导致价格再次承压,利润增速或回落至15%左右;若固态电池技术落地超预期,有望打开新增长空间。

问题2:中国储能锂电池企业全球出货占比2024年达98.53%,高市占率的核心支撑是什么?未来面临哪些挑战?

答案:

一、高市占率的核心支撑

- 产业链完整且成本优势显著:中国具备从锂矿开采(2024年进口锂矿810万吨,占全球60%)到电池回收的全产业链布局,磷酸铁锂储能电池成本较海外低20%-30%(如中国储能电池均价0.8元/Wh,海外1.0元/Wh),性价比优势突出。

- 产能规模全球领先:2024年中国储能锂电池产能超500GWh,占全球80%以上,头部企业(宁德时代、比亚迪)具备大规模量产能力,可快速响应海外订单(如宁德时代德国工厂产能20GWh)。

- 政策与市场需求双驱动:国内新型储能政策明确(2027年装机1.8亿千瓦),海外欧洲、拉美储能需求爆发(2024年全球储能装机增速109.5%),中国企业凭借快速交付能力抢占市场。

二、未来面临的挑战

- 海外贸易壁垒:美国通过《通胀削减法案》(IRA)对非本土生产的储能电池加征关税(25%),欧盟推进碳关税(CBAM),增加中国企业出口成本,部分企业需在海外建厂(如亿纬锂能美国工厂),推高投资与运营成本。

- 技术路线竞争:海外企业加速布局钠离子电池、液流电池等技术(如美国Flow batteries公司液流电池储能项目落地),若中国在新型技术上迭代滞后,可能导致市占率回落。

- 国内产能过剩风险:2025年中国储能锂电池产能预计超600GWh,而全球需求约400GWh,国内企业可能陷入价格战(2025H1储能电池价格同比-15%),盈利空间压缩。

问题3:豫股锂电池标的(多氟多、天力锂能、易成新能)2025年上半年持续亏损的主要原因是什么?与板块龙头相比存在哪些核心差距?

答案:

一、豫股持续亏损的主要原因

-

产品结构低端,附加值低:

- 多氟多:六氟磷酸锂产能2万吨/年,但产品以中低端为主(纯度99.99%以下),2025H1毛利率8.81%(较行业龙头天赐材料低5个百分点),且锂电池业务营收占比仅30%,协同效应弱;

- 天力锂能:三元正极材料以523为主(占比80%),而行业向高镍811、9系升级,2025H1毛利率5.01%(较容百科技低6个百分点),且客户以二线电池厂为主,议价能力弱;

- 易成新能:负极材料以人造石墨中低端产品为主(占比70%),2025H1毛利率6.19%(较尚太科技低12个百分点),且业务多元化(光伏硅料占比40%),分散资源。

-

规模效应不足,成本高企:

豫股营收规模小(2025H1合计73.64亿,仅为宁德时代的2%),采购、生产、研发成本均高于龙头,如天力锂能三元材料单位制造费用2500元/吨,较容百科技高30%。 -

研发投入不足,技术迭代慢:

2024年豫股研发占比均低于5%(多氟多5.05%、天力锂能5.64%、易成新能5.24%),且研发方向滞后(如未重点布局高镍正极、硅基负极),2025H1天力锂能三元材料技术指标(能量密度160Wh/kg)低于行业平均(170Wh/kg)。

二、与板块龙头的核心差距

| 对比维度 | 豫股标的(以天力锂能为例) | 板块龙头(以容百科技为例) | 差距分析 |

|---|---|---|---|

| 产品结构 | 523三元材料占比80% | 高镍811/9系占比60% | 高镍产品毛利率高5-8个百分点 |

| 客户结构 | 二线电池厂占比70% | 宁德时代/比亚迪占比50% | 龙头客户订单稳定,回款快 |

| 研发投入 | 2024年研发占比5.64% | 2024年研发占比7.2% | 高研发支撑技术迭代 |

| 成本控制 | 单位制造费用2500元/吨 | 单位制造费用1900元/吨 | 规模效应下成本低24% |

| 全球化布局 | 海外营收占比5% | 海外营收占比35% | 海外市场溢价高5%-10% |

暂无评论内容