Robotaxi正重塑汽车出行市场

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

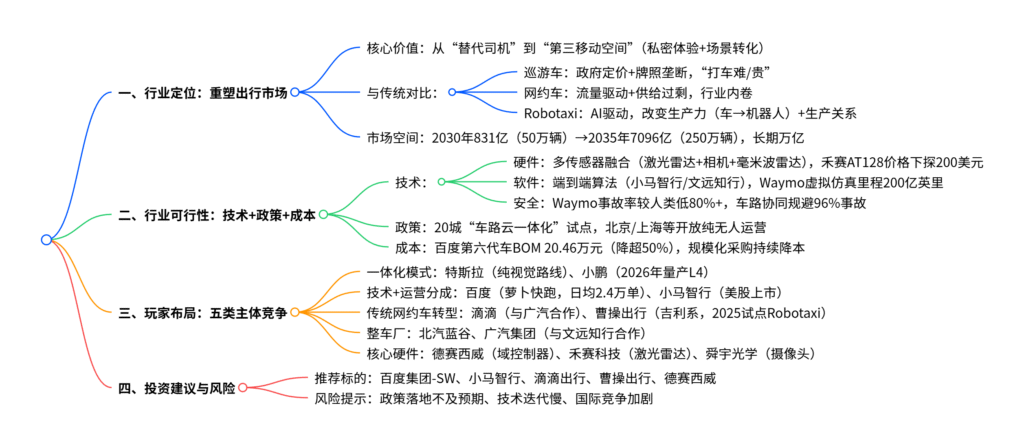

1. 一段话总结

Robotaxi正从底层重塑汽车共享出行市场,其核心价值不仅是替代司机,更通过L4级自动驾驶技术(Waymo事故率较人类低80%+)实现“第三移动空间”体验升级;当前行业具备技术(多传感器融合+端到端算法)、政策(20城“车路云一体化”试点)、成本(百度第六代车BOM降至20.46万元) 三重可行性,滴滴、小马智行等玩家加速布局;预计2030年中国Robotaxi市场规模达831亿元(50万辆保有量),2035年突破7096亿元(250万辆保有量),长期有望替代巡游车/网约车/C端车形成万亿市场;投资端建议关注一体化模式(特斯拉、小鹏)、技术+运营分成(百度、小马智行)、传统转型(滴滴、曹操出行) 等五类标的,同时警惕政策落地、技术迭代不及预期风险。

2. 思维导图(mindmap脑图)

3. 详细总结

一、行业定位:从替代到重塑,开启出行新周期

1. 出行市场演进:四阶段迭代

| 阶段 | 核心逻辑 | 商业模式痛点 | 代表玩家 |

|---|---|---|---|

| 定点车时代 | 计划经济 | 仅限发达地区,定点候客 | 地方国营车队 |

| 巡游车时代 | 牌照垄断 | 政府定价,“打车难/贵” | 大众交通、锦江在线 |

| 网约车时代 | 流量驱动 | 供给过剩内卷,司机/平台盈利难 | 滴滴、曹操出行 |

| Robotaxi时代 | AI智能体 | 体验升级,无司机成本 | 百度、小马智行 |

2. 核心价值:不止于“替代”,更在“体验升级”

- 安全冗余:L4级自动驾驶通过多传感器融合(激光雷达+相机+毫米波雷达)实现360°无盲区,Waymo“疑似严重伤害事故”发生率较人类低85%。

- 场景拓展:打造“第三移动空间”,乘客可将通勤时间转化为办公、娱乐场景,文远知行Robotaxi已实现实时视频通话、语音交互等功能。

- 成本优化:无司机成本(占网约车成本60%+),百度第六代Robotaxi BOM成本降至20.46万元,较上一代降超50%。

3. 市场空间:长期万亿,阶段放量

| 时间 | 中国市场规模(亿元) | 保有量(万辆) | 核心假设 |

|---|---|---|---|

| 2025年 | – | 5-10 | 试点运营,主要覆盖一线城市核心区 |

| 2030年 | 831 | 50 | 规模化运营,渗透率超5% |

| 2035年 | 7096 | 250 | 全面替代巡游车/部分网约车,渗透率超20% |

二、行业可行性:技术、政策、成本三重驱动

1. 技术可行性:硬件降本+软件突破

-

硬件端:

- 激光雷达:禾赛科技AT128、速腾聚创MX等固态产品价格下探至200美元区间,较2020年机械雷达(1万美元+)降超90%。

- 计算平台:英伟达Drive Orin、地平线征程6等芯片算力达1000TOPS+,支撑多传感器实时数据处理。

-

软件端:

- 算法路线:从模块化(误差累积)转向端到端(全局最优),小马智行2023年实现感知-预测-规控全链路打通。

- 数据闭环:Waymo累计真实路测5670万英里、虚拟仿真200亿英里,文远知行依托“世界模型”生成虚拟数据补足长尾场景。

2. 政策可行性:从测试到运营,体系完善

-

国内政策:

- 顶层设计:2024年发布《智能网联汽车“车路云一体化”应用试点》,北京、上海等20城入选,推动测试向规模化运营跃升。

- 地方落地:北京开放经开区纯无人运营,上海浦东允许Robotaxi收取费用,广州授予文远知行全国首张L4货运测试许可。

-

海外政策:美国加州允许Robotaxi高峰时段运营,欧盟将自动驾驶归类为“高风险AI”并规范安全认证,日本计划2027年东京/大阪规模化运营。

3. 成本可行性:BOM持续下探,运营效率提升

| 企业 | 车型代次 | BOM成本(万元) | 核心降本措施 |

|---|---|---|---|

| 百度 | 第六代 | 20.46 | 简化传感器(激光雷达8→6颗)+换电技术 |

| 小马智行 | 第七代 | <30 | 车规级固态激光雷达+规模化采购 |

| Waymo | 第六代 | 约50(美元) | 自研激光雷达+简化摄像头(29→13颗) |

- 运营成本:百度Robotaxi通过自动化运维网络降低30%营运成本,文远知行三级运维网络(速应场+维保站+枢纽中心)支撑单车日均15单运营。

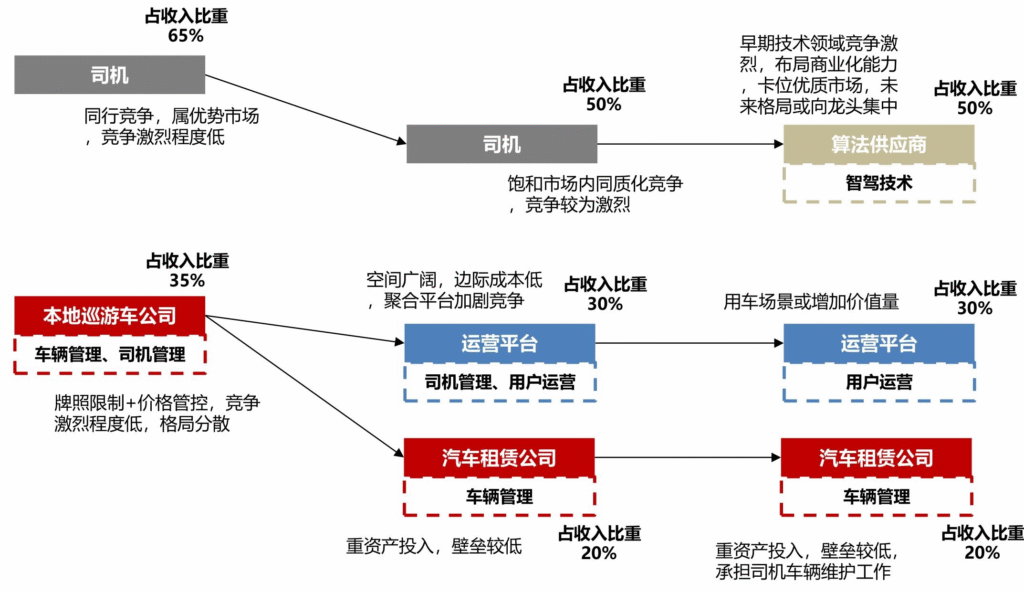

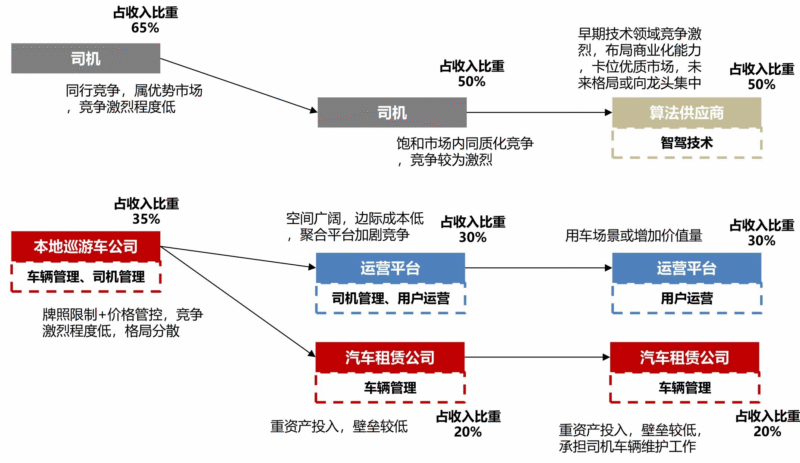

三、玩家格局:五类主体,差异化竞争

1. 五类玩家布局对比

| 玩家类型 | 核心逻辑 | 代表企业 | 关键进展 |

|---|---|---|---|

| 一体化模式 | 整车+智驾自研,数据闭环 | 特斯拉、小鹏 | 特斯拉得州启动Robotaxi运营;小鹏2026年量产L4 |

| 技术+运营分成 | 输出算法,与运营方分成 | 百度、小马智行 | 百度萝卜快跑日均2.4万单;小马智行美股上市 |

| 传统网约车转型 | 依托用户/运营数据,嫁接智驾 | 滴滴、曹操出行 | 滴滴与广汽合作量产Robotaxi;曹操2025试点 |

| 整车厂 | 提供定制车型,绑定技术方 | 广汽、北汽 | 广汽与文远知行合作GXR车型;北汽蓝谷支持百度 |

| 核心硬件供应商 | 提供传感器/域控制器等关键部件 | 禾赛、德赛西威 | 禾赛AT128装机量超10万台;德赛西威域控制器市占率超30% |

2. 重点企业进展

- 百度萝卜快跑:第六代车BOM 20.46万元,2025年UE转正,与Uber/Lyft合作出海,全球运营车辆超1600辆。

- 小马智行:第七代车型搭载9颗激光雷达,2024年美股上市(全球Robotaxi第一股),累计路测里程超4500万公里。

- 滴滴出行:与广汽合作开发Robotaxi,2025年首款量产车落地,依托日均4100万单数据优化算法。

四、投资建议与风险提示

1. 投资主线

- 一体化模式:特斯拉(纯视觉路线成本优势)、小鹏汽车-W(2026年L4量产)、千里科技(吉利系生态)。

- 技术+运营分成:百度集团-SW(萝卜快跑规模领先)、小马智行(全栈自研)、文远知行(中东高净值市场卡位)。

- 传统转型:滴滴出行(用户+数据优势)、曹操出行(吉利制造支撑)、大众交通(与百度合作)。

- 核心硬件:德赛西威(域控制器)、禾赛科技-W(激光雷达)、舜宇光学科技(摄像头)、伯特利(线控底盘)。

2. 风险提示

- 政策落地不及预期:L4级自动驾驶运营资质审批延迟,影响商业化进度。

- 技术迭代不及预期:“长尾场景”(极端天气、复杂路口)感知决策未突破,限制服务范围。

- 国际竞争加剧:Waymo、特斯拉凭借先发优势抢占海外市场,挤压国产企业出海空间。

4. 关键问题

问题1:Robotaxi相比巡游车、网约车的核心竞争优势是什么?这些优势如何支撑其长期万亿市场空间?

答案:

一、核心竞争优势

-

成本结构优化:

- 巡游车/网约车的司机成本占营收60%-70%,而Robotaxi无司机成本,仅需承担硬件折旧(百度第六代车年折旧约2万元)、能源(充电/换电)及运维成本,长期单车年化成本较网约车低40%-50%。

- 案例:Waymo单车日均收入约200美元,剔除成本后年化毛利超5万美元,而美国网约车司机日均净收入约150美元。

-

体验与安全升级:

- 体验:提供“第三移动空间”,支持办公、娱乐等场景转化,百度萝卜快跑已实现语音控制座椅/空调、实时翻译功能。

- 安全:L4级自动驾驶通过多传感器融合(360°无盲区)和车路协同(规避96%事故),Waymo“安全气囊弹出”事故率较人类低81%,解决传统出行“人为失误”痛点。

-

供给效率提升:

- 巡游车依赖司机主观调度,空驶率约30%;网约车通过算法派单空驶率降至20%;Robotaxi依托实时路况+全局调度,空驶率可进一步降至15%以下,且24小时不间断运营,单车日均订单量达15-20单(网约车约10单)。

二、支撑万亿市场的逻辑

- 替代空间广阔:2024年中国巡游车+网约车市场规模约1.2万亿元,Robotaxi长期可替代其中60%-80%(约7200亿-9600亿元),同时分流C端私家车出行(2024年私人汽车出行成本超11万亿元),若替代5%即达5500亿元,合计形成万亿市场。

- 场景延伸:除客运外,Robotaxi可拓展至物流(文远知行W5无人物流车)、环卫(小马智行Robosweeper)等领域,2035年非客运场景贡献占比或超30%,进一步打开空间。

问题2:当前Robotaxi行业的核心技术瓶颈是什么?头部企业(如Waymo、百度、小马智行)分别采取了哪些策略突破这些瓶颈?

答案:

一、核心技术瓶颈

- 长尾场景感知决策:极端天气(暴雨、大雾)导致传感器失效,复杂路口(无保护左转、鬼探头)难以精准预测交通参与者行为,这类场景占比不足5%但消耗70%研发资源。

- 成本与规模化平衡:激光雷达、高算力芯片等硬件成本虽下降,但规模化量产(10万辆级)仍需突破车规级可靠性(如激光雷达寿命达10年/20万公里)和供应链稳定性。

- 数据闭环效率:真实路测数据获取成本高(每公里约100美元),虚拟仿真数据与真实场景的“鸿沟”导致算法泛化能力不足。

二、头部企业突破策略

| 企业 | 长尾场景突破 | 成本控制 | 数据闭环 |

|---|---|---|---|

| Waymo | 1. 多传感器冗余(13相机+4激光雷达+6雷达);2. 车路协同获取超视距信息 | 1. 自研激光雷达(成本降60%);2. 简化传感器数量(相机29→13颗) | 1. 真实路测5670万英里;2. 虚拟仿真200亿英里/年,通过“世界模型”生成极端场景数据 |

| 百度 | 1. “车路云一体化”(20城试点);2. 端到端算法覆盖95%以上场景 | 1. 第六代车BOM降至20.46万元;2. 换电技术降低30%运维成本 | 1. 萝卜快跑累计订单超1000万单;2. 百度地图数据辅助高精定位 |

| 小马智行 | 1. 第七代车搭载9颗激光雷达(4主+4环视+1超远距);2. 强化学习算法优化决策 | 1. 采用禾赛AT128激光雷达(200美元/颗);2. 与地平线合作定制芯片 | 1. 真实路测4500万公里(800万无司机里程);2. 每周虚拟仿真100亿英里 |

问题3:中国Robotaxi企业出海面临哪些挑战?文远知行、小马智行等企业选择中东、北美市场的核心逻辑是什么?

答案:

一、出海核心挑战

- 政策与合规壁垒:海外对数据安全(如欧盟GDPR要求数据本地存储)、事故责任(如美国加州要求车企承担全部责任)、伦理算法(如行人与车辆冲突优先级)的监管严格,合规成本占出海投入的30%-40%。

- 本地化运营难度:不同市场交通规则(如北美右舵、中东高温天气)、用户习惯(如中东偏好豪华车型)差异大,需重构地图、算法和车型,周期长达1-2年。

- 国际竞争挤压:Waymo、特斯拉等本土企业已形成数据壁垒(Waymo美国路测里程超5000万英里),且依托品牌优势抢占高净值用户,国产企业需差异化突破。

二、选择中东、北美市场的逻辑

-

中东市场:

- 政策支持:阿联酋、沙特推出“国家自动驾驶战略”,阿布扎比授予文远知行中东首个国家级全域牌照,允许全国运营且无需本地合资。

- 经济与场景:人均GDP超3万美元(高付费意愿),城市规划规整(如迪拜新区无复杂路口),高温天气可通过硬件适配(耐高温激光雷达)解决,单车年化收入可达10万美元(中国的3-4倍)。

- 案例:文远知行2025年在阿布扎比投放数百台Robotaxi,与Uber合作获客,目标2027年覆盖15个中东城市。

-

北美市场:

- 技术验证:美国加州是全球Robotaxi商业化标杆(Waymo、 Cruise已运营),进入该市场可验证技术先进性,提升全球品牌力。

- 市场空间:北美出行市场规模超3000亿美元,Robotaxi渗透率每提升1%即带来30亿美元增量,小马智行2025年接入Uber北美平台,借助其流量快速起量。

- 案例:小马智行获美国加州全无人测试牌照,2026年计划在奥斯汀、旧金山开展商业化运营,目标单车日均收入250美元。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容