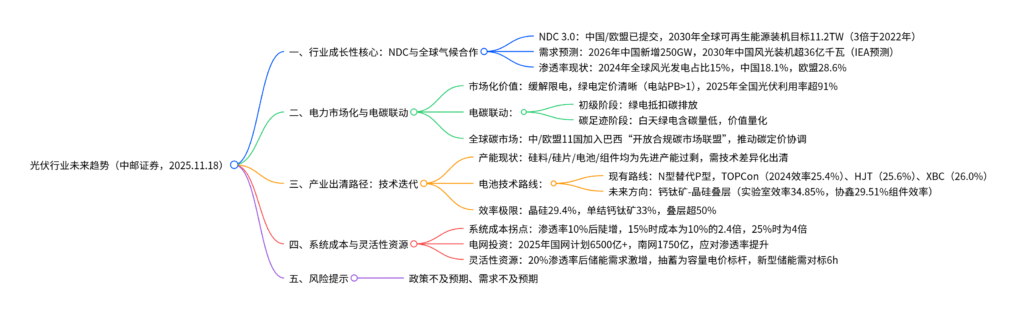

从NDC和全球碳市场角度:如何看待光伏行业的未来趋势

【原报告在线阅读和下载】:20251118【MKList.com】从NDC和全球碳市场角度:如何看待光伏行业的未来趋势 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

中邮证券2025年11月18日光伏行业报告指出,光伏行业需求无需过度悲观,核心成长性源于全球气候合作下的NDC(国家自主贡献)3.0,2026年作为过渡年中国光伏新增装机预计达250GW,远超市场悲观预期;电力市场化改革将缓解光伏限电问题并凸显绿色价值,电碳联动(绿电抵扣碳排放+碳足迹阶段) 是解决光伏发展两难的关键;当前光伏产业面临先进产能过剩,最终需通过技术迭代出清,钙钛矿-晶硅叠层电池(实验室效率达34.85%) 与N型电池(TOPCon/HJT/XBC)为核心方向,同时需关注新能源渗透率超15%后系统成本陡增及电网投资(2025年国网计划超6500亿元)带来的灵活性资源需求,风险提示政策与需求不及预期。

2. 思维导图(mindmap脑图)

3. 详细总结

一、光伏行业成长性:NDC与全球气候合作双驱动

1. NDC(国家自主贡献)是核心增长引擎

- 全球气候合作基础:《巴黎协定》框架下NDC每5年更新,2025年2月底为3.0提交截止日,中国、欧盟等86国已提交,为2030年全球可再生能源装机达11.2TW(3倍于2022年)提供支撑,COP30中中/欧盟11国加入巴西“开放合规碳市场联盟”,推动跨国碳市场协同。

- 中国需求预测:NDC 1.0(2015年)、2.0(2020年)均推动国内光伏装机增长,NDC 3.0时代2026年(过渡年)中国新增装机预计250GW,IEA预测中国有望提前5年完成NDC 3.0目标,2030年中国风光装机超36亿千瓦。

- 渗透率现状:2024年全球/中国/美国/欧盟/越南风光发电量占比分别为15%/18.1%/17.2%/28.6%/12.5%,已进入“能源不可能三角”(清洁+安全+低价)的平衡关键期,渗透率超15%后系统成本进入快速上涨通道。

2. 新能源渗透率与系统成本的关联

新能源电量渗透率与系统成本呈非线性关系,需通过电网投资与灵活性资源应对:

| 新能源电量渗透率 | 系统成本特征 | 应对措施 | 关键数据支撑 |

|---|---|---|---|

| 10% | 临界点,成本开始加速增长 | 电网投资启动,提升消纳能力 | 2020年中国渗透率9.4%,电网投资开始提升 |

| 15% | 成本为10%时的2.4倍 | 加大电网补强,发展抽蓄等储能 | 2024年全球渗透率15%,国网2025年投资6500亿+ |

| 20% | 储能需求大幅激增 | 推广需求响应、虚拟电厂、新型储能 | 国际研究:20%为储能需求拐点 |

| 25% | 成本为10%时的4倍 | 跨季节储能+多能互补 | 《抽水蓄能高质量发展》测算数据 |

二、电力市场化与电碳联动:破解光伏发展两难

1. 电力市场化的核心价值

- 缓解限电与定价清晰:市场化可扩大光伏消纳范围,2025年1-9月全国光伏利用率超91%,同时使光伏电站绿色价值量化(成为现金流正资产,PB>1),吉林已成立“国家电力市场化改革工作专班”,推动改革深化。

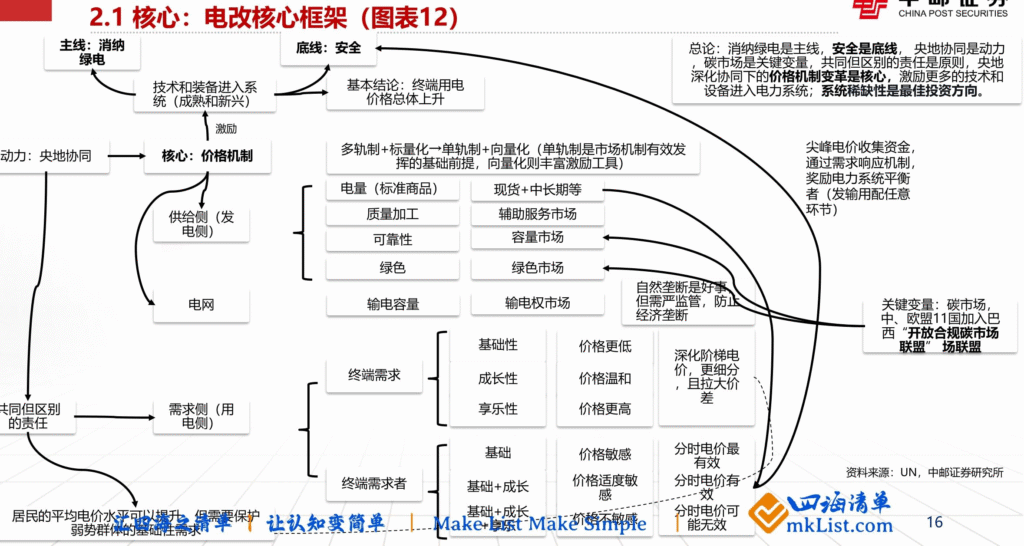

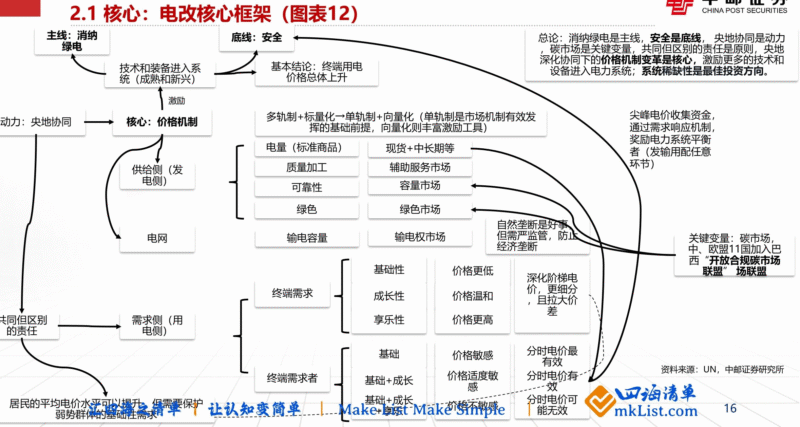

- 价格机制设计:以“消纳为主线、安全为底线”,通过尖峰电价收集资金奖励系统平衡,终端电价分档(基础/成长/享乐性),居民电价提升但保护弱势群体基础需求,绿电与辅助服务市场协同。

2. 电碳联动的两阶段路径

| 阶段 | 核心机制 | 目标 | 全球碳市场支撑 |

|---|---|---|---|

| 初级阶段 | 绿电抵扣碳排放 | 避免绿电与碳市场供需相互干扰 | 中/欧盟11国碳市场联盟,协调碳定价机制 |

| 碳足迹阶段 | 按发电时段量化绿电含碳量 | 白天绿电含碳量低,价值更高 | 碳关税(CBAM)推动出口产业链低碳需求 |

三、产业出清路径:技术迭代主导,先进路线明确

1. 产能现状:先进产能过剩,需技术差异化

2023年光伏全产业链(硅料/硅片/电池/组件)均投产大量先进产能,而非落后产能过剩,“反内卷”需依赖技术迭代,各环节中国产能/产量全球占比超80%,竞争焦点转向效率与成本优化。

2. 电池技术路线演进

- 现有主流路线:N型替代P型:2024年N型电池效率显著领先,TOPCon(25.4%)、HJT(25.6%)、XBC(26.0%)逐步替代PERC(24.1%),TOPCon因产业链成熟(PERC产线升级)成本优势更显著,厂商内部效率差距拉大且存在知识产权纠纷。

- 未来方向:钙钛矿-晶硅叠层:叠层电池突破单结效率极限(理论超50%),实验室与产业进展如下表:

| 电池类型 | 实验室效率(认证机构) | 组件效率(产业端) | 核心优势 |

|---|---|---|---|

| 钙钛矿-晶硅叠层(小面积) | 34.85%(NREL,隆基) | – | 效率超单结晶硅10pct以上 |

| 钙钛矿-晶硅叠层(大面积) | 33.0%(NREL,隆基,260.9cm²) | 29.51%(协鑫,2048cm²) | 兼顾效率与规模化,4端结构易量产 |

| 单结钙钛矿组件 | – | 19.04%(协鑫,2m²) | 低成本,适合分布式场景 |

四、风险提示

- 政策不及预期风险:NDC目标落地、电力市场化改革、碳市场协同进度慢于预期,影响光伏需求释放;

- 需求不及预期风险:全球经济疲软导致光伏装机增速低于预测,或新能源消纳能力提升滞后于装机增长;

- 技术迭代风险:钙钛矿-晶硅叠层电池量产良率、成本控制不及预期,导致产业出清周期延长。

4. 关键问题

问题1:NDC 3.0为何是光伏行业需求的核心支撑?2026年中国250GW新增装机预测的依据是什么?

答案:

-

NDC 3.0的支撑逻辑:NDC(国家自主贡献)是《巴黎协定》核心制度,每5年更新一次,NDC 3.0明确2035年减排目标,中国、欧盟等主要经济体已提交,直接推动全球可再生能源装机目标落地(2030年达11.2TW,3倍于2022年);光伏因部署快、贴近负荷侧,在高电价/电网脆弱地区吸引力强,是实现NDC目标的核心能源形式,且中国光伏需求与NDC迭代高度吻合(NDC 1.0/2.0分别推动2015年后、2020年后装机增长),NDC 3.0将延续这一趋势。

-

2026年250GW预测依据:

- 政策端:NDC 3.0要求2030年中国风光装机大幅提升,2026年作为过渡年需为后续目标铺垫,且电力市场化改革缓解限电,释放存量需求;

- 产业端:2024年中国光伏新增装机已超200GW,2025年全球供应链逐步稳定,硅料/组件产能充足(2024年硅料产量超150万吨,对应装机超600GW);

- 国际端:全球碳市场协同(中/欧盟11国碳联盟)提升绿电需求,中国光伏出口占比超70%,海外市场(欧洲/拉美)增速超20%,支撑国内产能释放。

问题2:新能源渗透率超15%后系统成本陡增的核心原因是什么?电网投资与灵活性资源如何应对这一问题?

答案:

-

系统成本陡增的核心原因:

- 调节成本上升:风光波动性强,渗透率超15%后需额外投入灵活性资源(如煤电深调、储能、电网补强)平衡供需,《抽水蓄能高质量发展》测算,渗透率15%时系统成本为10%的2.4倍;

- 电网扩容需求:现有电网难以承载高比例新能源,需投资建设特高压、配网及储能配套,2024年中国电网投资6083亿元(+15.3%),2025年国网计划超6500亿元;

- 电力电子设备渗透:逆变器、变流器等设备占比提升,且AI数据中心(AIDC)瞬时负荷冲击大,进一步增加系统调节难度。

-

应对措施:

-

电网投资:2025年国网/南网计划投资超8250亿元,重点建设跨区域输电通道、智能配网,提升消纳半径;

-

灵活性资源:

- 发电侧:煤电深调改造(哈尔滨电气2025H1气电设备毛利率16.66%)、核电调节(美国/法国已有应用)、水电优化;

- 负荷侧:需求响应、V2G( Vehicle-to-Grid )、虚拟电厂;

- 储能侧:抽蓄为容量电价标杆(6h储能),新型储能向6h靠拢,长期布局跨季节储能。

-

问题3:当前光伏产业“先进产能过剩”背景下,技术迭代出清的核心方向是什么?钙钛矿-晶硅叠层电池相比传统电池的优势及量产挑战是什么?

答案:

-

技术迭代核心方向:

- 短期(2024-2027年):N型电池替代P型,TOPCon(2024效率25.4%,产业链成熟)、HJT(25.6%,高钝化性能)、XBC(26.0%,背接触结构,可叠加TOPCon/HJT)为核心,2030年N型市场占比超90%;

- 长期(2027年后):钙钛矿-晶硅叠层电池,突破单结效率极限(晶硅29.4%、单结钙钛矿33%),实验室效率达34.85%(隆基),产业端协鑫已实现29.51%组件效率。

-

钙钛矿-晶硅叠层电池的优势与挑战:

维度 核心优势 量产挑战 效率 实验室效率34.85%,超单结晶硅7pct+ 大面积组件效率衰减(小面积34.85% vs 大面积29.51%) 成本 钙钛矿材料用量少,理论成本低30% 钙钛矿层稳定性不足,需解决长期衰减问题 兼容性 4端结构可直接叠加现有晶硅电池 封装工艺复杂,需开发专用设备 应用场景 集中式电站(高功率密度) 材料纯度要求高,量产良率待提升

暂无评论内容