算力5G-A建设持续推进,关注硬件端发展机遇

【原报告在线阅读和下载】:20251126【MKList.com】通信行业2026年上半年投资策略:算力5G-A建设持续推进,关注硬件端发展机遇 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

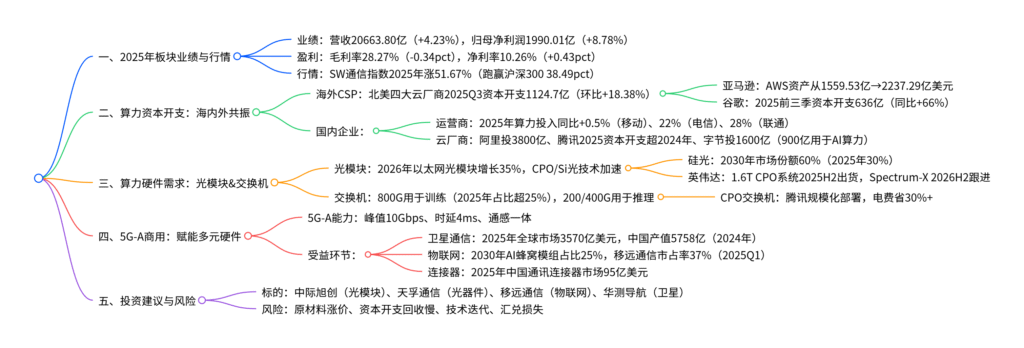

1. 一段话总结

2025年前三季度通信板块业绩稳步增长,实现营业收入20663.80亿元(同比+4.23%)、归母净利润1990.01亿元(同比+8.78%),净利率10.26%(同比+0.43pct);海内外CSP持续加码算力资本开支(北美四大云厂商2025Q3资本开支1124.7亿美元,环比+18.38%;阿里未来三年投3800亿元于云和AI),驱动光模块(2026年以太网光模块市场增长35%)、交换机(800G端口2025年占比超25%) 等传输硬件需求;同时5G-A商用大规模推进(全球12家运营商部署,峰值速率达10Gbps、时延低至4ms),赋能卫星通信(2025年全球市场价值3570亿美元)、物联网(2030年AI蜂窝模组占比25%)、连接器(2025年中国通讯连接器市场95亿美元) 等硬件环节;维持行业“超配”评级,建议关注算力硬件(中际旭创、天孚通信)与5G-A应用(移远通信、华测导航)相关标的。

2. 思维导图(mindmap)

3. 详细总结

一、2025年通信板块业绩与行情回顾

1. 业绩:稳步增长,净利率提升

2025年前三季度通信板块(申万分类,剔除ST并补充相关公司)整体经营稳健,营收与利润双增,盈利能力边际改善:

| 指标 | 2025年前三季度 | 同比变化 | 关键亮点 |

|---|---|---|---|

| 营业收入(亿元) | 20663.80 | +4.23% | 行业需求回暖,算力/5G-A硬件贡献增量 |

| 归母净利润(亿元) | 1990.01 | +8.78% | 增速较2024年提升1.53pct |

| 扣非归母净利润(亿元) | 1800.35 | +8.33% | 主营业务盈利能力增强 |

| 毛利率 | 28.27% | -0.34pct | 原材料成本压力略有缓解 |

| 净利率 | 10.26% | +0.43pct | 规模效应与成本控制见效 |

2. 行情:大幅跑赢大盘,AI算力主线突出

- 指数表现:截至2025年11月21日,SW通信行业指数年初至今涨51.67%,在31个申万一级行业中位列第2,跑赢沪深300指数38.49pct;

- 行情驱动:1-4月受AI算力(光模块、交换机)与国产大模型(DeepSeek)催化,5月后因海外CSP资本开支上调(微软、谷歌)及1.6T CPO等技术落地,板块强势反弹。

二、算力资本开支:海内外CSP持续加码

1. 海外CSP:资本开支创历史新高

北美四大云厂商(微软、谷歌、Meta、亚马逊)2025Q3资本开支达1124.7亿美元,环比+18.38%,为2019年以来最高水平,重点投向AI基础设施:

| 厂商 | 2025Q3资本开支(亿美元) | 环比变化 | 投资重点 |

|---|---|---|---|

| 亚马逊 | 342 | +60.6% | AWS业务(服务器、网络设备) |

| 谷歌 | 238 | +12.1% | AI服务器、数据中心土地与建筑 |

| Meta | 285 | +15.8% | 超大规模AI集群、元宇宙基础设施 |

| 微软 | 259.7 | +22.3% | Azure云、OpenAI合作算力支持 |

2. 国内企业:算力投入成核心方向

-

运营商:2025年整体资本开支下滑(移动-8.5%、电信-10.6%、联通-10.4%),但算力领域逆势加码:

运营商 2025年算力投入同比 资本开支重点 中国移动 +0.5% 算力网络覆盖与优化 中国电信 +22% 产业数字化与5G重点场景支撑 中国联通 +28% 数据中心资源整合(利用率超70%) -

云厂商:阿里、腾讯等对AI投入坚决,资本开支显著增长:

- 阿里:未来三年投3800亿元于云和AI硬件,2025Q2资本开支387亿元(同比+220%);

- 腾讯:2025Q1资本开支275亿元(同比+91%),重点采购GPU与AI服务器,2025年总资本开支超2024年;

- 字节跳动:2025年资本开支1600亿元,其中900亿元专项用于AI算力。

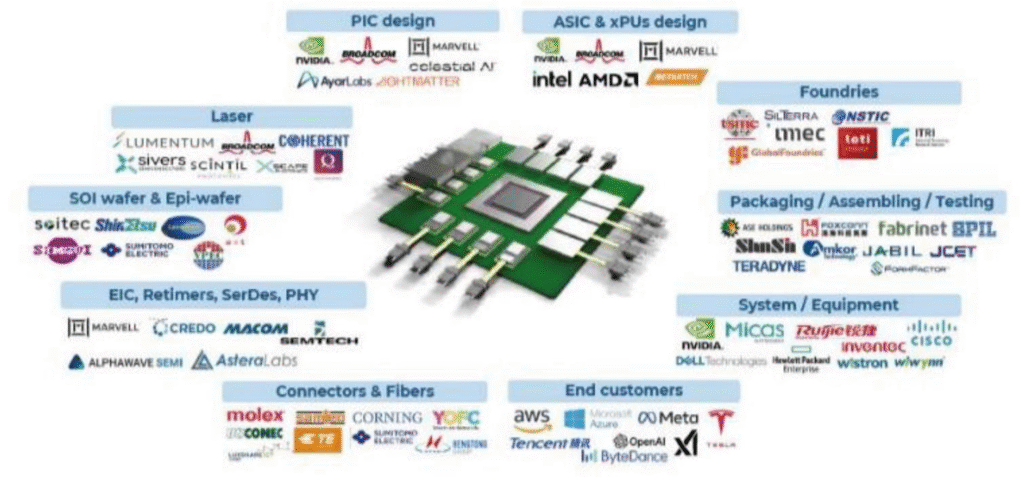

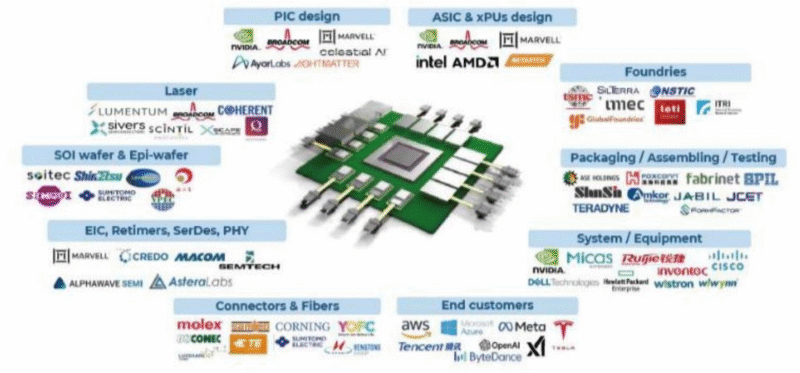

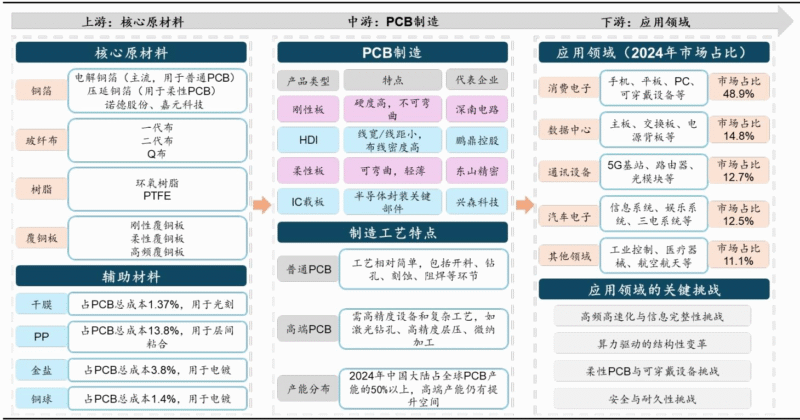

三、算力硬件需求:传输硬件持续受益

1. 光模块:AI驱动高增长,技术迭代加速

-

需求增长:据LightCounting,2024年以太网光模块市场增长93%,2025年增长48%,2026年增长35%,800G ZR/ZR+产品因AI集群需求快速放量;

-

技术趋势:

- 硅光技术:英伟达优先采用,2030年硅光收发器市场份额达60%(2025年30%);

- CPO技术:英伟达Quantum-X(2025H2出货)、Spectrum-X(2026H2出货)采用CPO,降功耗40%、提带宽密度1.6倍,腾讯现网部署后电费省30%+。

2. 交换机:高低速率分化,CPO商用落地

- 速率需求:800G交换机用于AI训练(2025年端口占比超25%),200/400G用于推理(轻量化大模型分布式部署);

- CPO进展:英伟达推出Spectrum-X(以太网,400Tbps吞吐量)与Quantum-X(InfiniBand,115.2Tbps吞吐量),国内腾讯已规模化部署自研CPO交换机。

四、5G-A商用:赋能多元硬件环节

1. 5G-A核心能力:系统性代际升级

5G-A相较于5G在性能与功能上全面提升,成为数字经济新引擎:

| 能力维度 | 5G网络水平 | 5G-A网络水平 | 提升幅度 |

|---|---|---|---|

| 峰值速率 | 下行1Gbps级别 | 下行10Gbps级别 | 10倍 |

| 网络时延 | 10-20ms | 低至4ms | 超70% |

| 连接规模 | 单区域数百用户 | 单区域3000+用户 | 超5倍 |

| 新能力 | 仅通信功能 | 通感一体、无源物联 | 新增场景化能力 |

2. 受益硬件环节

-

卫星通信:

- 市场规模:2025年全球卫星市场价值3570亿美元(2021年2830亿美元,CAGR 2.6%),中国2024年卫星导航与位置服务产业产值5758亿元(同比+7.39%);

- 应用方向:5G-NTN(直连/物联)支持空天地一体化,高精度定位(亚米/厘米级)用于汽车、农业等领域。

-

物联网模组:

- 出货增长:2025Q1全球蜂窝物联网模组出货同比+16%,移远通信市占率37%(第一),中国厂商合计占比70%;

- AI融合:2030年AI嵌入式蜂窝模组占比达25%(2023年1%),CAGR 35%,智能模组向边缘数据处理演进。

-

通讯连接器:

- 市场空间:2025年全球通讯连接器市场215亿美元,中国市场95亿美元(2021年81亿美元,CAGR 13.91%);

- 需求驱动:5G基建与数据中心建设带动存量替换与增量需求。

五、投资建议与风险提示

1. 投资建议(维持“超配”评级)

| 投资主线 | 标的 | 核心逻辑 | 2026E PE(倍) |

|---|---|---|---|

| 算力硬件 | 中际旭创(300308.SZ) | 光模块龙头,800G/1.6T产品出货领先 | 27.0 |

| 天孚通信(300394.SZ) | 光器件核心供应商,CPO/Si光技术布局早 | 36.6 | |

| 5G-A应用 | 移远通信(603236.SH) | 物联网模组市占率第一,AI模组研发领先 | 18.2 |

| 华测导航(300627.SZ) | 高精度卫星导航龙头,受益于5G-A通感一体 | 25.6 | |

| 运营商 | 中国移动(600941.SH) | 算力投入稳健,云业务增长快 | 15.4 |

| 中国电信(601728.SH) | 产业数字化领先,净利率持续改善 | 17.1 |

2. 风险提示

- 原材料价格上涨风险:芯片等短缺或推高成本,挤压毛利率;

- 资本开支回收不及预期:前期5G/算力投入回收慢,影响企业现金流;

- 技术迭代风险:AI技术突破可能替代现有光通信硬件需求;

- 汇兑损失风险:出海企业受外币汇率波动影响业绩。

4. 关键问题

问题1:2026年通信行业“算力硬件需求高增”的核心驱动因素是什么?光模块与交换机的技术迭代方向如何匹配这一需求?

答案:

-

核心驱动因素:

- 海内外CSP资本开支共振:海外(北美四大云厂商2025Q3资本开支1124.7亿美元,环比+18.38%)与国内(阿里3800亿、字节1600亿)持续加码AI算力,AI集群对高速互连需求呈指数级增长;

- 大模型技术演进:大模型参数规模扩大(如GPT-5参数超万亿)与轻量化推理(DeepSeek-R1成本降60%),分别拉动训练侧800G+光模块/交换机、推理侧200/400G设备需求;

- 算力密度提升:英伟达Rubin CPX平台AI性能达8 exaflops(GB300的7.5倍),单机架带宽需求从10Tbps升至100Tbps,推动高速率硬件普及。

-

技术迭代匹配需求的路径:

-

光模块:

- 速率升级:从400G向800G过渡,2026年800G占比超40%,1.6T CPO产品(英伟达2025H2出货)适配超大规模集群;

- 技术降本:硅光技术替代传统方案,2030年市场份额60%,降低功耗30%+,匹配AI集群低能耗需求;

-

交换机:

- 速率分化:800G用于训练集群(2025年端口占比25%),200/400G用于边缘推理;

- CPO集成:英伟达Spectrum-X/Quantum-X交换机采用CPO技术,将光模块直接集成至芯片,带宽密度提升1.6倍,满足单机架100Tbps带宽需求。

-

问题2:5G-A商用对卫星通信、物联网模组等硬件环节的具体赋能逻辑是什么?各环节2026年的增长看点有哪些?

答案:

-

赋能逻辑:

- 卫星通信:5G-A通过NR-NTN(直连)与IoT-NTN(物联) 技术,实现卫星与地面网络协同,构建空天地一体化网络,解决偏远地区覆盖问题,同时高精度定位(厘米级)能力提升卫星导航应用场景(如自动驾驶、精准农业)的实用性;

- 物联网模组:5G-A的低时延(4ms)、大连接(3000+用户/区域) 特性,满足工业互联网、车联网等场景对实时性与连接规模的需求,同时推动模组从“通信功能”向“边缘AI处理”升级(嵌入式AI算法),提升终端智能化水平。

-

2026年增长看点:

-

卫星通信:

- 市场规模:全球卫星市场价值达3570亿美元,中国卫星导航产值突破6000亿元,高精度定位在汽车领域渗透率超30%;

- 技术落地:5G-NTN手机直连卫星商用(如华为、苹果机型支持),带动卫星终端需求增长;

-

物联网模组:

- 出货增长:全球蜂窝模组出货达5.69亿片(2025年),AI模组占比提升至10%(2023年1%);

- 客户结构:移远通信、广和通等头部厂商海外收入占比超50%,受益于印度(增速32%)、拉美等新兴市场需求。

-

问题3:当前通信行业投资需重点关注“算力硬件”与“5G-A应用”两条主线,两类标的的业绩确定性与估值逻辑有何差异?如何平衡技术迭代风险?

答案:

-

业绩确定性与估值逻辑差异:

维度 算力硬件(光模块/交换机) 5G-A应用(卫星/物联网) 业绩确定性 高(2026年全球算力资本开支增速30%+,订单可见性强) 中(5G-A商用处于初期,场景落地需1-2年验证) 驱动因素 资本开支直接拉动,需求刚性(AI算力不可替代) 技术赋能场景,需求弹性大(如卫星直连手机) 估值逻辑 PEG估值(2026年光模块行业PEG 0.8-1.2,龙头溢价) PS估值(物联网模组PS 2-3倍,卫星标的PS 5-8倍) 核心指标 订单增速、毛利率(CPO/Si光技术提毛利5-8pct) 出货增速、海外收入占比(新兴市场增长快) -

技术迭代风险平衡策略:

- 优选技术领先者:算力硬件关注布局CPO/Si光的龙头(中际旭创、天孚通信),5G-A应用选择参与行业标准制定的企业(移远通信、华测导航),技术储备深厚者更易应对迭代;

- 分散配置赛道:算力硬件(短期高确定)与5G-A应用(长期高弹性)按7:3比例配置,平衡短期业绩与长期成长;

- 跟踪技术进展:密切关注英伟达、微软等核心客户的技术路线(如CPO出货节奏),及运营商5G-A商用进度(如SA网络覆盖),及时调整持仓结构。

暂无评论内容