各厂商技术持续突破,robotaxi商业化进展迎拐点

【原报告在线阅读和下载】:20251203【MKList.com】汽车智能化系列专题之决策篇(7):各厂商技术持续突破,robotaxi商业化进展迎拐点 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

国内外智能驾驶政策持续落地,为L3商用与L4探索奠定基础;特斯拉FSD V13与华为ADS3.0的“端到端”技术引领行业突破L4,比亚迪“天神之眼”推动智驾平权,使10万元级车型实现高阶智驾覆盖,2025年高速NOA渗透率预计达39.0%、城市NOA达9.6%;Robotaxi商业化迎来拐点,PONY AI与WeRide分别实现运营成本/单车收支平衡,全球市场规模远期有望达10万亿元;产业链方面,智驾芯片(英伟达市占42%)、激光雷达(本土厂商垄断)、毫米波雷达(国产份额提升)等核心零部件需求激增,相关标的持续受益。

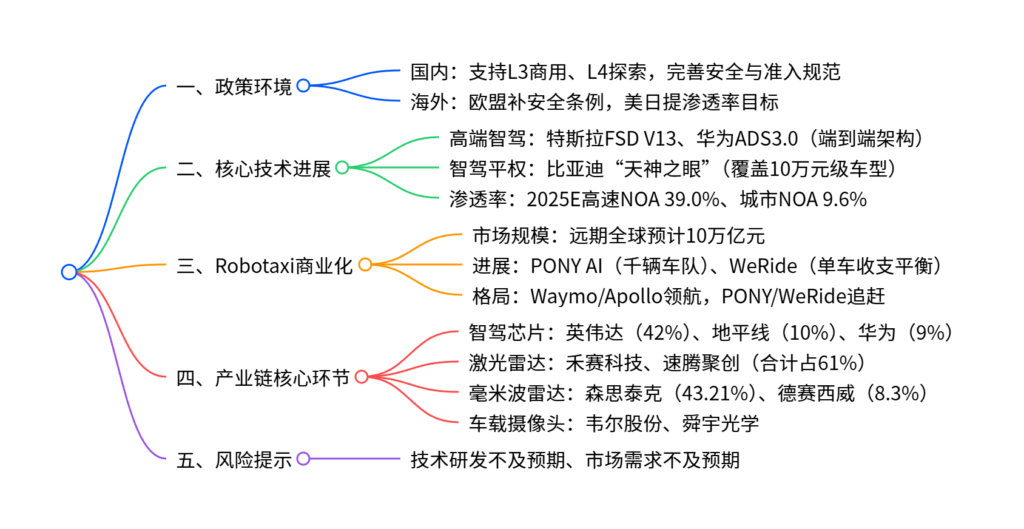

2. 思维导图(mindmap)

3. 详细总结

一、政策支持:国内外规范与鼓励并行

1.1 国内政策

- 国家层面:聚焦L3商用部署与L4技术探索,2024年出台《智能网联汽车自动驾驶系统通用技术要求》,明确L3+技术依据;2025年规范功能命名,禁止“自动驾驶”误导性表述。

- 地方层面:北京、上海、深圳等城市开放测试道路,深圳实现8000多公里道路全域开放,广州拟扩大机场、南站等场景测试。

1.2 海外政策

- 欧盟:完善安全条例,2025年启动“行业联盟”,推动大规模自动驾驶试点。

- 美日:美国发布《AV-STEP》规范L4上路,日本允许L4在特定场景提供出行服务。

二、技术演进:高端突破与智驾平权双轨并行

2.1 高端智驾:端到端技术引领L4突破

| 厂商 | 核心系统 | 技术亮点 | 关键进展 |

|---|---|---|---|

| 特斯拉 | FSD V13 | 火箭同源代码,端到端神经网络 | 停车场直接启动,停车/行驶/倒车无缝切换 |

| 华为 | ADS3.0 | GOD大网+PDP网络,端到端架构 | 城市NCA覆盖率99.56%,支持车位到车位领航 |

2.2 智驾平权:渗透率迎2025年拐点

-

核心推手:比亚迪“天神之眼”系统,覆盖旗下全系车型,10万元级车型标配高阶智驾功能。

-

渗透率预测:

- 高速NOA:2024年11.3% → 2025年39.0%(+27.7pp)

- 城市NOA:2024年6.1% → 2025年9.6%(+3.5pp)

-

市场下沉:10-20万元车型市场占比从2024年7%升至2025年32%,5-10万元车型高速NOA渗透率从0.3%升至19.13%。

三、Robotaxi:商业化落地最佳场景

3.1 市场规模

- 远期潜力:2030年全球市场规模预计达10万亿元(假设城镇化率45%、渗透率20%)。

3.2 商业化进展

| 企业 | 车队规模 | 核心成果 | 目标规划 |

|---|---|---|---|

| PONY AI | 961辆(含667辆第七代) | 广州/深圳/北京无驾商业化运营,实现运营成本盈亏平衡 | 2025年底超1000辆,2026年达3000辆+ |

| WeRide | 750辆 | 阿布扎比无驾商业许可,实现单车收支平衡 | 2030年部署数十万辆 |

| 行业格局 | – | Waymo/Apollo为领航者,PONY/WeRide为核心追赶者 | – |

四、产业链核心环节分析

4.1 智驾芯片

- 竞争格局:2024年英伟达市占42%(Orin-X装机量占39.8%),特斯拉25%,地平线10%,华为9%。

- 弹性预测:2025年市场规模15.8亿美元(+37%),地平线出货量增长177%,成最大黑马。

4.2 激光雷达

- 市场特征:本土厂商垄断(海外特斯拉纯视觉路线无需求),2024年前四大厂商占比99%+。

- 竞争格局:速腾聚创(34%)、华为技术(26%)、禾赛科技(27%)、图达通(13%)。

- 需求预测:2025年出货量298万个(+98%),市场规模8亿美元(+62%)。

4.3 毫米波雷达

- 市场规模:2025年中国市场预计超1亿颗,77GHz产品成本逐步下降至1000元左右。

- 竞争格局:森思泰克市占43.21%,德赛西威8.3%,国产厂商份额持续提升。

4.4 车载摄像头

- 市场规模:2025年预计突破1亿颗,CAGR达21.31%。

- 核心厂商:韦尔股份、舜宇光学(ADAS业务贡献30%-40%利润),2025年韦尔股份出货量预计增长110%。

4. 关键问题

问题1:2025年智能驾驶“智驾平权”的核心标志与渗透率拐点特征是什么?对产业链有何影响?

答案:

- 核心标志:比亚迪“天神之眼”系统实现10万元级车型全系覆盖,将高阶智驾功能从20万元以上市场下沉至5-15万元区间,创造千亿增量市场。

- 渗透率拐点特征:①高速NOA渗透率从2024年11.3%跃升至2025年39.0%,城市NOA从6.1%升至9.6%;②10-20万元车型智驾市场占比从7%升至32%,5-10万元车型高速NOA渗透率实现70倍增长。

- 产业链影响:直接拉动中低端车型智驾零部件需求,智驾芯片(地平线J6M、英伟达Orin-N)、激光雷达(禾赛ATX系列)、毫米波雷达(森思泰克)等核心零部件出货量激增,本土供应商份额快速提升。

问题2:Robotaxi商业化迎来拐点的核心依据是什么?当前头部企业的关键成果与差异是什么?

答案:

-

核心依据:①技术成熟,头部企业实现无安全员商业化运营;②经济性达标,PONY AI实现运营成本盈亏平衡,WeRide实现单车收支平衡;③政策支持,中美等国开放无驾商业化许可,车队规模快速扩张。

-

头部企业关键成果与差异:

企业 核心成果 差异点 PONY AI 无驾商业化运营、运营成本盈亏平衡 聚焦中国市场,车队规模快速扩张(目标2025年底超1000辆) WeRide 无驾商业许可、单车收支平衡 全球化布局(8个国家),率先在阿布扎比落地无驾运营

问题3:智能驾驶核心零部件(智驾芯片、激光雷达、毫米波雷达)的竞争格局与2025年增长预期如何?

答案:

- 智驾芯片:①格局:英伟达(42%)、特斯拉(25%)、地平线(10%)、华为(9%)主导;②增长预期:2025年市场规模15.8亿美元(+37%),地平线出货量增长177%,英伟达增长24%。

- 激光雷达:①格局:本土厂商垄断,速腾聚创(34%)、华为(26%)、禾赛(27%)、图达通(13%);②增长预期:2025年出货量298万个(+98%),市场规模8亿美元(+62%),禾赛科技受益比亚迪订单增长94万颗。

- 毫米波雷达:①格局:森思泰克(43.21%)、福瑞泰克(15.37%)、德赛西威(8.34%);②增长预期:2025年中国市场超1亿颗,德赛西威出货量弹性达85%,国产厂商份额持续提升。

暂无评论内容