千亿液冷元年已至,看好国产供应链加速入局

【原报告在线阅读和下载】:20251205【MKList.com】液冷行业深度:千亿液冷元年已至,看好国产供应链加速入局 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

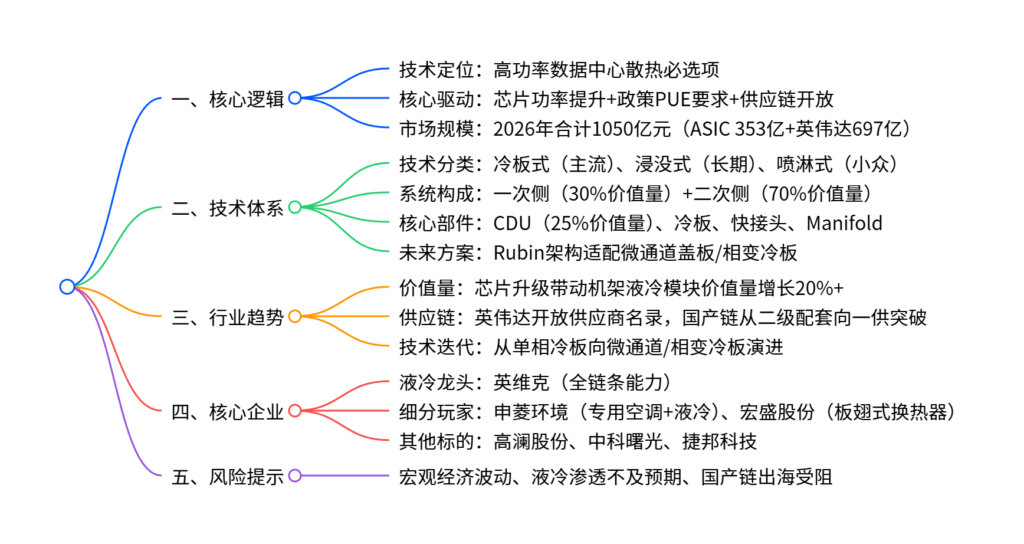

液冷技术是高功率密度数据中心散热的必由之路,凭借低能耗、高散热、低TCO优势及满足国家PUE≤1.3的政策要求,已从“可选项”变为“必选项”;当前冷板式液冷占主流,浸没式为长期方向,2026年ASIC用液冷系统规模预计达353亿元、英伟达用液冷系统规模697亿元,伴随芯片升级液冷价值量持续提升;英伟达开放供应链后国产链加速入局,Rubin架构将采用微通道盖板或相变冷板方案,建议关注英维克、申菱环境等核心企业。

2. 思维导图(mindmap)

3. 详细总结

一、液冷技术:数据中心散热的必由之路

1.1 核心优势与政策背景

- 技术优势:相比风冷,液冷散热能力提升4-9倍,PUE可降至1.2以下,冷板式节能率76%,浸没式节能率93%+,且低噪声、低TCO(10MW数据中心2.2年回收初投资)。

- 政策驱动:国家要求2025年起数据中心PUE≤1.3,国家枢纽节点≤1.25,液冷是达标核心方案。

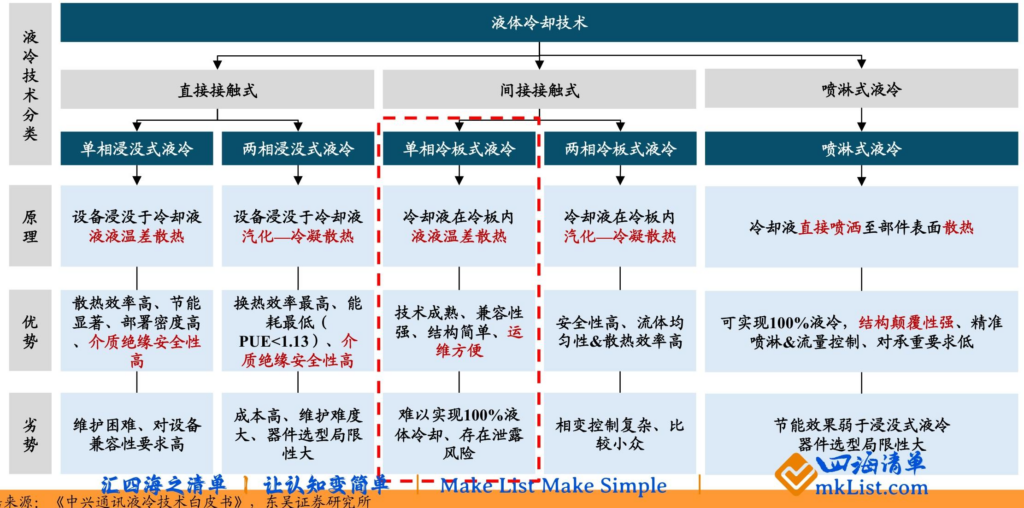

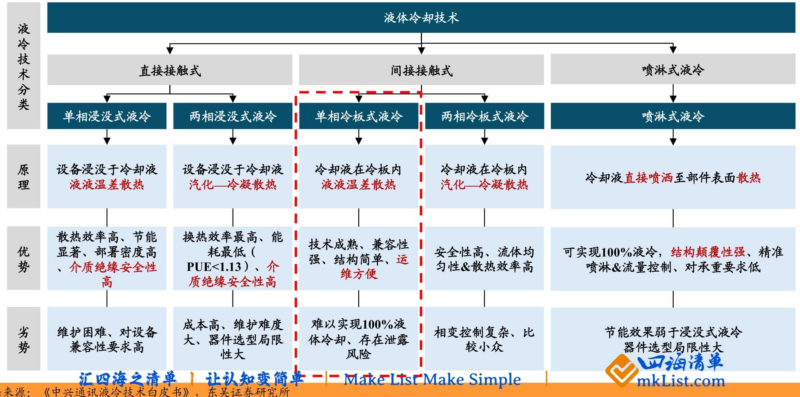

1.2 技术分类与对比

| 技术类型 | 核心原理 | 优势 | 劣势 | 市场地位 |

|---|---|---|---|---|

| 冷板式(单相) | 液体强制对流,间接散热 | 技术成熟、兼容性强、维护便捷 | 未实现100%液冷,存在泄露风险 | 当前主流(占比最高) |

| 浸没式(单相) | 设备直接浸没,液体自然/强制循环 | PUE<1.13,支持160kW/柜高密部署 | 器件选型受限、维护复杂、机房承重要求高 | 长期发展方向 |

| 喷淋式 | 冷却液精准喷洒至发热器件 | 结构颠覆性强、对承重要求低 | 节能效果弱、应用小众 | 少量试点 |

1.3 系统构成与价值量拆分

液冷系统分为一次侧(室外侧)和二次侧(机房侧),价值量占比分别为30%和70%:

| 系统环节 | 核心部件 | 价值量占比 | 关键厂商 |

|---|---|---|---|

| 一次侧 | 冷却塔、循环泵、管路阀门 | 30% | 英维克、申菱环境 |

| 二次侧 | CDU(冷量分配单元) | 25% | 维谛、英维克、高澜股份 |

| 二次侧 | Manifold+快速接头 | 20% | 中航光电、永贵电器 |

| 二次侧 | 管路/水泵/阀件 | 15-18% | 川环科技 |

| 辅助环节 | 冷却介质及辅材 | 5-8% | 中石科技 |

二、液冷行业:规模增长与国产链机遇

2.1 市场规模测算

2026年液冷行业迎来爆发,细分领域规模明确:

| 应用场景 | 2026年市场规模(亿元) | 核心假设 |

|---|---|---|

| ASIC用液冷系统 | 353 | 单价6364元/KW,Google/AWS等出货量增长 |

| 英伟达NVL72用液冷系统 | 697 | 单柜液冷单价84万元,NVL72出货8.3万柜 |

| 合计 | 1050 | – |

2.2 行业核心趋势

- 价值量提升:芯片从GB200到GB300升级,机架液冷模块价值量增长20%+(GB200约7.46万元/柜,GB300约9.5万元/柜)。

- 供应链开放:英伟达从“指定独供”转向“多供方可集成”,台系ODM(广达、鸿海)自主选配供应链,国产链从二级零部件配套向一级供应商突破。

- 国产链进展:目前国产厂商多通过Coolermaster、AVC间接供货,英维克、申菱环境等已通过英伟达相关验证,有望直接切入NV体系。

三、Rubin架构技术展望

3.1 技术迭代需求

Rubin架构GPU热设计功耗(TDP)达2300W,整柜功率约200KW,远超单相冷板150KW/柜的设计上限,需全新液冷方案。

3.2 可选方案对比

| 方案类型 | 核心原理 | 适配场景 | 优势 | 局限性 |

|---|---|---|---|---|

| 相变冷板 | 氟化液相变吸热 | 单柜300KW+ | 换热效率高,适配高功率 | Rubin Ultra(4000W+TDP)不适用 |

| 微通道盖板(MLCP) | 微尺度通道强化换热 | 单柜600KW+ | 通道密度高(数百至数千个/cm²),利于后续迭代 | 制造工艺复杂,成本较高 |

- 方案研判:微通道盖板成为更优选择,可适配Rubin及后续Ultra架构的功率提升需求。

四、核心企业与投资建议

4.1 重点企业梳理

| 企业名称 | 核心优势 | 2025Q1-Q3业绩 | 估值(2026E PE) |

|---|---|---|---|

| 英维克 | 冷板+CDU+工质全链条能力,切入谷歌供应链 | 营收40.26亿元(+40.19%),净利润3.99亿元(+13.13%) | 69倍 |

| 申菱环境 | 专用空调龙头,2011年布局液冷,客户资源优质 | 营收25.08亿元(+26.84%),净利润1.50亿元(+5.05%) | 40倍 |

| 宏盛股份 | 板翅式换热器领军者,通过合资公司切入广达体系 | 营收5.54亿元(+6.73%),净利润0.64亿元(+34.78%) | 22倍 |

| 高澜股份 | 浸没式/冷板式方案全覆盖 | – | 67倍 |

| 中科曙光 | 液冷服务器一体化解决方案 | 营收-,净利润25.0亿元(2025E) | 47倍 |

4.2 投资建议

当前AI服务器算力需求爆发带动液冷渗透率快速提升,建议关注三条主线:① 液冷全链条龙头(英维克);② 细分领域核心部件供应商(宏盛股份、川环科技);③ 液冷+服务器一体化企业(中科曙光)。

4. 关键问题

问题1:液冷技术成为数据中心散热必选项的核心原因是什么?政策与技术层面分别有哪些支撑?

答案:

- 核心原因:芯片功率密度激增与政策能效要求收紧的双重驱动,传统风冷(适配≤20kW/柜)已触及物理天花板。

- 技术支撑:液冷散热能力是风冷的4-9倍,冷板式液冷节能率76%、浸没式93%+,PUE可降至1.2以下,显著降低TCO(10MW数据中心2.2年回收初投资)。

- 政策支撑:国家明确2025年起数据中心PUE≤1.3,国家枢纽节点≤1.25,北京、上海等地方政策进一步收紧,液冷是唯一能稳定达标的散热方案。

问题2:2026年液冷行业市场规模如何测算?国产供应链的突围路径是什么?

答案:

- 市场规模测算:2026年合计达1050亿元,其中ASIC用液冷353亿元(基于单价6364元/KW及海外大厂出货量),英伟达NVL72用液冷697亿元(基于单柜84万元单价及8.3万柜出货量)。

- 国产链突围路径:① 供应链开放红利,英伟达从“指定独供”改为“ODM自主选配”,台系ODM(广达、鸿海)为国产厂商提供切入机会;② 技术验证突破,头部企业(英维克、申菱环境)通过英伟达MGX生态或谷歌Deschutes规格验证;③ 从二级配套到一级供应商,先提供冷板、管路等零部件,再逐步承接CDU、整体方案等核心环节。

问题3:Rubin架构对液冷技术提出了哪些新要求?微通道盖板与相变冷板两种方案的核心差异及最终选型逻辑是什么?

答案:

- 新要求:Rubin架构GPU TDP达2300W,整柜功率200KW,远超单相冷板150KW/柜的上限,需要适配300KW+甚至600KW+的高功率散热方案。

- 方案差异:① 相变冷板以氟化液为介质,利用相变潜热散热,适配单柜300KW+,但无法满足后续Rubin Ultra(4000W+TDP)的需求;② 微通道盖板通过数百至数千个/cm²的微通道强化换热,适配单柜600KW+,制造工艺更复杂但迭代空间大。

- 选型逻辑:微通道盖板更可能成为最终方案,核心原因是其能兼容Rubin及后续Ultra架构的功率提升,避免技术二次迭代,符合长期发展趋势。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容