政策、出口、智能化协同共振,机器人重塑行业增长逻辑

【原报告在线阅读和下载】:20251208【MKList.com】汽车行业2026年投资策略:政策、出口、智能化协同共振,机器人重塑行业增长逻辑 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

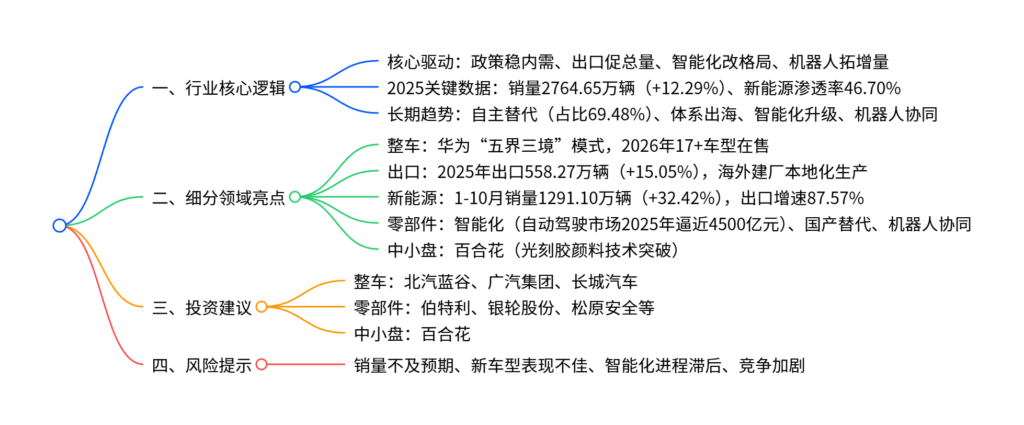

1. 一段话总结

2026年汽车行业将呈现政策、出口、智能化协同共振的核心逻辑,叠加人形机器人重塑增长,行业稳中向好;2025年1-10月汽车累计销量2764.65万辆(+12.29%),新能源渗透率达46.70%,自主品牌乘用车占比升至69.48%,出口占比20.19%(+15.05%);整车端从“产品出口”升级为“体系出海”,华为合作模式车型密集落地;零部件端受益于智能化渗透率提升(L2级超50%) 与国产替代加速,且与机器人产业链协同优势显著;投资主线聚焦整车、智能化零部件及中小盘国产替代标的,需警惕销量不及预期等风险。

2. 思维导图(mindmap)

3. 详细总结

一、行业整体态势:稳增长+结构优化

1.1 总量与政策:政策托底,销量稳增

- 销量表现:2025年1-10月汽车累计销量2764.65万辆,同比+12.29%;10月单月销量332.21万辆(年内新高),同比+8.82%,中汽协预测2025全年销量超3400万辆(+8%)。

- 政策支持:八部门发布《汽车行业稳增长工作方案(2025-2026年)》,目标2025年销量3230万辆(+3%)、新能源1550万辆(+20%);以旧换新政策扩容补贴范围、优化补贴标准,稳定内需。

- 内需与出口:2025年1-10月内销2206.38万辆(+11.61%),出口558.27万辆(+15.05%),出口占比升至20.19%,创历史新高。

1.2 结构亮点:自主替代+新能源高增

| 结构维度 | 核心数据 | 关键趋势 |

|---|---|---|

| 自主品牌 | 2025年1-10月乘用车占比69.48%(10月单月72.53%),2020年仅38.43% | 持续蚕食外资份额,增速21.31%超乘用车整体(12.80%) |

| 新能源汽车 | 2025年1-10月销量1291.10万辆(+32.42%),渗透率46.70% | 出口增速87.57%超内需(25.71%),上海车展新能源展车占比70% |

二、核心细分领域分析

2.1 整车:华为模式+体系出海

-

华为合作模式:推出“五界(鸿蒙智行)三境(乾崑模式)”,2025年11月鸿蒙智行交付8.19万台(+89.61%),累计突破100万台(43个月);2026年将有17+车型在售,奕境(4月)、启境(6月)陆续发布首款车型。

-

体系出海升级:从“产品出口”转向“本地化生产+全球化服务”,规避贸易壁垒,头部车企海外建厂密集:

车企 海外工厂布局 2025年已知产能(辆) 比亚迪 泰国、印度、巴西、匈牙利等 泰国15万、巴西15万、匈牙利15万(2026投产) 长城汽车 俄罗斯、泰国、巴西等 俄罗斯15万、泰国8万 奇瑞集团 全球多地布局 2025年1-11月出海占比46.83%

2.2 零部件:智能化+国产替代+机器人协同

- 智能化驱动:L2级辅助驾驶渗透率超50%,2025年自动驾驶市场规模逼近4500亿元;10万元级车型配高速NOA、15万元级配城市NOA,智能驾驶方案价格下探。

- 国产替代加速:2025年全面提速,2024年全球汽零百强中15家中国企业上榜(宁德时代第4、延锋第15),国内企业从“成本优势”转向“研发+集成+创新”。

- 机器人协同:汽车与机器人共享超50%供应链资源(传感器、芯片、动力系统),算法复用(路径规划、轨迹预测),汽车规模化生产经验降低机器人成本,人形机器人2045年中国整机市场规模有望达10万亿元。

2.3 中小盘:国产替代标的

- 百合花:有机颜料龙头,2025年上半年光刻胶高性能颜料实现吨级销售,布局年产2000吨高性能有机颜料项目,达产后年产值约17亿元,开拓第二增长曲线。

三、投资建议与风险提示

3.1 投资建议

| 板块 | 关注标的 |

|---|---|

| 整车 | 北汽蓝谷、广汽集团、长城汽车 |

| 零部件 | 伯特利、银轮股份、松原安全、凌云股份、隆盛科技、豪能股份、沪光股份、浙江仙通 |

| 中小盘 | 百合花 |

3.2 风险提示

- 国内/外汽车销量不及预期;

- 新车型上市表现、供应链配套不及预期;

- 智能化进程滞后、零部件市场竞争加剧。

4. 关键问题

问题1:2026年汽车行业的核心增长驱动力是什么?各驱动力的关键支撑数据或逻辑是什么?

答案:

核心增长驱动力为“政策、出口、智能化、机器人”四驾马车:①政策端,八部门稳增长方案明确2025年新能源销量目标1550万辆(+20%),以旧换新政策稳定内需,2025年1-10月内销增速11.61%;②出口端,2025年1-10月出口558.27万辆(+15.05%),占比20.19%,头部车企海外建厂实现“体系出海”,奇瑞、长城出海占比超37%;③智能化端,L2级渗透率超50%,2025年自动驾驶市场逼近4500亿元,智能驾驶方案下探至10万元级车型;④机器人端,汽车与机器人供应链协同超50%,人形机器人2045年中国市场规模达10万亿元,打开行业长期增长空间。

问题2:整车板块“体系出海”与华为合作模式的核心竞争力分别是什么?对2026年行业格局有何影响?

答案:

- 体系出海核心竞争力:①规避贸易壁垒,降低运输成本;②贴近海外市场需求,实现本地化生产与服务,如比亚迪泰国工厂产能15万辆,覆盖东南亚市场;③全链条输出技术与品牌,构建长期全球化竞争力,2025年1-10月汽车出口增速15.05%,高于内销增速。

- 华为合作模式核心竞争力:①技术赋能,鸿蒙智行、乾崑模式提供智能座舱、自动驾驶解决方案;②车型密集落地,2026年17+车型在售,2025年累计交付突破100万台,增速89.61%;③快速抢占智能汽车市场份额,重塑自主车企竞争格局。

- 对2026年格局影响:自主车企加速分化,具备“出海能力+智能化技术”的企业脱颖而出,华为合作车型有望成为智能汽车领域核心力量,推动行业向“智能化+全球化”加速转型。

问题3:汽车零部件板块的三大投资主线(智能化、国产替代、机器人协同)的逻辑与受益环节分别是什么?

答案:

- 智能化主线:逻辑是L2级以上自动驾驶渗透率快速提升(超50%),智能驾驶方案价格下探带动装机量增长;受益环节包括感知设备(激光雷达、传感器)、芯片、智能座舱、决策执行系统,标的如伯特利、德赛西威。

- 国产替代主线:逻辑是政策支持+国内新能源车渗透率提升(46.70%)+企业技术实力增强,2024年15家中国企业入围全球汽零百强;受益环节包括动力电池(宁德时代、国轩高科)、内外饰(延锋、宁波华翔)、热管理(三花汽零),标的如银轮股份、松原安全。

- 机器人协同主线:逻辑是汽车与机器人供应链共享超50%资源,算法复用且汽车规模化生产降低机器人成本;受益环节包括核心零部件(传感器、芯片、动力电池)、运动控制相关部件,标的如隆盛科技、豪能股份。

暂无评论内容