激光雷达系列六:图达通-从聚光灯外走向台前的市场化龙三

【原报告在线阅读和下载】:20251210【MKList.com】计算机行业研究:激光雷达系列六:图达通-从聚光灯外走向台前的市场化龙三 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

图达通作为全球唯一同时量产1550nm与905nm双路线激光雷达的一线厂商,凭借高性能产品(猎鹰K3探测距离达600米、角分辨率0.03°)稳居市场化龙三,虽短期受1550nm路线高成本、蔚来单一客户依赖(2024年收入占比91.6%)影响毛利率承压,但2025Q1已实现毛利率转正(12.6%);随着行业从“下沉化”向L3/L4高端化倾斜,1550nm路线性能优势凸显,叠加905nm灵雀系列拓展非蔚来客户(获头部汽车集团定点)及非ADAS场景(智能物流、矿山等),公司有望实现业绩修复与市场份额提升,同时需警惕自动驾驶技术路线变动、L3渗透率不及预期等风险。

2. 思维导图(mindmap)

3. 详细总结

一、公司基本情况

-

市场定位与行业地位

- 图达通成立于2016年,由百度前自动驾驶团队核心成员创立,是全球唯一同时具备1550nm与905nm激光雷达量产能力的一线厂商,2024年全球ADAS激光雷达交付量20.6万台,稳居市场化龙三(仅次于禾赛、速腾聚创)。

- 2023年交付超14.7万台车规级激光雷达,ADAS解决方案销售收入全球排名第一,2024年德清、平湖新工厂陆续量产,产能持续释放。

-

融资与资方背景

- 累计完成7轮融资,总额约4.6亿美元,D轮后估值达13.96亿美元。

- 资方涵盖产业资本(蔚来持续领投)、国际资本(淡马锡、富达投资)及地方国资(苏州相城政府基金),为技术研发、产能建设提供资金支持。

二、产品技术与性能优势

| 技术路线 | 代表产品 | 核心参数 | 应用场景 | 竞争优势 |

|---|---|---|---|---|

| 1550nm(高性能) | 猎鹰K1/K2/K3 | 探测距离:250-600m@10%反射率 角分辨率:0.03°(K3) 扫描方案:多边形棱镜+振镜 |

L3/L4高端乘用车、长距探测 | 人眼安全阈值高,功率达千瓦级,抗干扰能力强 |

| 905nm(高性价比) | 灵雀E1X/E2/W | 探测距离:200-250m@10%反射率 功耗:6W 尺寸:30×106×101mm |

L2乘用车、补盲、非ADAS场景 | 成本低、体积小,适配主流ADAS需求 |

| 纯固态 | 蜂鸟D1 | 无机械损耗 | 机器人、高频作业场景 | 可靠性高,适应长期运行 |

- 性能亮点:猎鹰K3垂直角分辨率达0.03°,为行业顶尖水平;1550nm方案对低反射率物体(如黑色轮胎)探测距离显著优于905nm,行车安全裕度更高。

三、财务与客户结构

-

收入与利润表现

- 收入增长:2022-2024年收入分别实现快速增长,2024年同比+32%,收入体量逐步缩小与头部厂商差距。

- 盈利能力:2022-2024年受1550nm路线高成本影响毛利率为负,2025Q1全面转正,整体毛利率12.6%,其中猎鹰系列毛利率17.5%。

- 费用控制:管理费用率从2022年23.0%降至2024年13.4%,销售费用率降至5.1%,处于行业较低水平。

-

客户与订单情况

- 核心客户:蔚来为最大单一客户,2022-2024年收入占比分别为88.7%/90.6%/91.6%,合作覆盖九款车型。

- 新客户拓展:2025年获头部汽车集团多品牌定点,提供905nm灵雀E1X产品,2026年量产;潜在零跑车型定点,二供逻辑落地。

- 非ADAS场景:布局智能物流、矿山、机场、低空经济等领域,2025年已达成多项合作,成为收入增量。

四、行业趋势与发展机遇

-

行业趋势演变

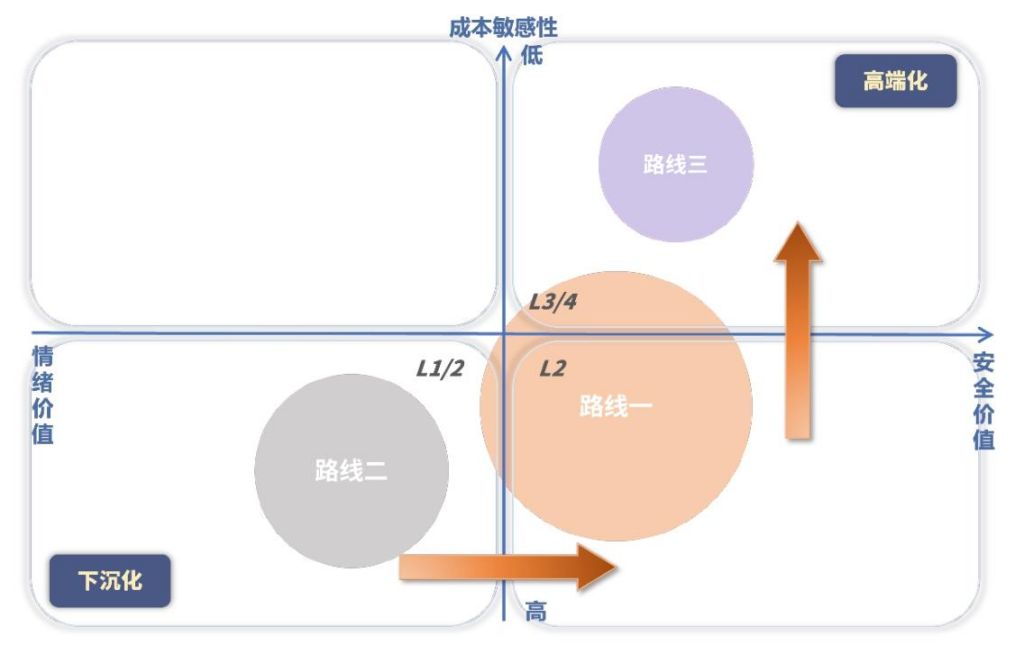

- 阶段切换:从“下沉化”(L2降本渗透)向“高端化”(L3/L4性能升级)过渡,市场从“情绪价值主导”转向“安全价值主导”。

- 技术路线:905nm因成本优势主导L2市场(占比超90%),1550nm凭借性能上限适配L3/L4,未来将长期共存。

-

核心发展机遇

- 高端化红利:L3车型普遍配置4-5颗激光雷达,L4达7-10颗,1550nm主视雷达ASP数倍于L2,图达通产品性能适配需求。

- 二供市场空间:主机厂零部件二供成为常态(比亚迪已启用激光雷达双供应商),905nm技术趋同为图达通拓展非蔚来客户扫除障碍。

- 非ADAS放量:智能物流、矿山、低空经济等场景对激光雷达需求增长,灵雀、蜂鸟系列可快速适配。

五、风险提示

- 技术路线风险:特斯拉纯视觉方案若成为主流,可能冲击激光雷达需求。

- 市场渗透风险:L3/L4自动驾驶渗透率不及预期,高端激光雷达需求增长放缓。

- 客户依赖风险:蔚来收入占比过高,新客户拓展进度不及预期。

- 外部环境风险:地缘政治紧张影响海外市场拓展。

4. 关键问题

问题1:图达通的核心竞争优势是什么?双技术路线布局如何支撑其应对行业趋势?

答案:核心竞争优势是全球唯一同时量产1550nm与905nm激光雷达的技术壁垒,及产品性能领先(猎鹰K3探测距离600m、角分辨率0.03°)。双路线布局的支撑逻辑:① 1550nm路线适配行业“高端化”趋势,满足L3/L4对长距、高分辨率的需求,随着L3商用落地,性能优势将转化为市场份额;② 905nm灵雀系列主打高性价比,适配L2降本渗透及主机厂二供需求,已获头部汽车集团定点,破解单一客户依赖;③ 双路线覆盖从高端乘用车到非ADAS场景的全需求,抵御单一市场波动风险。

问题2:图达通此前毛利率持续为负的原因是什么?2025Q1转正的关键驱动因素有哪些?

答案:此前毛利率为负的核心原因:① 1550nm路线成本高(采用光纤激光器、InGaAs探测器),2022年量产初期规模效应不足,猎鹰系列毛利率低至-64.6%;② 905nm灵雀系列2023年刚推出,处于车规验证与磨合阶段,前期投入大导致亏损;③ 单一客户蔚来的定制化生产模式,初期产能利用率有限。2025Q1转正的关键驱动:① 规模效应显现,猎鹰系列量产成熟,单位成本下降;② 供应链优化,推行“双供应商”策略,关键原材料采购成本降低;③ 产品结构优化,高毛利的猎鹰系列占比稳定,灵雀系列规模化量产摊薄固定成本;④ 生产效率提升,德清、平湖工厂自动化产线落地,良率改善。

问题3:行业从“下沉化”向“高端化”过渡,对图达通的业绩增长带来哪些具体机遇?需应对哪些挑战?

答案:具体机遇:① 单车价值量提升,L3车型激光雷达配置数量(4-5颗)、ASP(数倍于L2)显著高于L2,图达通1550nm产品可直接受益;② 客户拓展空间打开,高端车型主机厂对性能要求更高,1550nm路线的差异化优势有助于突破非蔚来客户,目前已获头部汽车集团定点;③ 技术壁垒强化,1550nm产业链成熟度较低,新进入者门槛高,图达通先发优势明显。需应对的挑战:① 成本控制压力,1550nm路线仍需进一步降本以适配更多高端车型;② 竞争加剧,禾赛、速腾聚创也在布局高端产品,需维持性能领先性;③ 需求兑现节奏,L3/L4渗透率提升进度直接影响高端产品出货,存在不及预期风险;④ 供应链风险,1550nm核心零部件(如InGaAs探测器)依赖进口,需保障供应稳定性。

5. 交付物提议

要不要我帮你整理一份图达通核心产品与竞品性能对比表?涵盖探测距离、角分辨率、成本、客户布局等关键维度,同时补充L3/L4高端激光雷达市场规模预测,方便你直观评估公司竞争力与增长潜力。

暂无评论内容