产业并购活跃,布局全球化与前沿冷却技术

【原报告在线阅读和下载】:20251231【MKList.com】制冷设备行业2026年度投资策略:产业并购活跃,布局全球化与前沿冷却技术 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

一段话总结

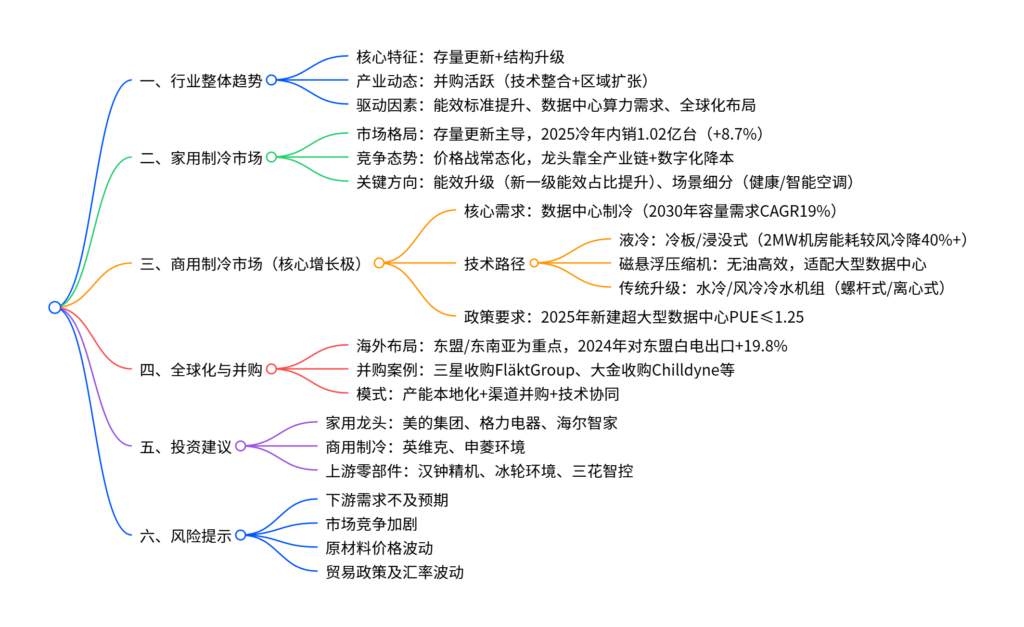

2026年制冷设备行业处于存量更新与结构升级关键转折点,家用市场以存量更新为主,能效提升驱动产品迭代,价格战推动行业集中度提升;产业并购活跃(三星收购FläktGroup、美的收购喜德瑞中国等),龙头通过并购与海外产能布局推进全球化;数据中心制冷成为核心增长极,液冷(冷板/浸没式)、磁悬浮压缩机等前沿技术加速渗透,PUE优化需求催生高端方案需求;上游零部件受益于商用制冷需求,推荐美的集团、英维克、汉钟精机等标的,需警惕下游需求不及预期、贸易政策波动等风险。

思维导图(mindmap)

详细总结

1. 行业整体概览

- 市场规模:2024年全球空调销量26120万台(2018-2024年CAGR2.0%),预计2028年达29330万台(2024-2028年CAGR2.9%);中央空调增速领先(2018-2024年CAGR4.0%),受益于新兴市场城市化。

- 产能格局:中国是全球核心生产基地,2024冷年家用空调产量占全球80.8%,海外产能新增近700万台,东盟、北美为主要外销市场。

- 核心变革:行业从增量普及进入存量更新阶段,增长驱动力从规模扩张转向能效提升、技术创新与全球化布局,并购成为龙头整合资源的核心手段。

2. 家用制冷市场:存量竞争与效率革命

(1)市场表现与驱动因素

| 指标 | 关键数据 | 核心说明 |

|---|---|---|

| 2025冷年内销规模 | 1.02亿台(+8.7%) | 短期受益国补+高温天气,长期依赖存量更新 |

| 渠道库存 | 2025年10月4113万套(+9.6%) | 高库存仍存去化压力,需警惕需求透支 |

| 能效标准 | 现行GB21455-2019(5级分级) | 变频空调占比提升,新一级能效产品销售额快速增长 |

| 价格战特征 | 1.5匹一级能效变频空调低至千元级 | 小米等跨界者冲击,龙头靠规模+数字化降本抵御 |

(2)龙头竞争策略

- 数字化降本:格力金湾工厂86个工序自动化,产线人均效率提升3.5倍;美的灯塔工厂订单周期较行业平均缩短30%+。

- 渠道变革:扁平化重构(减少中间环节)、线上线下融合(抖音等内容电商增长)、智慧物流(美的安得智联服务3300+品牌)。

- 产品升级:聚焦健康(空气净化)、智能(IoT联动)、场景细分(厨房/嵌入式空调)。

3. 商用制冷市场:数据中心制冷成核心引擎

(1)需求背景

- 算力需求爆发:2023-2030年全球数据中心容量需求CAGR19%,AI训练集群功率密度持续提升。

- 政策约束:2025年底新建大型/超大型数据中心PUE需降至1.25/1.2以内,制冷系统能耗占比超35%,高效方案成刚性需求。

(2)核心技术路径对比

| 技术类型 | 常见形式 | 核心优势 | 适用场景 | 代表企业 |

|---|---|---|---|---|

| 液冷 | 冷板/浸没式/喷淋式 | 传热效率高,能耗较风冷降40%+ | 高功率密度数据中心 | 英维克、申菱环境 |

| 磁悬浮离心式 | 磁悬浮轴承+变频控制 | 无油高效,噪声低,维护成本低 | 大型数据中心冷站 | 汉钟精机、冰轮环境 |

| 风冷冷水机组 | 间接蒸发冷却+氟泵双循环 | 节水,模块化灵活 | 中小型数据中心 | 申菱环境、顿汉布什 |

| 水冷冷水机组 | 螺杆式/离心式+冷却塔 | 系统成熟,制冷量大 | 大型园区数据中心 | 美的、开利 |

(3)重点企业布局

- 系统方案商:英维克(2025H1液冷收入超2亿元)、申菱环境(2025年数据服务板块新增订单翻倍);

- 核心部件商:汉钟精机(数据中心压缩机业务2025H1同比+12.21%)、三花智控(液冷阀/泵部件配套)。

4. 全球化与产业并购

(1)海外拓展重点

- 区域聚焦:东盟市场(2024年中国白电对东盟出口+19.8%),泰国、马来西亚出口增速超25%,受益于城镇化与工业化;

- 布局模式:产能本地化(美的泰国灯塔工厂产能500万套)+ 渠道并购(海尔收购匈牙利KLIMA KFT)+ 技术协同(美的收购瑞士ARBONIA Climate)。

(2)典型并购案例

| 并购方 | 被并购方 | 交易金额 | 核心目的 |

|---|---|---|---|

| 三星电子 | 德国FläktGroup | 15亿欧元 | 获取数据中心制冷技术与全球渠道 |

| 大金工业 | 美国Chilldyne | – | 补强负压液冷技术,切入AI数据中心 |

| 美的集团 | 喜德瑞中国 | – | 补充供热采暖技术,巩固国内暖通格局 |

| 维谛技术 | PurgeRite | 10亿美元 | 强化液冷全生命周期服务能力 |

5. 投资建议与风险提示

(1)投资标的推荐

| 赛道 | 推荐标的 | 核心逻辑 |

|---|---|---|

| 家用龙头 | 美的集团、海尔智家 | 全产业链布局+全球化优势,抗风险能力强 |

| 商用制冷 | 英维克、申菱环境 | 液冷技术领先,受益数据中心需求爆发 |

| 上游零部件 | 汉钟精机、冰轮环境、三花智控 | 压缩机/阀/泵等核心部件需求放量 |

(2)风险提示

- 下游需求不及预期:国补退坡后家用需求透支,数据中心建设进度放缓;

- 市场竞争加剧:价格战导致行业盈利承压,中小品牌加速出清;

- 外部风险:原材料(铜、钢材)价格波动,海外贸易关税政策变化。

关键问题

问题1:2026年制冷设备行业的核心增长极是什么?背后的驱动逻辑是什么?

答案:核心增长极是数据中心商用制冷与全球化布局。驱动逻辑:① 算力需求爆发,2023-2030年全球数据中心容量需求CAGR19%,AI集群功率密度提升推动冷却技术升级;② 政策约束强化,2025年超大型数据中心PUE需≤1.2,高效制冷方案成刚性需求;③ 家用市场存量饱和后,龙头转向高毛利商用赛道,同时通过海外产能与并购突破增长瓶颈,2024年中国对东盟白电出口增速达19.8%,新兴市场空间广阔。

问题2:数据中心制冷的核心技术路径有哪些?各路径的适用场景与竞争优势是什么?

答案:核心技术路径分为三类:① 液冷技术(冷板/浸没式),核心优势是传热效率高、能耗低(2MW机房较风冷降40%+),适配高功率密度AI数据中心,代表企业有英维克、申菱环境;② 磁悬浮离心式制冷,优势是无油高效、维护成本低、噪声小,适用于大型数据中心冷站,代表企业为汉钟精机、冰轮环境;③ 传统升级路径(风冷/水冷冷水机组),系统成熟、成本可控,适配中小型数据中心,代表企业包括美的、开利。实际应用中多采用“风液混合”模式,兼顾通用性与高性能。

问题3:国产制冷设备企业海外拓展的主要模式与布局重点是什么?并购在全球化中扮演什么角色?

答案:国产企业海外拓展核心模式是“产能本地化+渠道并购+技术协同”,布局重点为东盟、东南亚等新兴市场(2024年对东盟白电出口+19.8%),以及欧美高端市场。产能端,美的、海尔等在泰国、印尼建厂,贴近市场降低物流与关税成本;渠道与技术端,通过并购快速获取本地网络与核心技术(如美的收购瑞士ARBONIA Climate、海尔收购匈牙利KLIMA KFT)。并购的核心作用:① 快速切入成熟市场,跨越品牌认知与渠道壁垒;② 补强技术短板(如大金收购液冷企业Chilldyne);③ 实现区域协同,优化全球供应链布局,应对贸易政策波动。

暂无评论内容