AI、游戏和电商出海、外卖边际缓和是关键变量

【原报告在线阅读和下载】:20251231【MKList.com】互联网行业2026年投资策略:AI、游戏和电商出海、外卖边际缓和是关键变量 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

一段话总结

2025年恒生科技指数累计上涨24%,2026年互联网行业核心投资逻辑聚焦AI、游戏和电商出海、外卖竞争边际缓和三大关键变量;AI驱动国产模型全球份额提升(OpenRouter tokens占比全年平均13%),带动云业务出海增长;游戏出海受益于工业化能力与AI投放提效(AppLovin广告成本降至五分之一),电商出海以TEMU为代表快速扩张(2024年GMV超600亿美元);2025年外卖大战补贴超千亿元,2026年投入有望边际收缩,改善平台现金流与利润;重点关注阿里、腾讯、拼多多、美团等龙头,需警惕宏观经济波动、AI需求不及预期等风险。

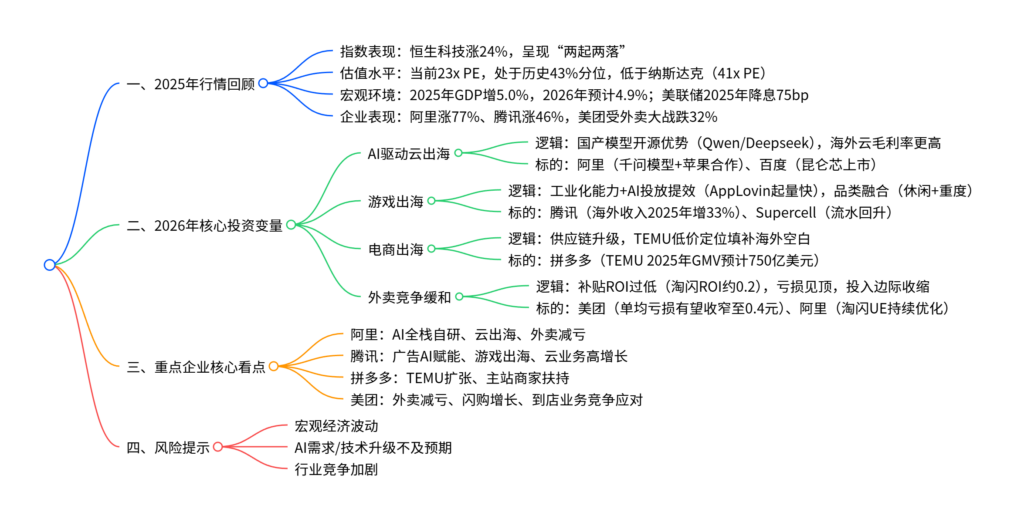

思维导图(mindmap)

详细总结

1. 2025年互联网行业行情回顾

(1)指数与估值表现

-

指数走势:恒生科技指数2025年累计上涨24%,走势分四阶段:年初-2月涨25%(AI+宏观复苏预期)→3-4月跌9%(美国关税冲击)→5-9月涨27%(中美互降关税+美联储降息+南向资金流入)→10月后跌15%(关税加码+外资撤出)。

-

估值水平:当前恒生科技PE(TTM)23x,位于过去3年43%分位,显著低于纳斯达克指数41x PE;AH溢价突破5年支撑位,港股估值仍有修复空间。

-

企业表现分化:

企业 2025年涨幅 核心影响因素 2026E PE 阿里巴巴-W 77% AI+云出海预期 18x 腾讯控股 46% 广告+游戏出海 19x 拼多多 15% TEMU扩张+主站惠商 1x 美团-W -32% 外卖大战补贴拖累 88x 京东集团-SW -18% 外卖投入+电商竞争 10x

(2)宏观与流动性环境

- 国内宏观:2025年前三季度GDP增5.2%,社会消费品零售总额增4%,网上零售额增9%;预计2026年实际GDP增速4.9%,名义增速5.5%。

- 海外流动性:美联储2025年累计降息75bp,联邦基金利率降至3.5%-3.75%,2026年有望进一步降息,利好港股流动性。

2. 2026年核心投资变量

(1)AI驱动云业务出海

-

核心逻辑:

- 国产模型优势:Qwen、Deepseek以开源、高性价比突围,OpenRouter tokens占比从2024年末1.2%升至2025年平均13%,部分周度达30%。

- 海外标杆落地:阿里云拿下新加坡国家级项目Sea-Lion,底层架构从Llama切换至Qwen3-32B,受益于小语种覆盖(119种语言)与分词器优势。

- 利润率改善:海外云毛利率高于国内,阿里海外收入占比约20%且增速更高,叠加PaaS层(百炼平台)增长,带动整体盈利提升。

-

重点标的:阿里(关注千问模型份额、苹果合作落地、自研芯片上线)、百度(昆仑芯上市+自动驾驶UE转正)。

(2)游戏出海加速

-

驱动因素:

- AI投放提效:AppLovin的AXON 2.0引擎降低广告制作成本至五分之一,起量快(当日调整预算),适配“休闲外壳+重度内核”品类融合趋势(如《无尽冬日》全球收入超35亿美元)。

- 工业化能力兑现:腾讯国内千人团队并行开发,支持每周迭代,海外工作室合作深化(如帮助GGG优化《流放之路》)。

- 市场数据:2025年中国自研移动游戏海外收入184.78亿美元(+13.16%),策略类(含SLG)占比49.96%,合成类占比8.18%(同比+6.48pct)。

-

重点标的:腾讯(2025年海外游戏收入增33%,2026年预计增21%,管线含《王者荣耀世界》)、Supercell(《荒野乱斗》《皇室战争》流水回升)。

(3)电商出海成第二增长曲线

- 行业背景:欧美电商规模大(美国2024年线上零售1.2万亿美元,增速4%)、格局分散(CR10 64%),缺乏绝对低价定位平台,TEMU精准切入。

- TEMU表现:2022年9月上线,2024年GMV超600亿美元(+231%),覆盖60+国家,2025年预计GMV 750亿美元(+25%);通过全托管模式直连工厂,压缩流通成本,美国日均包裹386万件。

- 竞争与风险:亚马逊推出低价商店Haul竞争,欧美关税加码(美国合计20%关税),但当前对增长影响有限。

- 重点标的:拼多多(资源聚焦主站商家扶持,海外业务稳健扩张)。

(4)外卖竞争边际缓和

-

2025年大战复盘:美团、阿里、京东补贴超千亿元,淘闪8月日单量峰值超1.2亿单,美团峰值1.5亿单;UE层面,25Q3美团外卖单均亏2.5元,淘闪亏5元,京东亏8.7元。

-

2026年趋势:

- 投入收缩:补贴ROI过低(淘闪ROI约0.2),头部平台缺乏持续投入动力,预计2026年补贴退坡。

- UE改善:美团目标单均赚1元,淘闪目标从单亏0.5元至不亏;订单密度提升带动单均履约成本下降0.5元。

- 即时零售竞争:2026年聚焦非餐品类,美团闪购(2025年单量增32%)、淘闪(非餐GTV为美团40%)竞争持续。

-

重点标的:美团(外卖减亏+闪购高增长)、阿里(淘闪UE优化+正餐心智培养)。

3. 重点企业财务预测与核心看点

| 企业 | 2025E收入(亿元) | 2026E收入(亿元) | 2026E净利润(亿元) | 核心看点 |

|---|---|---|---|---|

| 阿里-W | 9963 | 10463 | 1519 | AI全栈自研、云出海、外卖减亏 |

| 腾讯控股 | 7526 | 8434 | 3007 | 广告AI赋能、游戏出海(2026E增18%)、云业务增20% |

| 拼多多 | 4424 | 4960 | 1290 | TEMU扩张、主站惠商政策延续 |

| 美团-W | 3693 | 4094 | 71 | 外卖减亏、闪购增31%、到店利润率企稳 |

4. 风险提示

- 宏观经济波动:影响消费需求与广告预算;

- AI相关风险:需求不及预期、技术升级滞后、竞争加剧挤压云业务利润率;

- 行业竞争风险:外卖、电商、本地生活竞争超预期,拖累盈利;

- 政策风险:海外关税加码、数据安全监管趋严。

关键问题

问题1:2026年互联网行业的核心投资逻辑是什么?背后的核心支撑因素有哪些?

答案:核心投资逻辑是“AI、游戏和电商出海、外卖竞争边际缓和”三大变量共振。核心支撑因素:① AI驱动云出海,国产开源模型(Qwen/Deepseek)全球份额提升,海外云毛利率更高,阿里云拿下新加坡国家级项目形成标杆;② 游戏出海受益于工业化能力(腾讯千人团队迭代)与AI投放提效(AppLovin广告成本大降),品类融合趋势打开增长空间;③ 电商出海以TEMU为代表,填补欧美低价电商空白,2024年GMV超600亿美元,供应链优势显著;④ 外卖大战补贴ROI过低(淘闪ROI约0.2),亏损见顶,2026年投入收缩,改善平台现金流与利润。

问题2:AI对互联网行业的影响主要体现在哪些领域?具体落地案例与数据支撑是什么?

答案:AI主要影响云服务、广告、游戏三大领域。① 云服务:国产模型开源优势凸显,OpenRouter tokens占比2025年平均13%,阿里云落地新加坡Sea-Lion项目,底层架构从Llama切换至Qwen3-32B;2026年阿里云AI收入预计600亿元,占比30%,其中PaaS层增速高于GPU租赁。② 广告:腾讯推出“AI Marketing+”自动化解决方案,对标Meta Advantage+(年收入600亿美元),提升广告ROI;AppLovin用AI生成广告,成本降至五分之一,带动游戏买量效率提升。③ 游戏:AI助力素材制作与投放优化,腾讯海外游戏2025年增33%,《三角洲行动》实现每周迭代,内容产出效率超西方工作室。

问题3:2025年外卖大战的核心格局与2026年趋势是什么?对美团、阿里的业绩影响如何?

答案:2025年外卖大战格局:美团、阿里、京东补贴超千亿元,淘闪8月日单量峰值1.2亿单,美团1.5亿单;UE层面,25Q3美团单均亏2.5元,淘闪亏5元,京东亏8.7元,补贴ROI普遍偏低(淘闪约0.2)。2026年趋势:① 补贴收缩,头部平台缺乏持续投入动力;② UE改善,美团目标单均赚1元,淘闪目标从单亏0.5元至不亏;③ 竞争转向即时零售非餐品类。对业绩影响:美团2025年外卖业务亏损221.8亿元,2026年预计亏损收窄至106.4亿元,外卖减亏将显著改善整体利润;阿里淘闪25Q3亏损342亿元,2026年随着补贴退坡与UE优化,亏损有望大幅收窄,同时带动主站GMV增量(年化8000亿元)。

-389x550.jpg)

-800x507.jpg)

暂无评论内容