供需格局有望重塑,固态电池加速落地

【原报告在线阅读和下载】:20260111【MKList.com】新能源汽车行业2026年度策略:供需格局有望重塑,固态电池加速落地 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

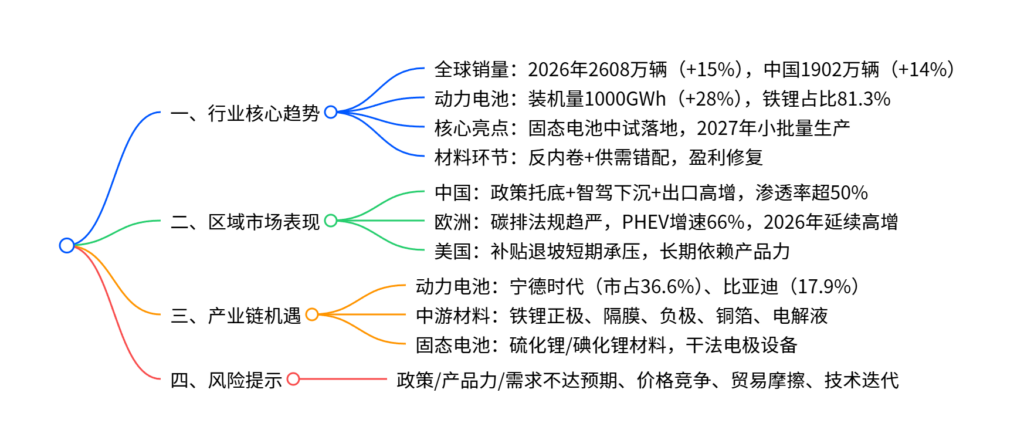

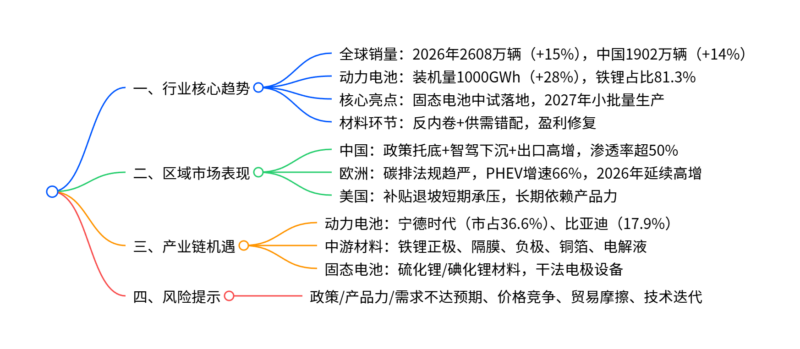

一段话总结

2026年全球新能源汽车行业供需格局重塑,固态电池产业化加速落地成为核心亮点,预计全球销量达2608万辆(同比+15%),带动动力电池装机量增至1000GWh(同比+28%);中游材料“反内卷”共识形成,铁锂正极、隔膜、负极、铜箔等环节供需趋紧,盈利有望量利齐升;中国企业在全球动力电池市场份额提升至68.2%,技术迭代与出口增长成为行业核心驱动力。

思维导图(mindmap)

详细总结

1. 全球新能源汽车市场:销量延续增长,区域分化明显

(1)全球整体规模

- 2025年1-9月全球销量1501.6万辆(同比+27.2%),中国占比63.1%、欧洲19.9%、北美9.6%。

- 2026年预计全球销量2608万辆(同比+15%),其中中国1902万辆(同比+14%)、海外706万辆(同比+16%)。

- 品牌格局:比亚迪2025年前9月销量296.1万辆(同比+10.6%),吉利(+64.7%)、奇瑞(+57.4%)增速领先,特斯拉销量同比-5.9%。

(2)重点区域表现

| 区域 | 2025年核心数据 | 2026年趋势 | 核心驱动 |

|---|---|---|---|

| 中国 | 1-10月销量1294.3万辆(+32.7%),渗透率46.7%;出口201.4万辆(+90.4%) | 销量稳增,前低后高 | 政策托底(以旧换新)、智驾平权、出口扩容 |

| 欧洲 | 1-9月注册202.3万辆(+26.6%),渗透率25.1%;PHEV增速66.03% | 延续高增,PHEV惯性持续 | 碳排法规趋严(2025-2029年减排15%)、新平台周期 |

| 美国 | 1-10月销量131万辆(+4.4%),渗透率9.73%;Q3抢装增长18.24% | 短期承压,长期稳健 | IRA补贴退坡,传统车企电动化发力 |

2. 动力电池:景气上行,固态电池加速

(1)行业规模与格局

- 2025年1-9月全球装机811.7GWh(同比+34.7%),2026年国内预计1000GWh(同比+28%)。

- 全球格局:中国企业市占率68.2%,宁德时代36.6%、比亚迪17.9%;日韩企业份额下滑至16.8%。

- 技术路线:铁锂占比持续提升,2025年1-10月国内装机占比81.3%(同比+59.7%),三元占比18.6%(同比-3.0%)。

(2)固态电池产业化进展

- 政策支持:八部门将固态电池列为重点攻关方向,建立全固态电池标准体系。

- 企业进展:广汽中试产线投产,国轩高科良品率90%,宁德时代2027年小批量生产。

- 核心材料:硫化锂(电解质基石)、碘化锂(界面改性)需求扩容,降本路径明确。

3. 中游材料:反内卷+供需错配,盈利修复

(1)各环节核心逻辑与数据

| 材料环节 | 2025年表现 | 2026年展望 | 关键数据 |

|---|---|---|---|

| 锂资源 | 碳酸锂价格前低后高,年末8-9.5万元/吨 | 供需紧平衡,价格中枢抬升 | 2026年需求190万吨,供应195万吨 |

| 正极 | 铁锂头部满产,三元依赖出口 | 价格温和上行,盈利修复 | 铁锂11月产量41.65万吨(环比+4.2%) |

| 负极 | 人造石墨占比93%,硅基加速 | 盈利中枢上移,硅基放量 | 2025年1-9月产量205.96万吨(+35.8%) |

| 电解液 | 六氟磷酸锂价格大涨188% | 价格延续上涨,盈利修复 | 动力铁锂电解液11月价格2.88万/吨(+64.3%) |

| 隔膜 | 湿法占主流,TOP3满产 | 价格反弹,盈利改善 | 2025年前三季度出货220亿平米(+43%) |

| 铜箔 | 超薄铜箔渗透率提升 | 供需拐点显现,加工费上涨 | 4.5微米铜箔价格11.8万/吨(+28.1%) |

(2)核心亮点

- 反内卷共识:材料端扩产谨慎,“动储双轮”驱动需求高增,供需错配显现。

- 产品升级:铁锂高压实、硅基负极、超薄铜箔等高端产品溢价提升。

4. 投资建议与风险提示

(1)推荐方向

- 动力电池:宁德时代、亿纬锂能、欣旺达。

- 中游材料:当升科技、厦钨新能、璞泰来、星源材质、天赐材料、嘉元科技。

- 固态电池:容百科技、壹石通、孚能科技。

(2)风险提示

- 政策/新能源汽车产品力/产业链需求不达预期。

- 行业价格竞争超预期、国际贸易摩擦、技术迭代风险。

关键问题

问题1:2026年全球新能源汽车行业的核心增长动力及区域分化特征是什么?

答案:核心增长动力来自三方面:① 中国市场政策托底(以旧换新)、智驾平权下沉及出口高增;② 欧洲碳排法规趋严(2025-2029年减排15%),PHEV高增惯性延续;③ 动力电池技术迭代(铁锂降本、固态电池落地)与中游材料盈利修复。区域分化特征:① 中国:销量1902万辆(+14%),渗透率超50%,出口成重要增量;② 欧洲:销量稳健增长,PHEV增速(66.03%)显著高于BEV(19.96%);③ 美国:补贴退坡短期承压,2026年销量低位波动,依赖传统车企电动化产品供给。

问题2:固态电池产业化在2026年的核心进展及产业链投资机会集中在哪些环节?

答案:2026年固态电池核心进展:① 技术落地:广汽、国轩高科等中试产线投产,宁德时代2027年小批量生产;② 政策支持:国家建立全固态电池标准体系,列为重点攻关方向;③ 工艺升级:干法电极、激光切割、等静压设备替代传统湿法工艺。投资机会集中在:① 核心材料:硫化锂(电解质基石,千吨级扩产)、碘化锂(界面改性,高价值量);② 设备环节:混炼机、纤维化设备、精密辊压机等干法电极设备;③ 电池企业:与主机厂合作紧密、中试进展领先的孚能科技、国轩高科。

问题3:中游材料“反内卷”背景下,2026年哪些环节盈利修复确定性最高?核心逻辑是什么?

答案:盈利修复确定性最高的环节为铁锂正极、隔膜、负极、铜箔,核心逻辑如下:① 铁锂正极:动力+储能双轮驱动,头部企业满产,高压实产品溢价提升,2025年11月产量环比+4.2%;② 隔膜:湿法占比提升,行业扩产收缩(2023年起),TOP3全面满产,2025Q4价格已反弹;③ 负极:人造石墨供需紧平衡,硅基负极出货量2025年预计7万吨(+76%),高端产品盈利弹性大;④ 铜箔:4.5微米超薄铜箔渗透率提升,行业亏损导致扩产放缓,2025年10月起加工费调涨,供需拐点显现。

暂无评论内容