仰望星空,向天突围

【原报告在线阅读和下载】:20260121【MKList.com】商业航天系列报告之一:仰望星空,向天突围 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

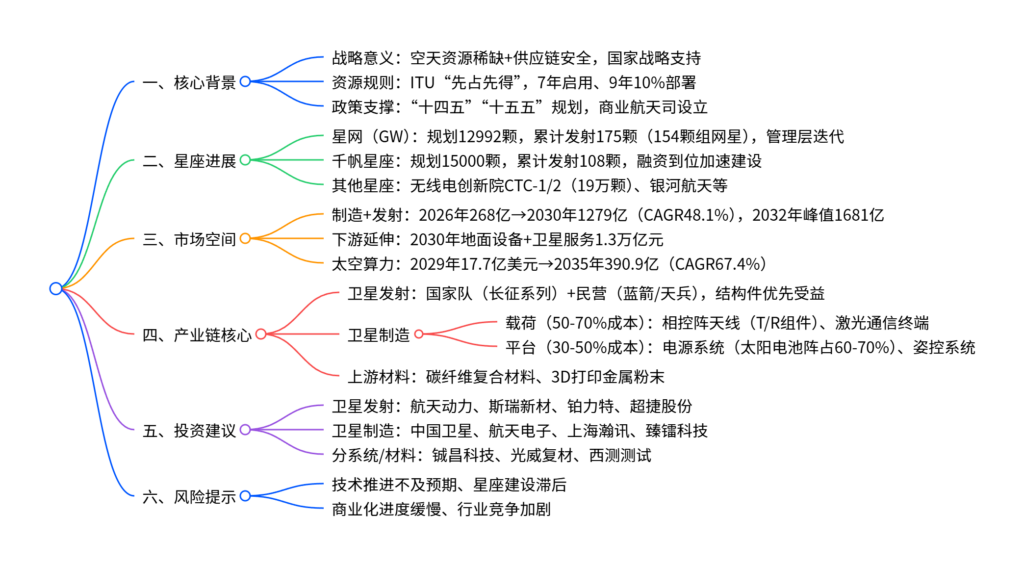

1. 一段话总结

商业航天已成为国家战略重点,全球低轨卫星资源按ITU“先占先得”规则争夺白热化(近地轨道容量约6万颗,2029年将部署5.7万颗),我国星网(12992颗)、千帆星座(15000颗) 加速组网(截至2026年1月分别累计发射175颗、108颗);市场空间广阔,2026年两星座制造+发射市场268亿元,2030年达1279亿元(5年CAGR48.1%),叠加地面设备与服务,2030年全产业链关联产值超1.3万亿元;产业链核心价值集中于卫星载荷(相控阵天线/激光通信终端)与平台电源系统,太空算力成为新蓝海(2029-2035年全球CAGR67.4%);投资聚焦卫星发射、制造及分系统标的,需警惕技术推进、星座建设及商业化不及预期等风险。

2. 思维导图

3. 详细总结

一、核心背景:战略驱动+资源争夺

-

战略定位

- 商业航天被纳入“十四五”“十五五”规划,2025年国家航天局设立商业航天司,出台《商业航天高质量安全发展行动计划(2025-2027年)》,明确“低成本、高可靠、快响应、可复用”发展方向。

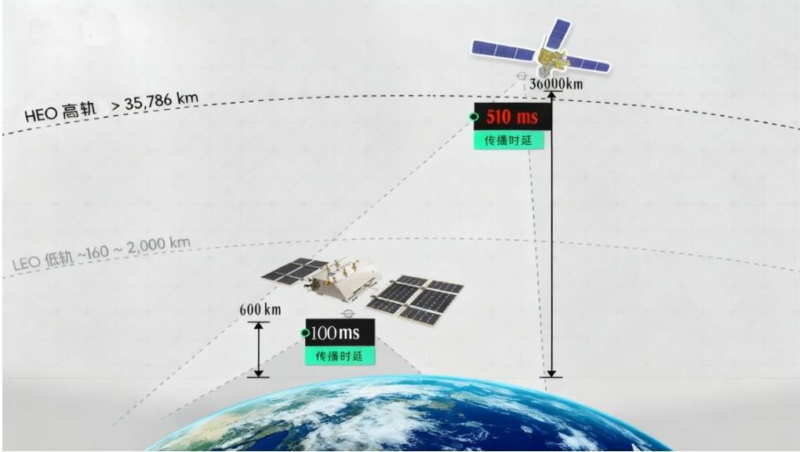

- 空天资源(轨道+频谱)具有唯一性,地球近地轨道理论容量约6万颗,2029年全球将部署5.7万颗,轨位资源所剩无几,争夺进入关键期。

-

资源规则

- 国际电信联盟(ITU)实行“先占先得”规则,申请方需在7年内完成卫星发射验证,9年部署总规模10%,14年全完成,否则资源失效。

- 频谱资源中L/S/C/Ku频段已饱和,Ka频段成为低轨星座主流,我国在Ka频段高端1GHz具备协调优势。

二、星座进展:主力星座加速组网

| 星座名称 | 运营主体 | 规划数量 | 截至2026.1累计发射 | 关键节点 |

|---|---|---|---|---|

| 星网(GW) | 中国星网(国资) | 12992颗(500km极地轨+1145km近地轨) | 175颗(154颗组网星) | 2029年底需完成1300颗部署,2035年全组网 |

| 千帆星座 | 垣信卫星(地方国资) | 15000颗 | 108颗(六次组网) | 2032年底需完成1500颗,2038年全组网 |

| CTC-1/2 | 无线电创新院 | 各96714颗 | 0颗 | 2025年12月申报,补位频谱资源 |

-

星网亮点

- 发射效率提升:2025年7-8月单月发射46颗,远超此前7个月34颗的节奏。

- 地面终端落地:低轨宽带相控阵终端、导航增强终端完成招标,航天恒星、盟升科技等入围。

-

千帆星座亮点

- 民营运力入局:2025年招标7次发射服务(94颗卫星),蓝箭航天、天兵科技等民营火箭企业成为候选。

- 产业集群支撑:长三角形成火箭制造、卫星量产、配套材料完整产业链,卫星工厂设计产能300颗/年。

三、市场空间:规模快速扩容

-

制造+发射市场

年份 制造+发射市场空间(亿元) 制造市场(亿元) 发射市场(亿元) 5年CAGR(2025-2030) 2026 268 138 131 – 2030 1279 813 465 48.1% 2032(峰值) 1681 – – 37.6%(2025-2032) -

下游关联市场

- 参考全球卫星产业结构(制造占6.9%、发射占3.2%、地面设备+服务占89.9%),预计2030年我国地面设备制造+卫星服务市场规模达1.3万亿元。

-

太空算力市场

- 全球格局:中美主导,马斯克计划2030年每年发射50万颗Starlink V3算力卫星,我国国星宇航“星算”计划、北京吉瓦级算力中心同步推进。

- 增长预测:2029年全球市场17.7亿美元,2035年达390.9亿美元,复合增速67.4%。

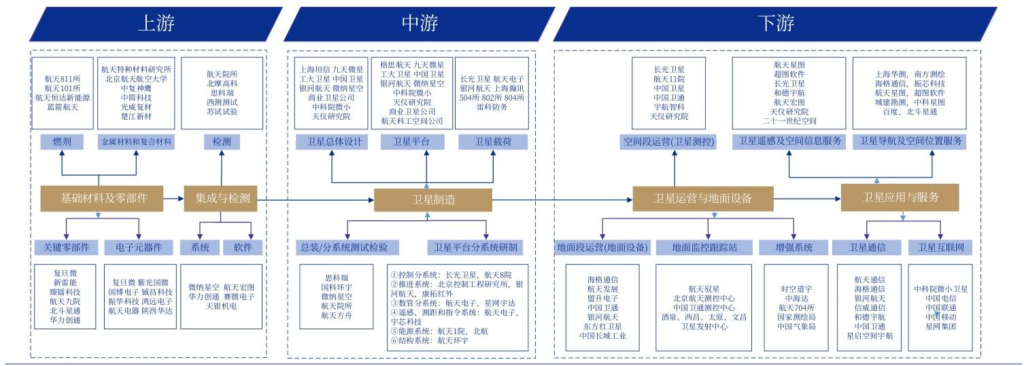

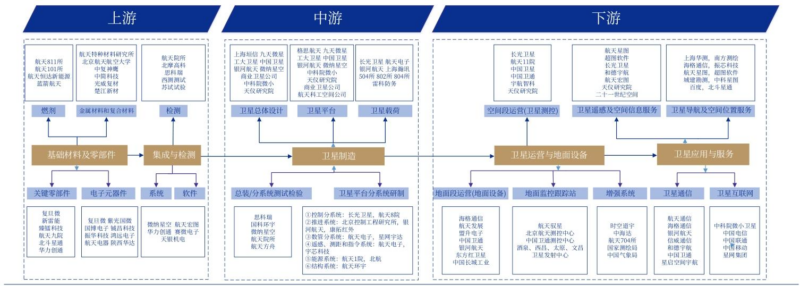

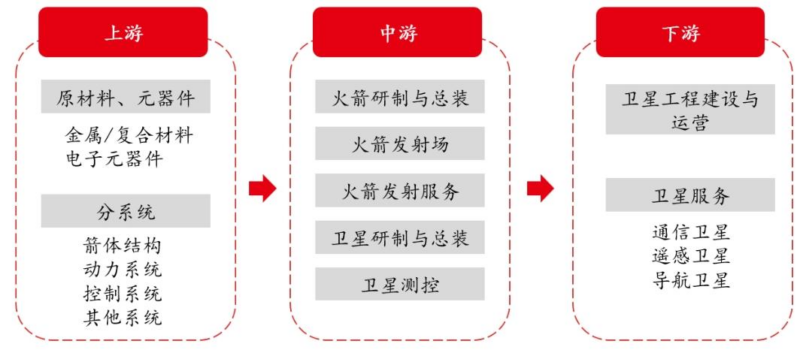

四、产业链核心:价值高地与技术趋势

-

卫星发射环节

- 参与主体:国家队(航天科技/科工)+民营(蓝箭航天朱雀三号、天兵科技天龙三号)。

- 关键标的:结构件供应商(斯瑞新材、铂力特)、整流罩供应商(航天环宇)、壳段/阀门供应商(超捷股份)。

-

卫星制造环节

-

成本结构:商业化后载荷占比70%、平台占比30%(初始阶段1:1)。

-

核心子系统价值拆分:

子系统 价值占比(整星) 2030年市场空间(亿元) 关键标的 相控阵天线(载荷) 27% 307 铖昌科技、国博电子 激光通信终端(载荷) 14% 159 航天电子、烽火通信 电源系统(平台) 25% 112 电科蓝天、航天机电 姿控系统(平台) 13% 63 天银机电、航天智装

-

-

上游材料与技术

- 结构材料:碳纤维复合材料(光威复材)、3D打印金属粉末(铂力特),卫星结构质量占比降至5%以下。

- 元器件:非宇航级元器件(工业级/COTS)逐步应用,降低成本,检测需求提升(西测测试)。

五、投资建议与风险提示

-

核心标的

环节 标的名称 核心逻辑 卫星发射 航天动力、斯瑞新材、超捷股份 结构件/发动机核心部件供应商 卫星制造 中国卫星、航天电子、上海瀚讯 整星制造+载荷/平台核心配套 分系统/材料 臻镭科技、铖昌科技、光威复材 相控阵芯片、碳纤维材料龙头 检测服务 西测测试 元器件/卫星检测需求提升 -

风险提示

- 技术风险:火箭回收、星间链路等核心技术研发不及预期。

- 进度风险:星座发射失败、供应链不稳定导致组网滞后。

- 市场风险:终端成本高、应用场景不成熟导致商业化进度缓慢。

4. 关键问题

问题1:我国低轨卫星星座加速组网的核心驱动因素是什么?ITU规则对其建设节奏有何约束?

答案:核心驱动因素:① 战略层面,空天轨道与频谱资源稀缺,按ITU“先占先得”规则,需抢占有限资源;② 政策层面,国家将商业航天纳入战略新兴产业,设立专项司局并出台行动计划;③ 市场层面,地面设备与卫星服务关联产值空间广阔(2030年1.3万亿元),太空算力等新场景打开增长天花板。ITU规则约束:申请方需在7年内完成卫星发射验证,9年部署总规模10%,14年全完成;我国星网需2029年底前部署1300颗(10%),千帆星座需2032年底前部署1500颗(10%),倒逼组网节奏加速。

问题2:商业航天产业链的核心价值高地在哪里?各环节的关键技术与标的有哪些?

答案:核心价值高地集中在卫星制造环节,其中卫星载荷(占整星成本50-70%)与平台电源系统(占平台成本50%) 为核心。① 卫星载荷:关键技术包括相控阵天线(T/R组件)、激光通信终端,标的有铖昌科技、航天电子;② 卫星平台:电源系统核心是太阳电池阵(占电源系统60-70%),姿控系统依赖动量轮/敏感器,标的有电科蓝天、天银机电;③ 卫星发射:关键技术为可回收火箭,标的包括结构件供应商斯瑞新材、3D打印企业铂力特;④ 上游材料:碳纤维复合材料(光威复材)、3D打印金属粉末是核心,支撑卫星轻量化。

问题3:太空算力作为商业航天新赛道,其发展逻辑与市场潜力如何?我国的布局优势是什么?

答案:发展逻辑:① 技术驱动,太空日照充足(发电效率是地面5倍)、真空超低温环境(散热效率最优),解决地面数据中心高耗能痛点;② 需求驱动,AI算力需求爆炸式增长,低轨星座为太空算力提供基础设施支撑。市场潜力:2029年全球市场17.7亿美元,2035年达390.9亿美元,复合增速67.4%。我国布局优势:① 先发基础,国星宇航“星算”计划、之江实验室“三体计算星座”已实现组网突破,在轨集群算力全球领先;② 政策支持,北京吉瓦级太空数据中心纳入规划,2030年算力目标40万P;③ 产业链协同,卫星制造、火箭发射产能逐步落地,支撑算力星座规模化部署。

暂无评论内容