TOPTOY:中国位居前列的潮玩集合品牌

【原报告在线阅读和下载】:20260123【MKList.com】招股书·解牛系列报告(一):TOPTOY:中国位居前列的潮玩集合品牌 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

TOPTOY 作为名创优品旗下潮玩集合品牌,以 “自有IP+授权IP+他牌IP” 多层次矩阵为核心,2022-2024年GMV复合增长率超50%,2024年实现收入19.09亿元、毛利率32.7%、经调整净利率15.4%;截至2025H1拥有 293家门店(含旗舰店/主流店/快闪店)、超1000万会员,线下收入占比近90%,线上渠道快速拓展至8.8%;2024年以2.2%市场份额位居中国潮玩集合零售商首位,自研产品收入占比近50%(行业最高),2024年起布局海外市场,计划五年内全球开设1000家门店;核心风险包括IP热度下降、续约风险、开店不及预期及行业竞争加剧。

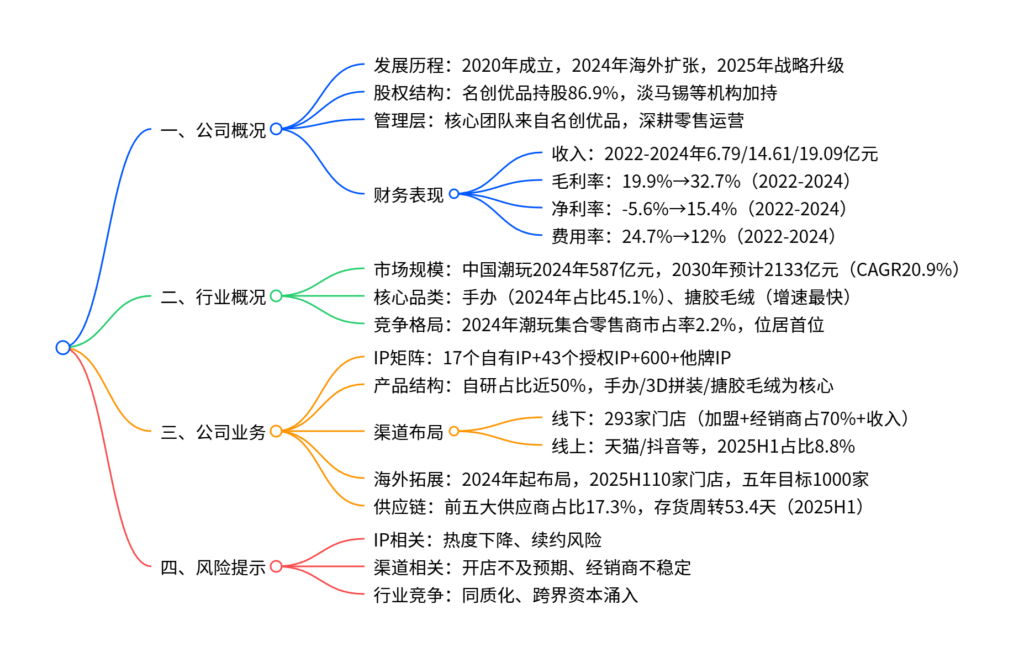

2. 思维导图

3. 详细总结

一、公司概况:名创优品旗下,快速成长的潮玩集合品牌

-

发展历程

- 2020年12月:作为名创优品全资附属公司,在广州开设首家门店。

- 2024年:启动海外扩张,在马来西亚、印尼等开设4家门店,GMV超24亿元。

- 2025年:上海南京东路全球旗舰店开业,成立合资公司“果然有趣”强化自有IP,计划五年全球开1000家店。

-

股权与管理层

- 股权结构:名创优品持股86.9%,淡马锡持股4.0%,员工持股3.7%,2025年A轮融资5940万美元,投后估值13亿美元。

- 核心团队:CEO孙元文(前优衣库+名创优品运营背景),CFO晏晓娇(毕马威+名创优品财务背景)。

-

财务核心指标

指标 2022年 2023年 2024年 2025H1 营业收入(亿元) 6.79 14.61 19.09 13.60 同比增速 – 115.25% 30.64% 58.50% 毛利率 19.9% 31.4% 32.7% 32.4% 经调整净利率 -5.6% 14.6% 15.4% 13.2% 期间费用率 24.7% 11.55% 12.00% 13.45%

二、行业概况:潮玩市场高增,集合零售商竞争分散

-

市场规模

- 全球潮玩:2024年380亿美元,2030年预计1047亿美元(CAGR15.8%)。

- 中国潮玩:2024年587亿元,2030年预计2133亿元(CAGR20.9%),核心增长品类为手办(2030年占比51.2%)、搪胶毛绒(2030年占比13.6%)。

-

竞争格局

- 中国潮玩零售商CR5仅20.7%,格局分散;TOPTOY 2024年零售额13亿元,市占率2.2%,位居潮玩集合零售商首位。

- 核心优势:自研产品占比近50%,为行业最高;2020-2024年零售额及门店数量增速位居行业第一。

三、公司业务:IP+产品+渠道三位一体,构建全价值链平台

-

IP矩阵:三层协同,自研为核

- 矩阵构成:17个自有IP(如Nommi糯米儿,2024年5个月销售额破亿)+43个授权IP(迪士尼、三丽鸥等)+600+他牌IP。

- 运营策略:对授权IP进行本土化二创,构建自有设计库;通过合资(如果然有趣)、收购扩充自有IP,2025年6-9月自有IP从8个增至17个。

-

产品结构:自研为主,品类聚焦

- 核心品类:手办(收入占比60%-70%)、3D拼装模型(覆盖人群最广)、搪胶毛绒(增长最快,占比超10%)。

- 收入占比:2024年自研产品收入8.96亿元,占比49.1%;外采产品9.28亿元,占比50.9%。

-

渠道布局:线下为核,全渠道延伸

-

线下渠道:截至2025H1共293家门店,含38家直营、250家合伙人门店、5家代理门店,加盟+经销商贡献70%+收入。

门店类型 2022年 2023年 2024年 2025H1 直营门店 8 14 40 38 合伙人门店 109 134 236 250 合计 117 148 276 293 -

线上渠道:天猫/京东/抖音等,2025H1收入占比8.8%,天猫旗舰店粉丝83.5万,年销量70万+件。

-

-

海外拓展:快速起量,目标宏大

- 进展:2024年开设4家海外门店,2025H1增至10家,2025年9月达15家,覆盖泰国、日本等市场。

- 规划:未来五年覆盖100个国家核心商圈,开设1000家门店,海外销售占比目标超50%。

-

供应链管理

- 供应商:2025H1前五大供应商采购占比17.3%,最大供应商占比4.5%,合作稳定。

- 物流库存:全国2大仓库,物流3-5天覆盖,2025H1存货周转天数53.4天;通过AI视觉检测等技术保障品控。

四、风险提示

- IP相关风险:热门IP热度下降、原创IP孵化难度大;核心授权IP续约不确定性或成本上涨。

- 渠道风险:门店开店速度不及预期;经销商忠诚度低,渠道稳定性不足。

- 竞争风险:行业头部效应加剧,跨界资本涌入导致产品同质化,缺乏差异化优势。

4. 关键问题

问题1:TOPTOY的IP矩阵构建有何特点?核心竞争优势是什么?

答案:IP矩阵特点为“三层协同、自研核心”:① 自有IP通过合资(如果然有趣)、收购快速扩充(2025年6-9月从8个增至17个),重点孵化潜力单品(如Nommi糯米儿2024年5个月销售额破亿);② 授权IP(43个)聚焦知名IP二创,构建自有设计库,保留独家使用权;③ 他牌IP(600+)丰富产品品类,拓宽客群。核心竞争优势:① 自研产品占比近50%,为中国潮玩集合品牌最高;② IP二创能力突出,能挖掘授权IP新商业潜力;③ 矩阵协同实现流量互导,兼顾即时收入与长期品牌建设。

问题2:TOPTOY 2022-2024年财务快速增长的核心驱动因素是什么?盈利能力提升的关键逻辑是什么?

答案:财务增长核心驱动:① 门店快速扩张,从2022年117家增至2024年276家,加盟+经销商渠道贡献70%+收入,规模效应凸显;② 自研产品占比提升(从39.6%增至49.1%),高毛利产品拉动收入结构优化;③ 会员体系庞大(超1000万会员),复购与转化能力强。盈利能力提升关键逻辑:① 毛利率从19.9%升至32.7%,源于规模效应降低单位成本+高毛利自研产品占比提升;② 费用率从24.7%降至12%,核心是销售费用管控加强(从22.01%降至10.58%),运营效率优化。

问题3:TOPTOY的渠道布局策略是什么?海外扩张的现状与规划如何?

答案:渠道布局策略为“线下为主、全渠道协同”:① 线下采用“直营树立标杆+加盟快速复制+经销商填充网络”模式,门店分旗舰店(平均870㎡)、主流店(240㎡)、快闪店(测试市场),截至2025H1共293家;② 线上聚焦“电商平台交易+内容平台种草”,天猫/抖音等渠道2025H1占比8.8%,通过精准运营提升转化率。海外扩张现状:2024年启动布局,2025H1开设10家门店,2025年9月达15家,覆盖泰国、马来西亚、日本等市场;规划:未来五年覆盖100个国家核心商圈,开设1000家门店,海外销售占比目标超50%,重点拓展东南亚(人口年轻、文化认同度高)、东亚、北美市场。

暂无评论内容