AI驱动下的晶圆代工新纪元:2025产业格局、技术突破与中国力量

报告原文阅读和下载

【夸克网盘】报告原文下载:【夸克网盘】 https://pan.quark.cn/s/fe42cc605010#/list/share/09daf08450f44e0dbb8af18154061ed9

链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

【迅雷云盘】报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1

链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

报告在线阅读:20250828【MKList.com】半导体分析手册系列之一:AI驱动下的晶圆代工新纪元:2025产业格局、技术突破与中国力量 | 四海读报

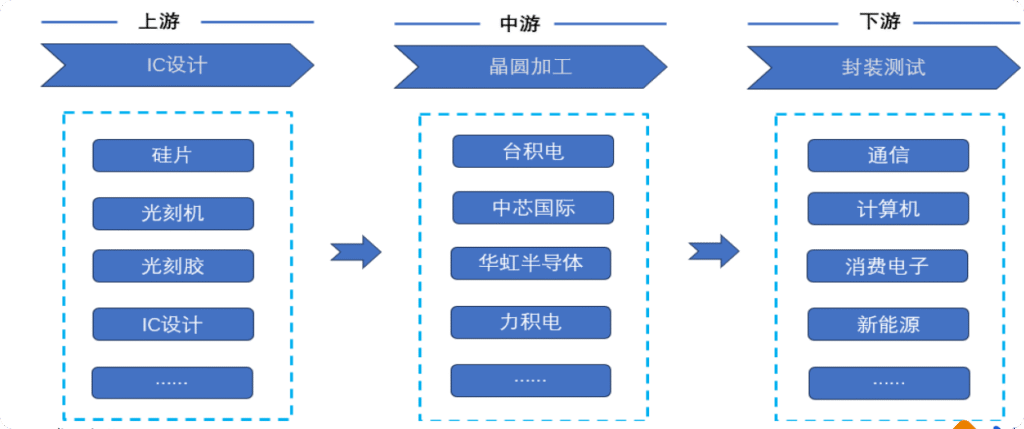

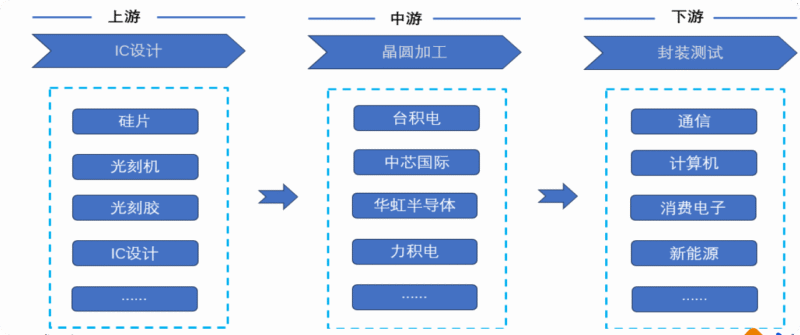

晶圆代工产业链图

1. 一段话总结

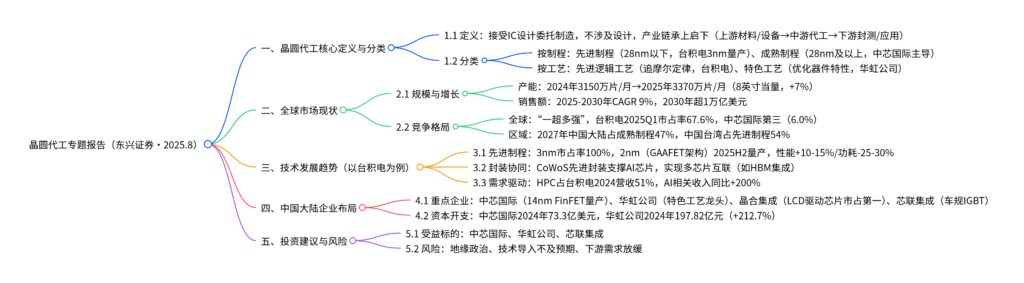

东兴证券 2025 年 8 月半导体分析手册指出,晶圆代工作为半导体产业核心环节(接受 IC 设计公司委托制造,不涉及设计),按制程分为先进制程(28nm 以下) 与成熟制程(28nm 及以上) ,前者依赖 EUV 光刻机与 GAAFET 架构(台积电 3nm 已量产、2nm 计划 2025H2 量产),后者凭借成本优势(仅为先进制程 1/10)在汽车电子等领域需求稳定;全球市场呈 “一超多强” 格局,台积电 2025Q1 市占率 67.6% ,中国大陆企业中芯国际(2025Q1 市占率 6.0%)、华虹公司等聚焦成熟制程,2027 年预计占全球成熟制程产能 47%;行业受益于AI 与 HPC 需求爆发(台积电 AI 相关收入 2024 年同比 + 200%),2025-2030 年全球半导体销售额 CAGR 达 9%,建议关注中芯国际、华虹公司等,同时警惕地缘政治与技术导入风险。

2. 思维导图(mindmap)

3. 详细总结

一、报告基础信息

| 项目 | 内容 |

|---|---|

| 发布机构 | 东兴证券 |

| 发布时间 | 2025年8月28日 |

| 核心主题 | AI驱动下的晶圆代工新纪元:2025产业格局、技术突破与中国力量 |

| 分析师 | 刘航(S1480522060001)、李科融(S1480124050020) |

二、晶圆代工核心认知

(一)定义与产业链定位

晶圆代工是半导体产业专业化分工的核心环节,指接受无晶圆厂(Fabless)设计公司委托,专注晶圆制造(含清洗、光刻、刻蚀等工序),不涉及芯片设计与销售。其产业链结构如下:

- 上游:半导体材料(硅片、光刻胶)、设备(光刻机、刻蚀机)及IC设计服务;

- 中游:晶圆代工加工(台积电、中芯国际等);

- 下游:封装测试及消费电子、汽车电子、AI服务器等终端应用。

(二)分类:先进制程vs成熟制程

| 分类 | 制程范围 | 核心特点 | 技术依赖 | 代表企业 | 应用领域 |

|---|---|---|---|---|---|

| 先进制程 | 28nm以下 | 晶体管密度高,性能+30%+/代、功耗-50%+/代 | EUV光刻机、GAAFET架构、钴/钌互连 | 台积电、三星 | AI芯片、HPC、高端手机SoC |

| 成熟制程 | 28nm及以上 | 成本低(仅为先进制程1/10)、良率>95% | DUV光刻机、BCD/eFlash工艺 | 中芯国际、华虹 | 汽车电子、工业控制、电源管理 |

(三)工艺细分:先进逻辑vs特色工艺

- 先进逻辑工艺:沿摩尔定律缩小线宽,追求高运算速度,代表企业为台积电,应用于CPU、AI加速器;

- 特色工艺:不追求极致密度,优化器件特性(如耐压、抗干扰),代表企业为华虹公司,覆盖功率器件(IGBT)、MCU、射频芯片等。

三、全球市场现状与竞争格局

(一)市场规模与增长

- 产能增长:2024年全球半导体晶圆厂产能3150万片/月(8英寸当量),2025年预计达3370万片/月(+7%),中国大陆2025年产能1010万片/月(+14%,占全球30%);

- 销售额预测:2025-2030年全球半导体销售额CAGR达9% ,2030年超1万亿美元,其中服务器/数据中心/存储领域增速最快(CAGR 18%);

- 需求结构:2025年全球晶圆月需求11.2百万片,2030年增至15.1百万片,成熟制程(≥28nm)需求占比超60%。

(二)竞争格局:“一超多强”

-

全球排名(2025Q1):

排名 企业 营收(百万美元) 市场份额 核心优势 1 台积电(TSMC) 25517 67.6% 3nm量产、2nm计划2025H2量产,CoWoS封装领先 2 三星 2893 7.7% 3nm GAA工艺,聚焦存储+代工协同 3 中芯国际 2247 6.0% 中国大陆14nm FinFET量产,成熟制程产能领先 4 联电 1759 4.7% 成熟制程(28nm/40nm)优势明显 5 格芯 1575 4.2% 车规级芯片代工龙头 -

区域分化:

- 成熟制程:2023年中国大陆占31%,2027年预计达47% ,主导全球成熟制程产能;

- 先进制程:2023年中国台湾占71%,2027年预计仍占54% ,美国(21%)、中国大陆(6%)紧随其后。

四、技术发展趋势(以台积电为例)

(一)先进制程:向2nm/GAAFET演进

- 制程迭代:3nm(N3)已量产,2025Q1收入占比22%;2nm(N2)计划2025H2量产,采用GAAFET(环绕栅极)架构,相比3nm性能提升10-15%、功耗降低25-30%,晶体管密度超3亿个/mm²;

- 技术突破:16埃(A16)、14埃(A14)平台研发中,进一步优化速度与功耗;

- 设备依赖:EUV光刻机为核心,单台ASML EUV售价超1.5亿美元,2nm制程需High-NA EUV提升精度。

(二)封装与制程协同:CoWoS技术支撑AI需求

- CoWoS(晶圆级系统集成):通过硅中介层实现多芯片堆叠(如AI芯片+HBM内存),提升带宽、降低功耗,2024年台积电CoWoS产能利用率超90%,为NVIDIA、AMD等AI芯片龙头核心供应商;

- 封装趋势:从硅中介层向有机中介层(CoWoS-R)延伸,降低成本,适配消费级AI应用。

(三)需求驱动:AI/HPC成增长引擎

- 台积电2024年HPC(高性能计算)收入占比51% ,同比+58%;AI相关收入占比15%,同比+200%,预计2025年AI收入再翻番;

- 2024-2029年台积电AI收入CAGR预计达45% ,成为整体营收最大贡献来源。

五、中国大陆企业布局

(一)重点企业及核心能力

| 企业 | 2024年营收(亿元) | 核心技术/产品 | 市场地位 | 2024年资本开支(亿元) |

|---|---|---|---|---|

| 中芯国际 | 577.96 | 14nm FinFET量产,28nm成熟制程 | 中国大陆第一、全球第三(2025Q1) | 535.7(73.3亿美元) |

| 华虹公司 | 143.88 | 55nm eFlash、BCD工艺 | 全球特色工艺龙头,2025Q1全球第六 | 197.82(+212.7%) |

| 晶合集成 | 92.49 | 90nm/55nm LCD驱动芯片 | 2022年LCD驱动芯片代工全球市占第一 | 132.23(+78.4%) |

| 芯联集成 | 65.09 | 车规IGBT、55nm BCD | 中国大陆第四,车规功率器件第三 | 35.58(-65.9%) |

(二)财务表现(2024年)

| 企业 | 毛利率 | 归母净利润(亿元) | EBITDA(亿元) | 总市值(亿元) |

|---|---|---|---|---|

| 中芯国际 | 18.59% | 36.99 | 276.79 | 5167.35 |

| 华虹公司 | 17.43% | 3.81 | 29.50 | 974.37 |

| 晶合集成 | 25.50% | 5.33 | 42.12 | 478.46 |

| 芯联集成 | 1.03% | -9.62 | 20.61 | 402.94 |

六、投资建议与风险提示

(一)投资建议

重点关注AI与汽车电子驱动下,具备先进制程研发能力或成熟制程规模优势的企业:

- 中芯国际(688981):中国大陆先进制程龙头,14nm量产,成熟制程产能持续扩张;

- 华虹公司(688347):特色工艺全球领先,55nm eFlash市占率25%,受益汽车电子需求;

- 芯联集成(688469):车规IGBT产能领先,AI服务器电源管理芯片量产。

(二)风险提示

- 地缘政治风险:美国限制EUV光刻机等设备出口,影响先进制程研发;

- 技术导入不及预期:2nm/GAAFET良率爬坡缓慢,或拖累产能释放;

- 下游需求放缓:AI服务器、汽车电子需求不及预期,导致代工订单减少。

4. 关键问题

问题1:全球晶圆代工市场“先进制程与成熟制程”的区域竞争格局有何差异?未来趋势如何?

答案:

- 当前差异:① 先进制程:中国台湾主导(2023年市占率71%),台积电3nm市占率100%,韩国(11%)、美国(9%)次之,中国大陆仅8%;② 成熟制程:2023年中国台湾占45%,中国大陆占31%,韩国占8%,美国占5%。

- 未来趋势:① 先进制程:2027年中国台湾仍占54%(台积电2nm量产),美国提升至21%(英特尔IFS产能扩张),中国大陆维持6%(受设备限制);② 成熟制程:2027年中国大陆将以47%市占率领先,主要因中芯国际、华虹公司扩产28nm/40nm产能,适配汽车电子、工业控制需求,而中国台湾(36%)、韩国(4%)份额下滑,全球成熟制程产能向中国大陆集中。

问题2:台积电在先进制程与封装技术上的核心竞争力是什么?如何支撑其AI/HPC领域的增长?

答案:

- 先进制程竞争力:① 技术代差:3nm已量产(2025Q1收入占比22%),2nm(GAAFET架构)计划2025H2量产,相比3nm性能+10-15%、功耗-25-30%,领先三星/英特尔2-3年;② 良率优势:3nm良率超80%,远高于三星3nm的60%,降低单位制造成本。

- 封装技术竞争力:CoWoS先进封装技术实现多芯片互联(如AI芯片+HBM内存),支持硅中介层(CoWoS-L)与有机中介层(CoWoS-R),满足不同成本需求,2024年CoWoS产能利用率超90%,为NVIDIA H100、AMD MI300等AI芯片核心供应商。

- AI/HPC支撑:① 制程适配:5nm/3nm制程满足AI芯片高算力需求,2024年AI相关收入占比15%(同比+200%);② 封装协同:CoWoS提升芯片带宽,降低数据传输延迟,适配HPC大带宽需求,2024年HPC收入占比51%(同比+58%),成为营收第一驱动力。

问题3:中国大陆晶圆代工企业(如中芯国际、华虹公司)的核心发展策略是什么?面临的主要挑战有哪些?

答案:

- 核心发展策略:① 中芯国际:“先进制程研发+成熟制程扩产”双轨,14nm FinFET量产(中国大陆唯一),同时扩产28nm/40nm产能,2024年资本开支73.3亿美元用于北京/深圳12英寸厂;② 华虹公司:聚焦特色工艺,深耕55nm eFlash、BCD工艺(国内领先),2024年资本开支197.82亿元(+212.7%)投建无锡12英寸厂,拓展汽车电子、功率器件市场;③ 芯联集成:聚焦车规IGBT与AI电源管理芯片,2024年实现AI服务器电源管理芯片大规模量产,汽车业务导入10余家客户。

- 主要挑战:① 设备限制:美国禁止EUV光刻机出口,中国大陆无法研发14nm以下先进制程,只能依赖DUV设备优化成熟制程;② 良率与成本:特色工艺(如BCD)良率(华虹17.43%)低于台积电(58.70%),导致单位成本较高;③ 地缘政治:海外客户订单受限,中芯国际海外收入占比不足20%

暂无评论内容