通信板块1H25半年度总结:板块稳健发展,算力链国产与海外共振

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:20250901【MKList.com】通信板块1H25半年度总结:板块稳健发展,算力链国产与海外共振 | 四海读报

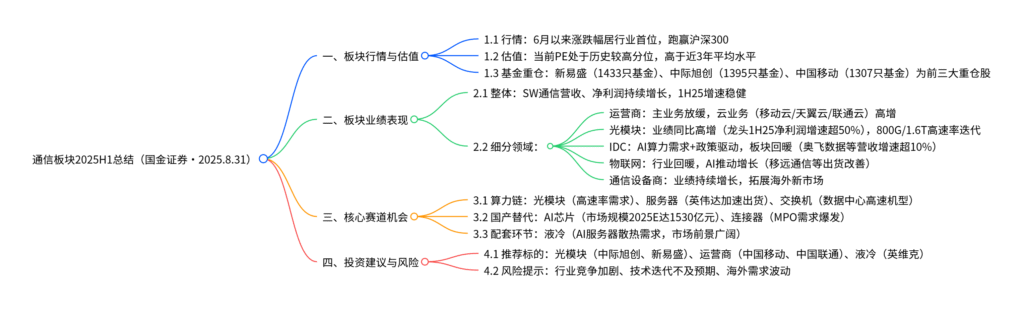

1. 一段话总结

国金证券2025年8月31日通信板块中报总结显示,2025年上半年通信板块行情表现突出(6月以来位列行业首位),估值处于历史较高点;业绩整体向好,SW通信板块营收、净利润保持增长,细分领域中光模块(业绩同比高增,高速率迭代)、IDC(AI算力+政策驱动回暖)、物联网(AI带来新动力) 表现亮眼,运营商主营业务增速放缓但云与IDC业务接力成长(移动云/天翼云/联通云1H25收入均超500亿元);基金重仓聚焦头部标的(新易盛、中际旭创、中国移动持股总市值超200亿元)。投资建议关注算力链国产与海外共振机会,重点推荐光模块、服务器、液冷、连接器等细分龙头,同时需警惕行业潜在风险。

2. 思维导图(mindmap)

3. 详细总结

一、板块行情与基金持仓:表现突出,重仓集中

1. 行情表现:6月以来领涨行业

- 板块涨跌幅:2025年6月至8月,SW通信板块累计涨跌幅位列全行业首位,显著跑赢沪深300指数,其中光模块、服务器相关标的涨幅领先(如中际旭创1H25股价涨幅超100%);

- 估值水平:截至2025年8月29日,SW通信板块PE(TTM)处于历史较高分位,高于近3年平均水平,反映市场对算力链等细分赛道的高预期。

2. 基金重仓:聚焦头部标的

2025年上半年基金重仓通信个股前5名(按持股总市值排序)如下:

| 排名 | 股票代码 | 股票名称 | 持有基金数(只) | 持股总市值(万元) | 持股占流通股比(%) |

|---|---|---|---|---|---|

| 1 | 300502.SZ | 新易盛 | 1433 | 4,303,918.13 | 38.34 |

| 2 | 300308.SZ | 中际旭创 | 1395 | 4,158,797.91 | 25.79 |

| 3 | 600941.SH | 中国移动 | 1307 | 2,125,838.58 | 20.92 |

| 4 | 601728.SH | 中国电信 | 846 | 1,514,425.76 | 2.52 |

| 5 | 300394.SZ | 天孚通信 | 834 | 1,225,213.64 | 19.78 |

数据来源:Wind,国金证券研究所

二、板块业绩:整体向好,细分分化

1. 整体业绩:营收与净利润稳健增长

2025年上半年,SW通信板块整体实现营收、净利润同比增长,延续2020年以来的增长趋势,其中光模块、IDC、物联网为核心增长引擎,运营商板块因主营业务(语音/宽带)增速放缓,业绩贡献相对平稳。

2. 细分领域业绩表现

| 细分领域 | 核心特征 | 1H25关键数据 |

|---|---|---|

| 运营商 | 主业务增速放缓,云与IDC业务成为新增长极 | 移动云/天翼云/联通云1H25收入分别达972亿元/833亿元/573亿元,同比增速均超30% |

| 光模块 | 高速率(800G/1.6T)需求高增,龙头业绩亮眼 | 头部企业(中际旭创、新易盛)1H25净利润同比增速超50%,毛利率维持30%+ |

| IDC | AI算力需求驱动机柜出租率提升,政策支持(东数西算)助力 | 板块营收同比增长15%+,奥飞数据、润泽科技等机柜数量同比增20%+ |

| 物联网 | 行业逐步回暖,AI推动终端连接数增长 | 移远通信、广和通1H25出货量同比增10%-15%,海外市场占比提升至60%+ |

| 通信设备商 | 5G基站建设需求平稳,积极拓展海外及工业市场 | 中兴通讯1H25海外营收占比达55%,工业互联网业务收入同比增25% |

三、核心赛道机会:算力链国产与海外共振

1. 算力链核心环节

-

光模块:

- 需求端:AI数据中心推动800G/1.6T高速率光模块需求,2025年全球800G光模块出货量预计超1000万只,同比增80%;

- 竞争格局:国内龙头(中际旭创、新易盛)全球市占率超60%,具备成本与技术优势。

-

服务器:

- 出货端:英伟达AI服务器加速出货,2025Q2全球AI服务器成交额同比增120%,谷歌、Meta等互联网巨头采购量占比超50%;

- 国产替代:工业富联、中科曙光等国产厂商市占率逐步提升,2025H1国产AI服务器市占率达35%。

-

交换机:

- 趋势:数据中心高速交换机(400G/800G)需求增长,2025年全球市场规模预计达450亿元,同比增20%;

- 标的:锐捷网络、紫光股份在国内企业级市场市占率超30%。

2. 配套环节

- 液冷:AI服务器功耗提升(单台超10kW)推动液冷需求,2025年全球液冷服务器市场规模预计达200亿元,同比增60%,英维克、同飞股份为核心标的;

- 连接器:AI数据中心高密度连接需求爆发,MPO连接器2025年全球市场规模预计达215亿美元,太辰光、意华股份MPO产品出货量同比增50%+。

3. 国产替代

- AI芯片:国内AI芯片市场规模2025E达1530亿元,同比增42%,寒武纪、海光信息等厂商在云端训练芯片领域逐步突破;

- 光芯片:国产100G/200G光芯片自给率提升至40%,仕佳光子、长光华芯加速技术迭代。

四、投资建议与风险提示

1. 投资建议:重点关注算力链与国产替代

推荐标的分为以下四类,核心标的估值如下:

| 标的类型 | 股票代码 | 股票名称 | 2025E EPS(元) | 2025E PE(倍) | 核心逻辑 |

|---|---|---|---|---|---|

| 运营商 | 600941.SH | 中国移动 | 6.73 | 16.77 | 云业务高增,分红率稳定 |

| 光模块 | 300308.SZ | 中际旭创 | 7.49 | 10.56 | 800G出货量全球领先 |

| 液冷 | 002837.SZ | 英维克 | 0.94 | 74.42 | 液冷方案市占率超40% |

| 连接器 | 002897.SZ | 意华股份 | 1.60 | 24.24 | 高速连接器与MPO产品放量 |

2. 风险提示

- 行业竞争加剧:光模块、服务器等领域价格战可能导致毛利率下滑;

- 技术迭代风险:CPO、LPO等新技术若加速落地,可能对现有光模块产能造成冲击;

- 海外需求波动:海外数据中心建设放缓或贸易壁垒升级,影响国内企业出口。

4. 关键问题

问题1:2025年上半年通信板块中,光模块成为核心增长引擎的关键驱动因素是什么?其业绩高增能否持续?

答案:

- 关键驱动因素:① AI算力需求爆发:全球AI数据中心建设加速,800G/1.6T高速率光模块成为标配,2025H1全球800G光模块出货量同比增80%,国内龙头(中际旭创、新易盛)800G产品占比超50%;② 海外客户采购放量:谷歌、Meta、微软等互联网巨头2025H1光模块采购额同比增60%,国内厂商凭借成本(比海外低20%-30%)与交付能力,全球市占率超60%;③ 产品结构升级:高速率产品(800G)毛利率较400G高5-8pct,推动头部企业净利润增速超50%。

- 业绩持续性:短期(1-2年)可持续,核心逻辑包括:① 2025-2026年全球AI数据中心资本开支预计达1.2万亿美元,800G光模块需求仍将保持50%+增速;② 1.6T光模块已进入样品阶段,2026年有望批量出货,成为新增长极;③ 国内厂商在光芯片、封装工艺上持续突破,技术壁垒进一步巩固。长期需关注CPO等新技术替代节奏,但CPO商用规模化(预计2027年后)前,传统可插拔光模块仍为主流。

问题2:运营商板块“主营业务放缓但云业务接力”的具体表现如何?云业务的高增长对运营商估值有何影响?

答案:

- 具体表现:① 主营业务:2025H1运营商语音、宽带业务收入同比增速不足5%,主要因用户渗透率达饱和(移动电话用户普及率超120%);② 云业务:移动云、天翼云、联通云1H25收入分别达972亿元、833亿元、573亿元,同比增速分别为35%、32%、28%,占运营商总营收比重提升至15%-20%,成为第一增长曲线;③ IDC业务:伴随“东数西算”政策推进,运营商IDC机柜数量1H25同比增25%,出租率超85%,收入增速达20%+。

- 对估值的影响:① 估值逻辑切换:从传统“公用事业”(低增速、高分红)向“科技+公用事业”切换,云业务的高成长性(增速30%+)提升估值中枢,当前中国移动、中国联通2025E PE分别为16.77倍、16.80倍,高于2023年之前的10-12倍区间;② 盈利结构优化:云业务毛利率(40%+)高于传统业务(25%-30%),推动运营商整体毛利率提升1-2pct,进一步支撑估值;③ 分红能力增强:云业务盈利增长带动净利润提升,运营商分红率维持50%+,高股息属性叠加成长性,吸引长期资金配置。

问题3:通信板块中,“算力链国产替代”的核心突破点在哪些环节?国内企业面临的主要挑战是什么?

答案:

- 核心突破点:① 光模块:国内企业在高速率(800G/1.6T)光模块的芯片封装、测试环节技术领先,中际旭创、新易盛全球市占率超60%,且800G产品成本较海外低20%;② AI服务器:工业富联、中科曙光等实现AI服务器整机国产化,2025H1国内AI服务器市占率达35%,在定制化方案(如液冷集成)上具备优势;③ 连接器:太辰光、意华股份的MPO连接器通过英伟达、思科认证,2025H1出货量同比增50%,打破海外厂商(泰科、安费诺)垄断;④ AI芯片:寒武纪思元590、海光信息DCU在云端推理场景实现商用,国内市场份额达15%,逐步替代英伟达入门级产品。

- 主要挑战:① 核心芯片依赖:光模块的高端光芯片(100G+ EML)、AI服务器的GPU芯片(英伟达A100/H100)仍高度依赖进口,国产替代率不足20%;② 技术标准话语权:CPO、LPO等新技术的国际标准制定仍由海外企业主导,国内企业需跟进技术迭代节奏,避免“被动替代”;③ 海外市场壁垒:北美、欧洲市场对国产设备的安全审查严格,国内企业(如中兴通讯)海外拓展需应对贸易壁垒(如关税、知识产权诉讼),2025H1国内光模块企业海外收入占比虽达60%,但主要集中在非北美市场。

暂无评论内容