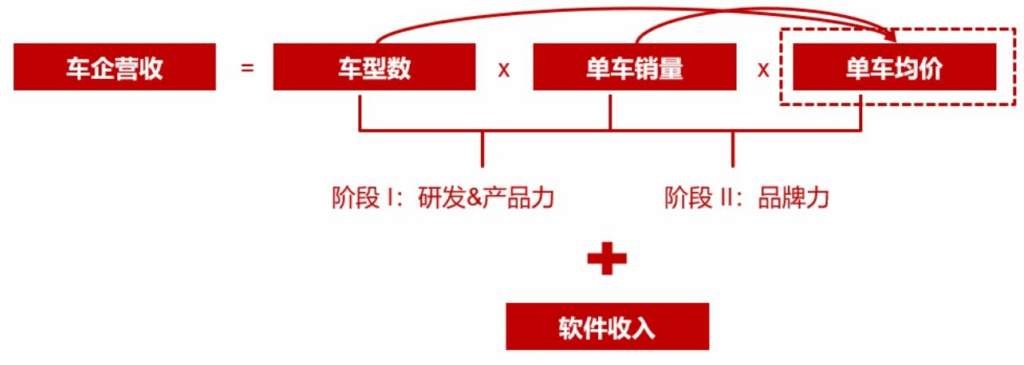

汽车行业系列深度十:自主冲击豪华市场 高端定义增量空间

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:20250902【MKList.com】汽车行业系列深度十:自主冲击豪华市场 高端定义增量空间 | 四海读报

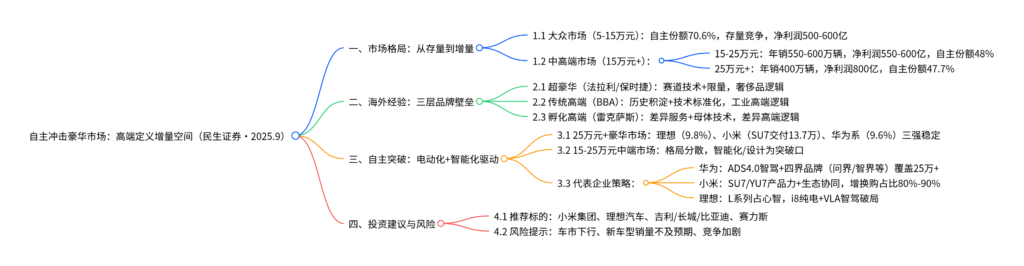

1. 一段话总结

民生证券2025年9月汽车行业深度报告指出,国内汽车市场已从5-15万元大众市场存量竞争转向15万元以上中高端市场增量争夺,该领域因盈利性强(25万元+市场净利润约800亿元) 成为自主车企必争之地;海外豪华品牌通过“超豪华(法拉利/保时捷,奢侈品逻辑)-传统高端(BBA,工业高端消费品逻辑)-孵化高端(雷克萨斯,差异高端消费品逻辑)”三层格局构筑品牌壁垒,而自主车企借助电动化+智能化变革突破:25万元+豪华市场已形成理想(市占率9.8%)、小米(SU7首年交付13.7万辆)、华为系(问界市占率9.6%) 三强格局,15-25万元中端市场因格局分散(龙头份额不足10%)成为传统车企与二线新势力突破口;投资建议聚焦具备品牌认知的新势力与高端化传统车企,需警惕车市下行与竞争加剧风险。

2. 思维导图(mindmap)

3. 详细总结

一、市场结构:大众市场存量饱和,中高端市场成增量核心

国内汽车市场按价格带呈现明显分化,15万元以上中高端市场因盈利性与增长空间成为自主车企战略重心:

| 价格带 | 年销量(万辆) | 年收入(万亿元) | 净利润(亿元) | 自主份额(25Q2) | 核心特征 |

|---|---|---|---|---|---|

| 5-15万元 | 1100-1200 | 1.1-1.2 | 500-600 | 70.6% | 存量竞争,价格敏感,盈利承压 |

| 15-25万元 | 550-600 | 1.1-1.2 | 550-600 | 48.0% | 格局分散(龙头份额<10%),品牌溢价显现 |

| 25万元+ | 400 | – | 800 | 47.7% | BBA份额下滑(24.2%,-9.9pct),自主三强崛起 |

数据来源:交强险,民生证券研究院

- 大众市场(5-15万元):自主份额已达70.6%,比亚迪、吉利等通过成本控制主导市场,但用户忠诚度低,2024年起价格战加剧,盈利空间持续压缩;

- 中高端市场(15万元+):15-25万元市场单车净利润与大众市场持平,25万元+市场净利润超前两者之和,且自主份额均不足50%,存在超500万辆增量空间。

二、海外豪华品牌经验:三层格局与品牌壁垒构建

海外豪华品牌通过差异化定位形成稳定层级,核心壁垒集中于品牌叙事、技术路径与市场策略:

| 品牌层级 | 代表企业 | 品牌逻辑 | 技术壁垒 | 市场策略 |

|---|---|---|---|---|

| 超豪华 | 法拉利、保时捷 | 奢侈品逻辑 | 赛道技术(V12引擎/PDK变速箱)+手工工艺 | 限量生产(如保时捷918限量918台)+赛事营销 |

| 传统高端 | BBA | 工业高端消费品逻辑 | 模块化平台(CLAR/MLB evo)+技术下放 | 全产品线覆盖(入门A3至旗舰S级)+全球化广告 |

| 孵化高端 | 雷克萨斯、英菲尼迪 | 差异高端消费品逻辑 | 母体技术优化(丰田混动升级) | 差异化服务(雷克萨斯4年免费保养)+区域深耕 |

- 超豪华品牌:以“稀缺性+身份符号”为核心,法拉利通过F1赛事强化基因,保时捷918二手溢价超百万美元;

- 传统高端品牌:BBA凭借百年技术积累(如奔驰安全技术、宝马操控)构建标准,2025Q2在25万元+市场仍占24.2%份额,但电动化转型滞后;

- 孵化高端品牌:雷克萨斯依托“零缺陷”口碑与进口身份,成为二线豪华领头羊,英菲尼迪因定位模糊陷入战略收缩。

三、自主车企高端化突破:电动化+智能化重构格局

自主车企借助新能源变革解构传统豪华品牌锚点,25万元+市场形成三强格局,15-25万元市场待领军者出现:

1. 25万元+豪华市场:理想、小米、华为系三强稳定

-

理想汽车:

- 核心优势:L系列(L6-L9)聚焦家庭用户,25Q2市占率9.8%,首款纯电SUV理想i8搭载5C超充与VLA智驾大模型,补能站2025年目标5000座;

- 销量表现:25H1累计交付超13万辆,纯电车型计划2026年占比超40%。

-

小米集团:

- 核心优势:SU7以“性能普惠”破局(1.98秒破百,52.99万元),首年交付13.7万辆,YU7 SUV上市18小时锁单24万台;

- 用户特征:80%-90%为BBA增换购用户,女性车主占比20%。

-

华为系:

- 核心优势:ADS4.0智驾(时延降50%)+四界品牌(问界/智界/享界/尊界)覆盖25-100万元市场,问界M9 25Q2市占率9.6%;

- 生态协同:依托华为手机用户(男性占比61.8%,25-44岁占73.3%),门店进驻华为线下渠道,降低获客成本。

2. 15-25万元中端市场:传统车企与二线新势力的战场

-

格局特征:大众(12.5%)、比亚迪(7.9%)、丰田(7.4%)领跑,龙头份额不足10%,合资品牌仍靠品牌惯性维持份额;

-

突破方向:

- 智能化:自主车企以高阶智驾(如小鹏XNGP)形成降维打击,边际成本低且合资滞后;

- 产品设计:吉利极氪7X、长安UNI系列以年轻化设计吸引用户,规避价格战。

3. 传统车企高端化策略

| 企业 | 高端品牌/车型 | 价格带(万元) | 核心技术 | 25H1表现 |

|---|---|---|---|---|

| 比亚迪 | 仰望、方程豹、腾势 | 30-100+ | 易四方(四电机驱动)、DMO越野平台 | 腾势D9蝉联新能源MPV销冠,仰望U8交付超1.5万辆 |

| 吉利 | 极氪、领克(整合) | 15-80 | SEA浩瀚平台、智能驾驶系统 | 极氪销量同比+60%,领克欧洲出口增30% |

| 长城 | 坦克、魏牌 | 20-70 | Hi4-Z混动(零百4秒)、云辇-P悬架 | 坦克400 Hi4-Z交付超2万辆,魏牌蓝山销量破3万 |

四、投资建议与风险提示

1. 投资建议

- 中高端新势力:小米集团(生态协同+产品力)、理想汽车(家庭用户心智+纯电突破)、小鹏汽车(智驾技术领先);

- 传统自主:吉利汽车(极氪+领克整合)、长城汽车(坦克越野壁垒)、比亚迪(多品牌高端化);

- 华为系车企:赛力斯(问界主力)、长安汽车(智界合作)、上汽集团(尚界规划)。

2. 风险提示

- 车市下行风险:宏观经济疲软可能导致中高端消费需求收缩;

- 新车型销量不及预期:如小米YU7、理想i8等核心车型若无法达预期,将影响品牌向上节奏;

- 行业竞争加剧风险:自主与合资车企在15-25万元市场价格战可能重启,挤压盈利空间。

4. 关键问题

问题1:25万元+豪华市场自主三强(理想、小米、华为系)的核心竞争壁垒分别是什么?为何后来者难以突破?

答案:

-

核心壁垒:

- 理想汽车:以“家庭用户场景定义”为壁垒,L系列通过大六座空间、无续航焦虑(增程式)精准切入空白市场,25Q2市占率9.8%,用户复购率超30%,且纯电车型i8叠加5C超充与VLA智驾,延续场景优势;

- 小米集团:依托“消费电子生态+性能普惠”,SU7以52.99万元实现超跑性能(1.98秒破百),80%-90%用户为BBA增换购,小米之家渠道降低线下成本,HyperOS实现车机-手机-家居互联;

- 华为系:以“高阶智驾+多品牌覆盖”为壁垒,ADS4.0时延降50%,问界/智界/享界/尊界覆盖25-100万元市场,华为手机用户(超7亿)转化为潜在车主,门店进驻成本低。

-

后来者难突破的原因:

新能源时代技术路径(电动化+智能化)已趋同,后来者难以通过技术差异化超越;且三强已通过销量(理想年销超30万、小米SU7首年13.7万)形成品牌认知,用户支付溢价购买“社会属性”,后来者若定价低于三强,将陷入“低价=低品牌价值”的恶性循环,难以进入同一竞争维度。

问题2:15-25万元中端市场当前格局分散(龙头份额不足10%),自主车企需具备哪些能力才能成为该市场领军者?

答案:

自主车企需突破“性价比依赖”,构建“技术标签+品牌心智”双重能力,具体包括:

- 智能化技术降维:该价格带用户对智能驾驶/座舱敏感度高,需搭载高阶智驾(如城市NOA)与智能座舱(多屏交互),且成本控制在售价10%以内,例如小鹏G6通过XNGP智驾在20-25万元市场份额达8%;

- 产品设计体系化:合资车型(大众帕萨特、丰田凯美瑞)设计中庸,自主需通过统一设计语言(如吉利“能量风暴”、长安“UNI系列”)形成记忆点,避免“每代车型风格割裂”,强化品牌辨识度;

- 用户粘性运营:通过社群活动(如车主自驾、改装沙龙)建立情感链接,例如领克“Co客大会”提升用户归属感,避免陷入“仅靠配置堆料”的同质化竞争;

- 成本与供应链把控:依托模块化平台(如吉利CMA、比亚迪e平台3.0)降低研发成本,同时保证核心部件(电池、芯片)供应稳定,例如长城Hi4架构实现“四驱性能+两驱成本”,在15-20万元市场形成价格优势。

问题3:对比海外孵化高端品牌(如雷克萨斯)与自主高端品牌(如腾势、魏牌),自主在品牌构建上有哪些优势与不足?

答案:

-

优势:

- 技术迭代速度快:海外孵化品牌依赖母体成熟技术(如雷克萨斯基于丰田混动),自主品牌可直接应用新能源前沿技术(如腾势搭载比亚迪刀片电池、魏牌采用Hi4混动),技术代际差更小;

- 本土化响应更及时:自主品牌更懂中国用户需求,如腾势D9针对商务场景开发“总裁模式”,魏牌蓝山优化后排亲子配置,而雷克萨斯早期因未及时推出加长轴距车型错失部分市场;

- 渠道与营销灵活:自主品牌可快速布局直营+经销双渠道,如魏牌“数字化直营”实现订单响应时效<2小时,而雷克萨斯因长期依赖进口,渠道扩张速度较慢。

-

不足:

- 品牌历史积淀薄弱:雷克萨斯通过20年进口口碑建立“可靠性”标签,自主品牌(如腾势2021年重组、魏牌2020年转型新能源)品牌认知仍需时间积累,部分用户仍存在“高端=合资”的固有印象;

- 服务体系尚未完善:雷克萨斯“4年/10万公里免费保养”形成差异化服务壁垒,自主品牌虽跟进(如理想免费超充、腾势6年保养),但服务标准化程度(如售后响应速度、技师水平)仍有差距;

- 全球化能力待提升:雷克萨斯全球统一品牌形象,2025年北美销量占比超40%,而自主高端品牌(如腾势、魏牌)目前仍以国内市场为主,海外渠道与本地化产品开发滞后。

暂无评论内容