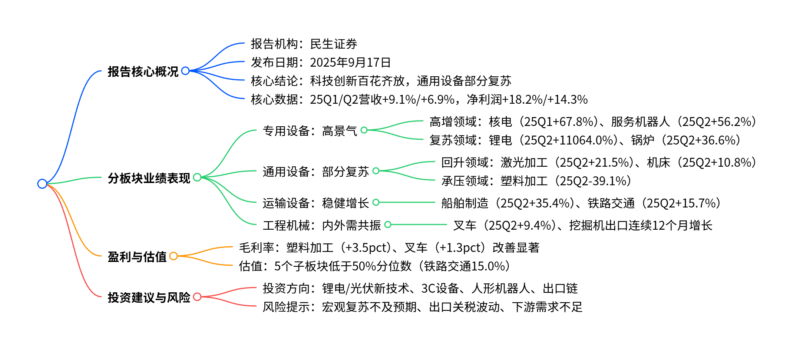

香港稳定币产业生态再梳理

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:20250902【MKList.com】香港稳定币产业生态再梳理 | 四海读报

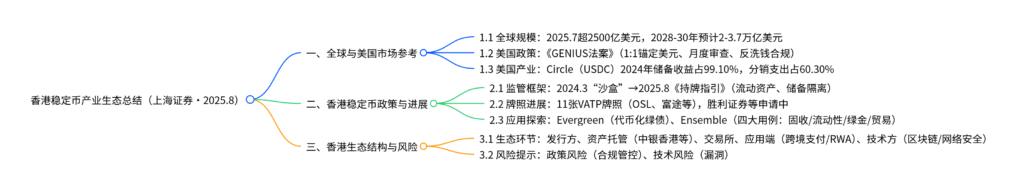

1. 一段话总结

上海证券2025年8月香港稳定币产业报告显示,全球稳定币市场规模已超2500亿美元(预计2028-2030年达2-3.7万亿美元),美国通过《GENIUS法案》规范稳定币发行(要求1:1锚定美元、月度审查等),Circle(USDC发行方)2024年储备资产收益占比99.10% 为核心收入,分销支出占比60.30%;香港自2024年3月推出稳定币发行“沙盒”,2025年8月实施《持牌稳定币发行人监管指引》,强调流动资产充足、储备资产隔离托管(需委托持牌银行),已发放11张虚拟资产交易平台牌照(OSL、富途等),并通过Evergreen(代币化绿色债券)、Ensemble(四大代币化用例)项目探索应用场景;香港稳定币生态涵盖发行方、资产托管机构、交易所、应用端、技术实现方五大环节,投资需关注政策与技术风险。

2. 思维导图(mindmap)

3. 详细总结

一、全球与美国稳定币市场:政策与产业参考

全球稳定币市场规模快速增长,美国通过立法与头部企业运营模式为香港提供重要参考。

1. 全球市场规模

| 时间节点 | 市场规模 | 未来预测(2028-2030年) | 核心驱动因素 |

|---|---|---|---|

| 2025年7月 | 超2500亿美元 | 2-3.7万亿美元 | 支付效率提升、产业金融创新、货币政策优化 |

2. 美国政策:《GENIUS法案》(2025年7月签署)

核心要求聚焦“合规性、储备安全、风险管控”,具体内容如下:

- 发行许可:在美国发行稳定币需获监管批准,非许可方禁止发行;

- 储备要求:需以1:1比例锚定美元,储备资产限于现金、93天内美债、隔夜逆回购等;

- 审查与合规:每月需经注册会计师审查,180天内建立反洗钱与经济制裁合规方案;

- 托管要求:资产托管方需受联邦/州级金融监管,确保储备资产安全。

3. 美国产业案例:Circle(USDC发行方)

- 收入结构:2024年储备资产收益16.61亿美元,占总收入99.10%;其他收入仅1.52亿美元,核心依赖储备收益;

- 成本结构:分销支出10.11亿美元(占比60.30%,主要用于Coinbase等平台引流),IT基础设施支出2710.9万美元(占比1.62%);

- 托管模式:与贝莱德合作成立Circle储备基金,通过纽约梅隆银行托管,确保储备资产隔离。

二、香港稳定币产业:政策框架与落地进展

香港通过“沙盒测试-正式指引-场景探索”逐步构建稳定币生态,监管聚焦“风险为本”,应用端多领域突破。

1. 政策演进与核心要求

| 时间 | 政策/举措 | 核心内容 |

|---|---|---|

| 2024年3月 | 推出稳定币发行“沙盒” | 允许机构测试运营计划,双向沟通监管要求,制定风险为本的制度 |

| 2024年7月 | 公布“沙盒”参与者名单 | 京东币链、圆币创新(众安系)、渣打香港、Animoca Brands等机构参与 |

| 2025年8月 | 实施《持牌稳定币发行人监管指引》 | 1. 储备资产需1:1覆盖流通面值;2. 储备需通过信托隔离,委托持牌银行托管;3. 最低已缴股本2500万港元 |

2. 虚拟资产交易平台牌照(VATP)进展

香港证监会已发放11张牌照,为稳定币提供流通场景,具体如下:

| 状态 | 运营公司 | 平台名称 | 看点 |

|---|---|---|---|

| 已获牌 | OSL数字证券有限公司 | OSL Exchange | 2024年收入3.75亿港元(同比+79%) |

| 已获牌 | 猎豹交易(香港)有限公司 | PantherTrade | 富途控股旗下公司 |

| 已获牌 | DFX Labs Company Limited | DFX Labs | 连连数字旗下公司 |

| 申请中 | 胜利数码科技有限公司 | VDX | 胜利证券旗下公司 |

| 申请中 | NewBX Limited | Bixin.com | 虚拟资产平台“Bixin”所属公司 |

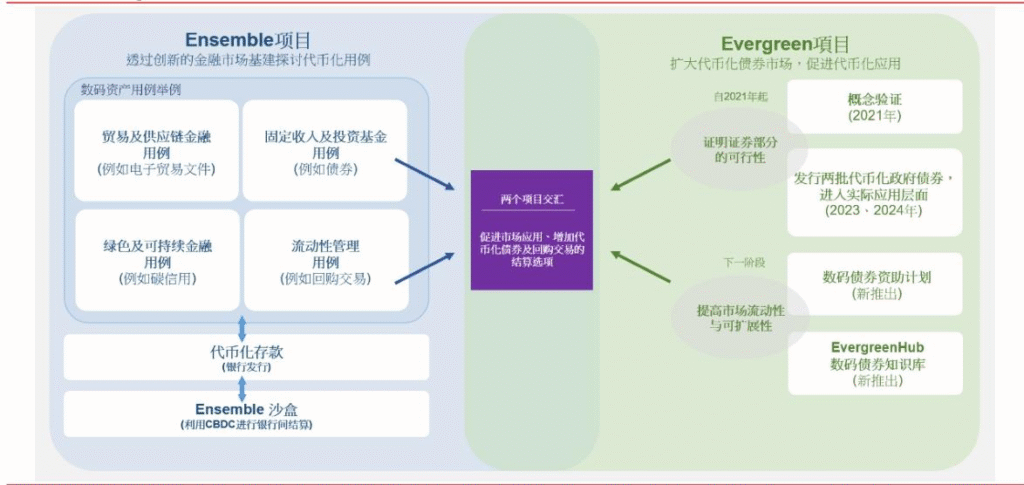

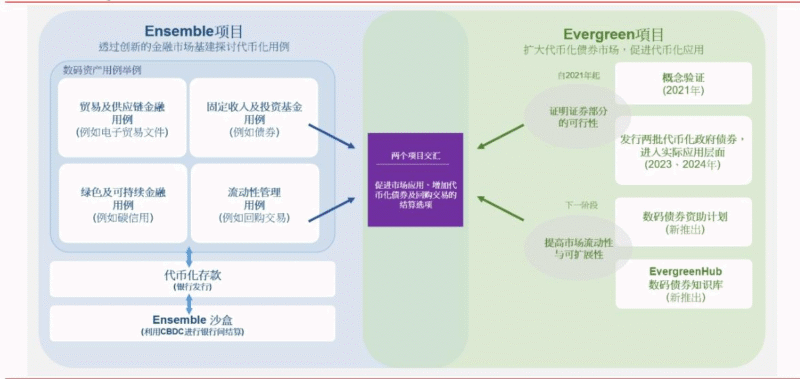

3. 应用场景探索:Evergreen与Ensemble项目

-

Evergreen项目:2021年启动,聚焦代币化绿色债券,已发行两批:

- 第一批(2023年2月):8亿港元、1年期、票面息率4.05%,通过高盛GS DAP™平台发行;

- 第二批(后续):约60亿港元等值,覆盖港元/人民币/美元/欧元,在香港交易所上市。

-

Ensemble项目:2024年8月启动“沙盒”,首阶段四大用例:

用例主题 具体场景 参与机构 固定收益和投资基金 债券、基金代币化 中银香港、汇丰、HashKey、贝莱德等 流动性管理 回购协议、财资管理 中银香港、汇丰、蚂蚁国际 绿色和可持续金融 碳信用、电动汽车充电站 蚂蚁数科、恒生银行、香港中华煤气 贸易和供应链金融 供应链融资、贸易支付 微软香港、渣打香港、全球航运商业网络

三、香港稳定币产业生态结构与风险提示

1. 生态核心环节

| 生态环节 | 企业类型 | 代表企业/案例 |

|---|---|---|

| 稳定币发行方 | 具备充足流动资产的机构 | 京东币链、圆币创新、渣打香港等“沙盒”参与者 |

| 资产托管机构 | 持牌银行或金管局认可机构 | 中银香港、汇丰、众安银行 |

| 数字货币交易所 | VATP持牌平台 | OSL、HashKey Exchange、富途PantherTrade |

| 应用端 | 跨境支付:能源/基建/跨境贸易企业 | 港口运营、跨境电商企业 |

| DeFi:流量型机构 | 富途控股、国泰君安国际 | |

| RWA:新能源运营/绿色金融企业 | 香港中华煤气、电动汽车充电运营商 | |

| 技术实现方 | 区块链技术:金融科技企业 | 恒生电子、神州信息、三未信安 |

| 网络安全:安全服务企业 | 奇安信、电科网安、数字认证 |

2. 风险提示

- 政策风险:若监管认为稳定币无法有效管控洗钱、非法资金转移,可能压制产业发展;

- 技术风险:区块链技术应用仍处早期,智能合约漏洞、私钥管理不当等可能引发资产损失。

4. 关键问题

问题1:香港《持牌稳定币发行人监管指引》中,关于“储备资产”的核心要求有哪些?这些要求如何保障稳定币持有人权益?

答案:

-

储备资产核心要求:

- 全额支持:储备资产市值需在任何时间不低于流通稳定币面值,确保1:1锚定;

- 资产范围:仅限现金、3个月内银行存款、93天内有价证券、隔夜逆回购(以合规证券为抵押)、专用投资基金等;

- 隔离与托管:需通过信托安排与发行方自有资产隔离,委托持牌银行或金管局认可机构托管,禁止挪用;

- 披露要求:每日准备储备资产报表,每周向金管局汇报并在官网披露,确保透明度。

-

保障持有人权益的逻辑:

- 全额储备避免“超发风险”,防止稳定币贬值;

- 资产隔离与托管降低发行方破产导致的储备损失风险;

- 高频披露让持有人实时掌握储备状况,增强信任;

- 严格的资产类别限制(高流动性、低风险)确保储备资产可快速变现,满足赎回需求(要求1个营业日内处理赎回)。

问题2:对比美国《GENIUS法案》与香港《持牌稳定币发行人监管指引》,两者在“稳定币发行与托管”方面的异同点是什么?

答案:

| 维度 | 美国《GENIUS法案》 | 香港《持牌指引》 |

|---|---|---|

| 相同点 | 1. 均要求储备资产1:1锚定锚定货币(美元/港元等);2. 均需建立反洗钱合规方案;3. 均要求储备资产托管给合规机构;4. 均需定期披露储备信息(美国月度审查,香港每周披露) | |

| 不同点-发行 | 1. 仅允许“许可发行方”发行,禁止非许可方;2. 无明确最低资本金要求 | 1. 需获取金管局牌照,最低已缴股本2500万港元;2. 禁止向持有人支付利息,仅可提供非利息类推广激励 |

| 不同点-托管 | 1. 托管方可为联邦/州级监管的金融机构;2. 允许代币化储备资产(需合规) | 1. 托管方仅限持牌银行或金管局认可机构;2. 明确要求通过“信托”实现资产隔离,优先级高于普通债权 |

| 不同点-适用范围 | 仅针对“支付稳定币”,聚焦流通场景 | 覆盖“指明稳定币”,包括支付、投资等多场景 |

问题3:香港Ensemble项目的四大代币化用例中,“绿色和可持续金融”的具体场景是什么?参与机构的角色分工如何?该用例对香港稳定币产业有何推动作用?

答案:

-

具体场景:

- 碳信用代币化:将传统碳信用(如自愿减排量)转化为区块链上的代币,实现碳资产的高效交易与溯源;

- 电动汽车充电站代币化:以充电站未来收益权为基础发行代币,吸引资本投入充电基础设施,同时用稳定币结算充电费用。

-

参与机构角色分工:

- 发起与协调:香港金管局负责项目架构设计,制定用例测试标准;

- 技术与平台:蚂蚁数科提供区块链技术支持,确保代币化流程合规;

- 金融服务:恒生银行、渣打香港提供稳定币结算、碳信用估值服务;

- 产业参与:香港中华煤气(碳信用供给)、令狐充(充电运营商)提供真实场景与资产;

- 生态支持:数码港、香港科技园公司提供孵化资源,推动技术落地。

-

对稳定币产业的推动作用:

- 拓展应用场景:将稳定币从“交易媒介”延伸至“绿色资产结算”,增加使用频次与需求;

- 吸引机构参与:绿色金融是全球政策重点,吸引传统金融机构(如渣打、恒生)与产业资本进入稳定币生态;

- 建立行业标准:通过实际用例探索碳信用、基础设施代币化的合规流程,为后续规模化推广提供参考;

- 联动跨境合作:香港与泰国、巴西央行合作探索跨境碳信用结算,稳定币可作为跨境支付工具,提升国际影响力。

暂无评论内容