2025年9月资产配置报告:颠簸初现,行稳致远

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:20250905【MKList.com】2025年9月资产配置报告:颠簸初现,行稳致远 | 四海读报

1. 一段话总结

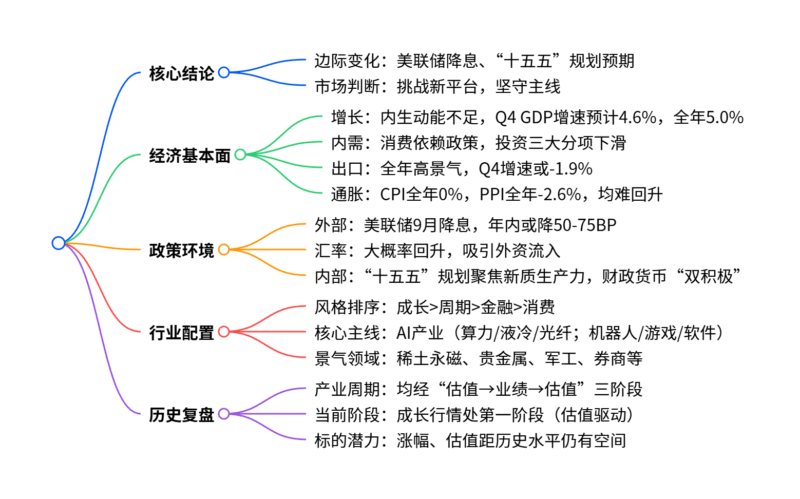

本报告为华宝证券2025年9月发布的资产配置报告,核心指出当前海外经济边际走弱(美国劳动力市场放缓、7月CPI同比2.7%),美联储大概率9月降息(年内预计2次);国内经济修复放缓(7月消费增速3.7%、投资回落),政策侧重落实与后手应对。资产配置方面,A股维持相对乐观(核心资产赚钱效应回归,科技成长弹性高),港股、美股、黄金中性,美债、美元相对乐观,原油相对谨慎;风险提示国际形势、美国政策不确定性等风险,建议均衡配置,关注科技、稀土等主题及多资产分散机会。

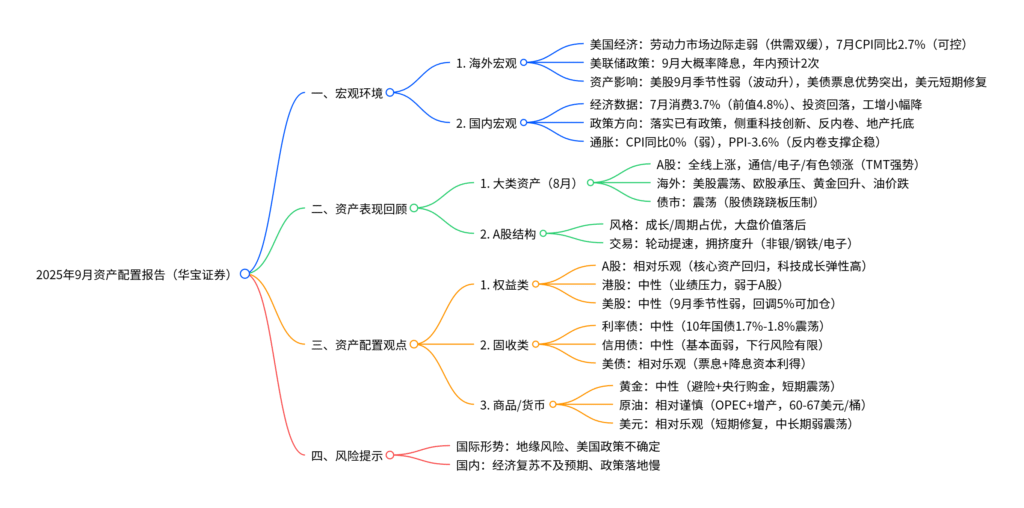

2. 思维导图(mindmap)

3. 详细总结

一、宏观环境分析

1. 海外宏观:美国经济走弱,美联储降息在即

-

经济与通胀:

- 劳动力市场:边际走弱但未全面恶化,初次/连续失业金人数未明显回落,源于劳动力供需双缓(移民政策收紧减少供给);

- 通胀:7月CPI同比2.7%(持平前值,低于预期2.8%),核心CPI同比3.1%(黏性超预期),关税敏感商品(家具、娱乐用品)环比回落,影响低于预期。

-

货币政策:

- 美联储主席鲍威尔表态“对降息持开放态度”,市场预期9月开启降息,年内预计降息2次;

- 美元:跌至阶段性低点,9月进一步下行空间有限,或短期修复;中长期因经济走弱维持弱势震荡。

-

资产影响:

- 美股:2000年以来9月为季节性弱势月(VIX波动率高、上涨概率低),当前估值偏高,波动风险升,回调5% 可视为加仓机会;

- 美债:收益率维持4% 以上(票息优势突出),降息周期临近有望获资本利得,中长期收益率下行。

2. 国内宏观:经济修复放缓,政策侧重落实

-

经济数据(7月):

指标 数值 前值 变化/特点 社会消费品零售总额同比 3.7% 4.8% 内生动能弱,国补生效有滞后 出口金额同比(人民币) 8.0% 7.2% 韧性强,对东盟/欧盟出口回升 工业增加值同比 同比小幅降 – 出口支撑,但名义增速弱(价格低迷) CPI同比 0% 0.1% 弱势运行,核心CPI 0.8%(补贴前价格支撑) PPI同比 -3.6% -3.6% 低位企稳,反内卷缓解后续压力 -

政策方向:

- 处于观察期,一方面落实已有政策,另一方面关注投资、消费、地产压力,适时后手应对;

- 结构调整:从短期刺激转向科技创新、服务消费、生育政策、反内卷、地产托底。

-

金融数据:

- 社融同比9.0%(前值8.9%),政府债高增支撑;

- 新增信贷-500亿元(历史最低),居民/企业信贷需求未企稳,企业依赖票据冲量;

- M1同比回升,M2-M1剪刀差收窄(企业现金流改善)。

二、8月资产表现回顾

1. 大类资产表现

| 资产类别 | 表现特点 | 关键驱动因素 |

|---|---|---|

| A股 | 全线上涨,通信/电子/有色/计算机领涨 | TMT利好(国产算力、AI+制造政策),增量资金入市 |

| 港股 | 小幅跟涨(涨幅低于A股) | 互联网企业业绩下滑(外卖补贴),流动性改善弱于A股 |

| 美股 | 震荡收涨 | 鲍威尔降息表态修复情绪,估值偏高压制 |

| 欧股 | 承压 | 经济数据弱,地缘风险扰动 |

| 黄金 | 回升 | 关税担忧+美元走弱 |

| 原油 | 下跌 | OPEC+撤回减产、需求担忧 |

| 债市 | 震荡 | A股情绪高(股债跷跷板),三季度降息预期落空 |

| 美元 | 走弱 | 降息预期+美联储独立性担忧 |

2. A股市场结构

-

风格与行业:

- 风格:成长(如创业板指)、周期风格占优,稳定风格落后;

- 行业:除银行外全线上涨,通信(领涨)、电子、有色金属、计算机涨幅居前,银行涨幅垫底。

-

交易特征:

- 轮动速度提升:热点从科技扩散至多主题,高低切换反复;

- 行业收益差低位:普涨行情,行业分化小;

- 拥挤度:非银金融、钢铁、综合、汽车、电子拥挤度明显上升。

-

估值与风险偏好:

- 股指估值:8个股指估值全线上升,沪深300、中证1000等处于3/4以上区间;

- 风险溢价:万得全A风险溢价率2.71%(前值3.18%),接近5年均值,风险偏好上升;

- 股债性价比:上证红利股债性价比降至2.57(前值2.70),低于3年均值-1倍标准差(3.23)。

三、9月资产配置观点

1. 大类资产配置观点

| 资产类别 | 月度观点 | 上期观点 | 核心逻辑 |

|---|---|---|---|

| A股 | 相对乐观 | 相对乐观 | 核心资产赚钱效应回归,科技成长弹性高,后续有政策节点(四中全会) |

| 港股 | 中性 | 中性 | 业绩压力大,流动性弱于A股,短期震荡 |

| 美股 | 中性 | 中性 | 9月季节性弱,估值高,回调5%可加仓 |

| 美债 | 相对乐观 | 相对谨慎 | 票息优势(4%+),降息周期临近获资本利得 |

| 美元 | 相对乐观 | 中性 | 短期修复(跌至低点),中长期弱震荡 |

| 利率债 | 中性 | 相对乐观 | 股债跷跷板压制,10年国债1.7%-1.8%震荡,年内仍有降息可能 |

| 信用债 | 中性 | 相对乐观 | 基本面弱,下行风险有限,关注票息 |

| 可转债 | 中性 | 相对乐观 | 股性占优但估值高,周期/金融占比高,上涨空间有限 |

| 黄金 | 中性 | 中性 | 避险+央行购金支撑中长期,短期已计价降息利好 |

| 原油 | 相对谨慎 | 相对谨慎 | OPEC+增产,需求担忧,WTI 60-67美元/桶 |

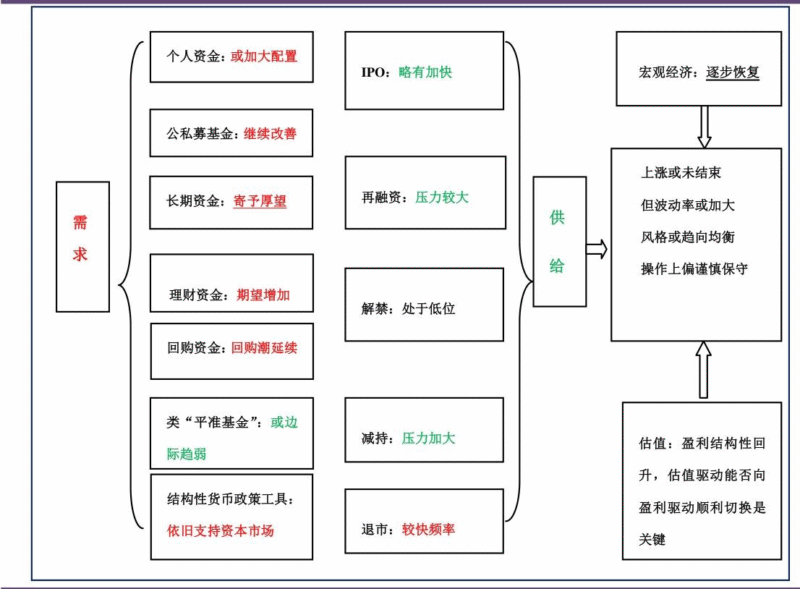

2. A股配置策略

-

大盘观点:震荡向上延续,9月初或因获利盘调整(颠簸初现),但非牛市结束,后续仍有上涨概率;

-

风格与行业:

- 宽基:重点关注沪深300、中证1000、创业板指,科技成长弹性高,大盘更稳健;

- 主题:短期均衡,关注科技(半导体/AI算力)、稀土、有色金属、新能源调整后机会;

-

多资产布局:关注日股、欧股、黄金等分散化机会。

四、风险提示

- 国际风险:海外地缘冲突、美国经济/通胀反弹、美国政策不确定性(如关税、美联储独立性);

- 国内风险:扩内需政策落地不及预期、经济复苏(消费/投资/地产)不及预期;

- 市场风险:A股主题轮动过快、估值高位波动,港股业绩不及预期。

4. 关键问题

问题1:当前美国经济“边际走弱但未全面恶化”的特征如何影响美联储政策及全球资产配置?

答案:

美国经济“边际走弱但未全面恶化”的核心特征(劳动力供需双缓、CPI可控),对美联储政策及全球资产的影响如下:

-

美联储政策:该特征为“9月降息”提供支撑——经济走弱(就业市场结构性疲软、纽约联储衰退概率30%)促使美联储转向宽松,而通胀可控(7月CPI 2.7%)消除“降息顾虑”,因此政策大概率9月开启降息,年内预计2次,节奏相对温和(避免过度刺激)。

-

全球资产配置影响:

- 美债:受益显著,当前收益率4%以上具备票息优势,降息周期开启后利率下行将带来资本利得,中长期配置价值突出;

- 美股:短期受降息预期支撑,但9月为季节性弱势月(2000年以来上涨概率低、VIX波动率高),且当前估值偏高,需警惕波动,若回调5%可视为加仓机会;

- 美元:短期跌至阶段性低点,进一步下行空间有限,或迎来修复(法国政治僵局压制欧元亦提供支撑),但中长期因经济走弱仍维持弱势震荡;

- 黄金:避险属性与央行购金支撑中长期价值,但短期已计价降息利好,或呈震荡,需等待地缘风险或经济超预期走弱的催化。

问题2:国内7月经济数据显示“消费、投资回落但出口韧性强”,这一结构对A股行业配置有何具体指引?

答案:

国内7月经济“消费投资弱、出口强”的结构,结合政策方向(反内卷、科技创新),对A股行业配置的指引如下:

- 优先布局出口链相关行业:出口韧性(7月同比8.0%)支撑行业盈利,建议关注电子(半导体、消费电子)、有色金属(稀土、工业金属)、机械设备(高端装备出口) ——这些行业既受益于海外需求(如对东盟/欧盟出口回升),又叠加国产替代(半导体)、反内卷(有色金属产能治理)政策利好,8月电子、有色领涨已印证该逻辑。

- 谨慎配置消费、地产链(短期):消费内生修复弱(7月社零3.7%),地产投资延续弱势,建议短期规避地产后周期(家电、家具)及依赖政策刺激的必选消费(如食品饮料),待后续政策后手(如消费补贴、地产托底)落地再择机布局。

- 长期聚焦政策支持的科技成长:尽管短期经济修复慢,但政策向科技创新倾斜(如“AI+制造”实施方案),叠加美联储降息后流动性环境改善,计算机(AI算力)、通信(5G/6G)、新能源(储能、光伏) 等科技成长方向弹性更高,适合中高风险偏好投资者长期布局,需注意9月颠簸期的调整机会。

问题3:报告提出“A股颠簸初现但涨势不改”,投资者应如何通过“均衡配置+主题布局”应对这一市场特征?

答案:

针对“A股颠簸初现(9月初获利调整)但涨势不改”的特征,投资者可通过“均衡配置控风险、主题布局抓弹性”应对,具体策略如下:

-

均衡配置:以宽基为基石,平滑波动:

- 核心配置沪深300(大盘稳健)、中证1000(中小盘弹性) 等宽基指数,二者分别覆盖核心资产与细分赛道龙头,可平衡“颠簸期”的波动风险;

- 固收端搭配利率债、高票息信用债(10年国债1.7%-1.8%震荡,票息提供保护),避免单一权益资产波动冲击组合。

-

主题布局:聚焦“高景气+政策催化”,把握调整机会:

- 短期(颠簸期):关注周期类主题(稀土、有色金属) ——这类板块受益于反内卷(产能治理)与出口韧性,且当前估值相对合理,在市场轮动中抗跌性较强;

- 中期(调整后):加仓科技成长主题(半导体、AI算力、新能源) ——政策(科技创新)与流动性(美联储降息)双支撑,且8月TMT强势已验证行业景气,调整后性价比提升;

- 规避:短期规避交易拥挤度高的板块(如非银金融、电子),避免颠簸期回调幅度过大。

-

多资产分散:降低单一市场依赖:

- 配置黄金(中性,避险)、日股(中性,宽松支撑) 等海外资产,分散A股颠簸期的风险,同时关注美债(相对乐观)的票息收益,实现“股债商”跨市场平衡。

暂无评论内容