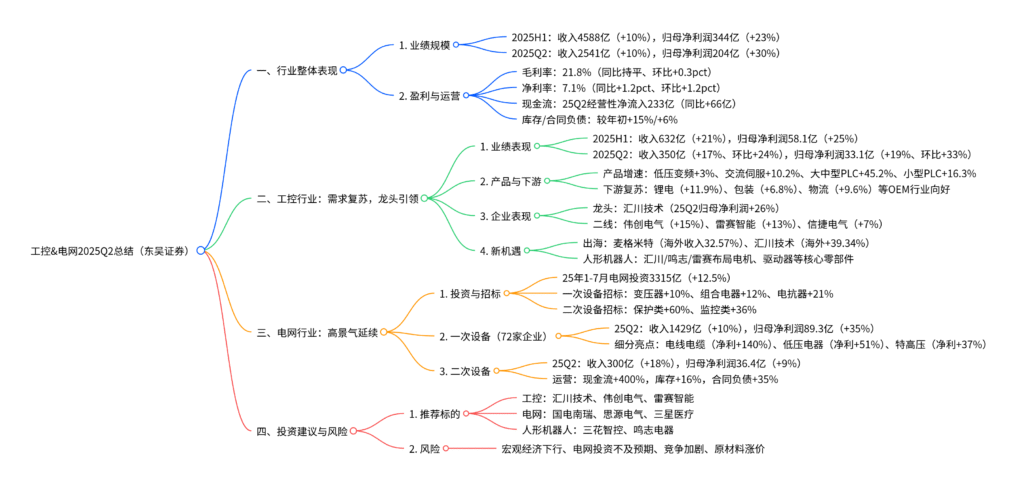

工控&电网25Q2总结:工控进一步复苏,电网景气度保持

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:20250907【MKList.com】工控&电网25Q2总结:工控进一步复苏,电网景气度保持 | 四海读报

1. 一段话总结

本报告为东吴证券2025年9月发布的工控&电网行业2025Q2总结报告,核心指出行业整体保持高景气:2025H1工控&电力设备行业收入同比+10%、归母净利润同比+23%,25Q2收入同比+10%、归母净利润同比+30%,毛利率稳定在21.8%。其中工控行业需求进一步复苏,25Q2收入350亿元(同比+17%、环比+24%)、归母净利润33.1亿元(同比+19%、环比+33%),龙头汇川技术归母净利润同比+26%,二线企业(伟创电气、雷赛智能等)在OEM市场实现稳健增长;电网行业景气度维持,25年1-7月电网投资同比+12.5%,一次设备25Q2收入同比+10%、归母净利润同比+35%,二次设备收入同比+18%、归母净利润同比+9%,特高压核准开工加速。投资建议聚焦工控(汇川技术、伟创电气)、电网(国电南瑞、思源电气)及人形机器人产业链,警惕宏观经济下行、电网投资不及预期等风险。

2. 思维导图(mindmap)

3. 详细总结

一、行业整体:业绩高增,运营稳健

2025年上半年及二季度,工控&电力设备行业延续高景气,收入与利润同步增长,盈利能力及运营指标表现良好:

-

业绩规模:

- 2025H1:全行业实现收入4588亿元(同比+10%),归母净利润344亿元(同比+23%);

- 2025Q2:单季度收入2541亿元(同比+10%),归母净利润204亿元(同比+30%),利润增速显著高于收入,体现规模效应与成本管控成效。

-

盈利能力:

- 毛利率:2025Q2行业毛利率21.8%,同比持平,环比+0.3pct,主要因新能源抢装与储能需求拉动产品结构优化;

- 净利率:25Q2净利率7.1%,同比+1.2pct、环比+1.2pct,龙头企业前期投入(出海营销、新品研发)完成,费用率下降推动盈利提升。

-

运营指标:

- 现金流:25Q2经营性现金流净流入233亿元,同比增加66亿元,现金流健康度提升;

- 库存与合同负债:截至25Q2,行业库存2445亿元(较年初+15%),合同负债692亿元(较年初+6%),低压电器、工控板块合同负债分别较年初+62%、+12%,为后续增长奠定基础。

二、工控行业:需求复苏,龙头与二线分化

1. 业绩表现:收入利润双增,环比改善显著

工控行业25Q2需求进一步复苏,OEM市场回暖带动行业增长,具体数据如下表:

| 指标 | 2025H1 | 2025H1同比 | 2025Q2 | 2025Q2同比 | 2025Q2环比 |

|---|---|---|---|---|---|

| 收入(亿元) | 632 | +21% | 350 | +17% | +24% |

| 归母净利润(亿元) | 58.1 | +25% | 33.1 | +19% | +33% |

| 毛利率 | – | – | 27.3% | -1.3pct | -0.9pct |

| 归母净利率 | – | – | 9.5% | +0.1pct | +0.6pct |

| 经营性现金流(亿元) | – | – | 54.4 | +18.4亿元 | – |

2. 产品与下游:大中型PLC高增,OEM行业复苏

- 产品增速:25Q2核心产品中,大中型PLC增速最高(+45.2%),受益于工业自动化升级;交流伺服(+10.2%)、小型PLC(+16.3%)、低压变频(+3.0%)同步增长,产品结构持续优化;

- 下游需求:OEM市场同比+0.5%,锂电(+11.9%)、包装(+6.8%)、物流(+9.6%)、食品饮料(+2.9%)等行业需求复苏;项目型市场同比-2.7%,化工、石化等行业需求下滑。

3. 企业表现:龙头强α,二线稳健

- 龙头企业:汇川技术25Q2收入115亿元(同比+19%),归母净利润16.5亿元(同比+26%),受益于新能源车电驱动高景气与工控复苏双驱动,核心竞争力突出;

- 二线企业:伟创电气(收入+15%、净利+4%)、雷赛智能(收入+13%、净利+2%)、信捷电气(收入+7%)在OEM市场需求向好下实现稳健增长,禾川科技、正弦电气等受竞争加剧影响,利润增速相对平缓。

4. 新增长点:出海与人形机器人

- 出海进展:麦格米特海外收入占比32.57%(同比+9.21%),汇川技术海外收入同比+39.34%,主要布局印度、东南亚市场;伟创电气依托光伏扬水等行业实现海外增长,欧美市场认证持续推进;

- 人形机器人:汇川技术、鸣志电器、雷赛智能等布局无框电机、驱动器、丝杠等核心零部件,汇川关节样机预计25Q3发布,2035年国内人形机器人零部件市场空间预计超5000亿元。

三、电网行业:投资高增,一次&二次设备分化

1. 投资与招标:“十四五”收官,特高压加速

- 电网投资:25年1-7月电网基础建设投资完成3315亿元(同比+12.5%),预计全年增速超10%,聚焦特高压、配网升级;

- 设备招标:截至25年前四批,一次设备中电抗器(+21%)、互感器(+17%)、开关柜(+20%)招标量高增;二次设备保护类(+60%)、监控类(+36%)受益于变电站改造;

- 特高压进展:25年已核准2条直流工程、开工2条交流工程,H2预计核准4-6条直流、4-5条交流,推动设备需求释放。

2. 一次设备:增收增利,细分板块亮点多

25Q2一次设备板块(72家企业)实现收入1429亿元(同比+10%),归母净利润89.3亿元(同比+35%),细分板块表现如下表:

| 细分板块 | 25Q2收入(亿元) | 收入同比 | 25Q2归母净利润(亿元) | 净利润同比 | 核心亮点 |

|---|---|---|---|---|---|

| 特高压/高压 | 528 | +5% | 44 | +37% | 特变电工净利+52%,思源电气+62% |

| 中压电气 | 147 | +16% | 6 | -2% | 明阳电气、金盘科技受益于AIDC需求 |

| 低压电器 | 220 | +13% | 17 | +51% | 正泰电器海外数据中心突破 |

| 智能电表 | 82 | +7% | 15 | +8% | 科陆电子(+363%)、新联电子(+428%)拉动 |

| 电线电缆 | 452 | +12% | 8 | +140% | 通达股份、金杯电工表现突出 |

3. 二次设备:稳健增长,现金流爆发

- 业绩表现:25Q2二次设备收入300亿元(同比+18%),归母净利润36.4亿元(同比+9%),国电南瑞以22.7亿元净利领跑,国网南自受益于网外新能源需求净利+79%;

- 盈利能力:毛利率28.0%(同比-1.5pct),净利率12.1%(同比-1.0pct),费用率12.9%(同比-0.9pct),费用管控成效显著;

- 运营指标:25Q2经营性现金流净流入54.6亿元(同比+400%),国电南瑞、国网信通贡献主要增量;库存277亿元(+16%),合同负债171亿元(+35%),增长基础扎实。

四、投资建议与风险提示

1. 投资建议

- 工控&人形机器人:推荐汇川技术(工控龙头)、伟创电气(OEM复苏)、雷赛智能(机器人零部件),关注鸣志电器、禾川科技;

- 电网:推荐国电南瑞(二次设备龙头)、思源电气(特高压+出海)、三星医疗(配电出海),关注金盘科技(AIDC)、海兴电力(智能电表);

- AIDC:推荐麦格米特、科华数据、盛弘股份,关注英维克、明阳电气。

2. 风险提示

- 宏观经济下行:制造业资本开支意愿下降,影响工控设备采购;

- 电网投资不及预期:国家电网、南方电网投资放缓,导致设备招标量减少;

- 竞争加剧:工控与电网设备价格竞争激烈,挤压企业利润;

- 原材料涨价:铜、钢及IGBT等原材料价格上涨,增加生产成本。

4. 关键问题

问题1:2025Q2工控行业需求复苏的核心驱动因素是什么?不同类型企业(龙头与二线)的业绩分化原因是什么?

答案:

1. 工控行业需求复苏的核心驱动因素

- OEM市场回暖:锂电(25Q2同比+11.9%)、包装(+6.8%)、物流(+9.6%)等民生类与先进制造类行业需求复苏,带动低压变频(+3.0%)、交流伺服(+10.2%)等产品销售;

- 工业自动化升级:大中型PLC(+45.2%)高增,反映制造业生产线智能化改造需求提升,企业通过PLC优化生产流程、提高效率;

- 政策与成本优势:新能源抢装(储能、新能源车)拉动工控配套需求,同时内资企业在性价比与本地化服务上的优势,加速替代外资品牌(如汇川技术在注塑机、电梯领域份额提升)。

2. 龙头与二线企业业绩分化的原因

-

龙头企业(如汇川技术):

- 产品矩阵完善:覆盖低压变频、伺服、PLC全品类,可提供一体化解决方案,绑定宁德时代、比亚迪等大客户,新能源车电驱动业务(25Q2同比+30%+)与工控业务形成双驱动;

- 成本与费用管控:规模效应下毛利率维持29.88%(高于行业平均2.5pct),前期出海与研发投入完成,期间费用率同比-1.0pct,净利率提升至14.3%(同比+1.2pct)。

-

二线企业(如伟创、雷赛):

- 产品聚焦单一领域:伟创以低压变频为主、雷赛以伺服为主,品类单一导致抗风险能力弱,受细分市场竞争加剧影响(如低压变频价格战),毛利率同比-2-3pct;

- 客户结构分散:多服务中小型OEM客户,订单稳定性低于龙头,25Q2部分行业(如纺织、机床)出口增速边际走弱,进一步影响收入增速。

问题2:2025年电网行业保持高景气的核心逻辑是什么?一次设备各细分板块中,为何电线电缆与低压电器净利润增速显著高于其他板块?

答案:

1. 电网行业高景气的核心逻辑

- “十四五”收官冲刺:2025年为“十四五”电网规划收官年,规划投资超2.9万亿元,1-7月已完成3315亿元(同比+12.5%),剩余季度投资节奏将加快,重点投向特高压、配网升级与设备更新;

- 新能源消纳需求:25年风电、光伏新增装机预计超1.2亿千瓦,需配套电网建设(如特高压直流工程输送清洁能源),带动变压器、组合电器等设备需求;

- 设备更新周期:存量电网设备(如老旧变压器、开关柜)进入更新期,25年前四批二次设备保护类招标+60%,反映设备更新需求集中释放。

2. 电线电缆与低压电器净利润高增的原因

-

电线电缆(净利润同比+140%):

- 原材料成本下降:25Q2铜价同比-8%、铝价同比-5%,电线电缆原材料占比超70%,成本端显著受益;

- 需求结构优化:新能源(风电、光伏)电缆与特种电缆(海缆)需求高增,毛利率较传统电缆高5-8pct,通达股份、金杯电工新能源电缆收入占比提升至30%+。

-

低压电器(净利润同比+51%):

- 海外市场突破:正泰电器、良信股份等在东南亚、欧洲数据中心领域实现订单突破,海外毛利率(35%+)高于国内(28%),拉动整体盈利;

- 产品升级:智能低压电器(如物联网断路器)渗透率提升,单价较传统产品高20-30%,同时分布式电站业务(正泰)利润超预期,进一步增厚净利润。

问题3:工控行业出海与人形机器人两大新增长点,当前进展如何?未来3-5年(2025-2030年)的市场空间与潜在风险分别是什么?

答案:

1. 两大新增长点的当前进展

-

工控出海:

- 区域布局:头部企业聚焦印度、东南亚(需求增速10-15%,高于国内5-8%),汇川技术、麦格米特海外收入同比+39.34%、+9.21%;欧美市场通过差异化产品(如麦格米特服务器电源、汇川注塑机控制器)实现突破,25H1已获小批量订单;

- 竞争优势:内资企业在性价比(价格较外资低15-20%)与本地化服务(响应速度快)上占优,伟创电气在东南亚光伏扬水、麦格米特在欧美电源领域形成差异化竞争力。

-

人形机器人:

- 技术布局:汇川技术(关节模组、丝杠)、鸣志电器(空心杯电机)、雷赛智能(无框电机)已完成核心零部件研发,汇川关节样机25Q3发布,性能超预期;

- 商业化进展:目前处于送样阶段,订单体量小(头部企业机器人业务收入占比<1%),团队依赖协作机器人业务反哺研发,预计2026年起逐步实现产业化。

2. 未来3-5年市场空间与风险

-

工控出海:

- 市场空间:2025年全球工控市场规模约4500亿元,内资企业市占率不足5%,若保持15-20%的复合增速,2030年海外收入占比有望从当前10%提升至20%,对应市场空间约900亿元;

- 潜在风险:欧美贸易壁垒(如美国关税、技术认证)、地缘政治(如东南亚政策变动)、外资品牌本土化反击(如西门子推出中国定制产品)。

-

人形机器人:

- 市场空间:按2030年全球人形机器人销量100万台、国内30万台测算,国内核心零部件(电机、丝杠、减速器)市场规模约1200亿元,其中行星滚柱丝杠(200亿)、无框电机(300亿)、谐波减速器(250亿)为主要增量;

- 潜在风险:技术迭代风险(如新型驱动方式替代)、商业化不及预期(成本过高,当前单台成本超10万美元)、产业链竞争加剧(传统电机企业跨界进入)。

暂无评论内容