汽车行业系列深度十一:2025Q2:盈利分化加剧优质赛道韧性突显

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:

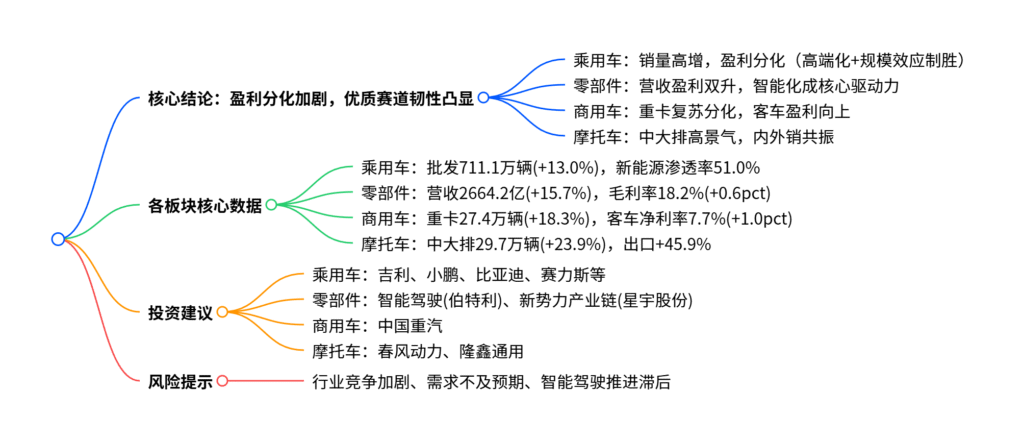

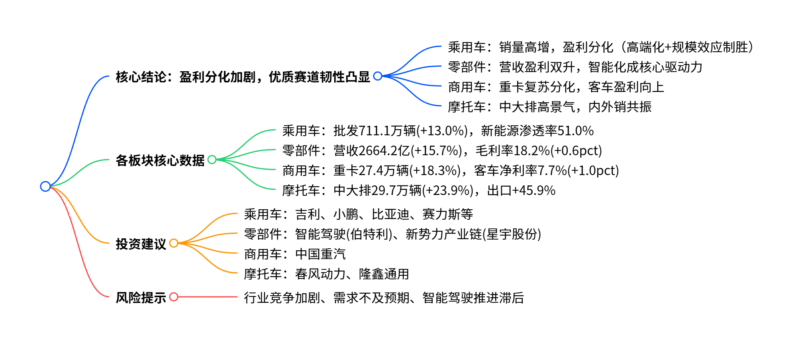

1. 一段话总结

2025Q2汽车行业整体呈现“销量增长与盈利分化并存” 特征,乘用车批发销量达711.1万辆(同比+13.0%,环比+11.8%),新能源渗透率突破51.0%,但样本车企毛利率同比-0.7pct至15.0%,仅赛力斯、长安等靠高端化与规模效应实现盈利提升;零部件板块表现亮眼,营收2664.2亿元(同比+15.7%),毛利率同比+0.6pct至18.2%,智能驾驶、汽车电子等细分领域盈利增速领先;商用车中重卡销量27.4万辆(同比+18.3%),客车净利率同比+1.0pct至7.7%;摩托车中大排销量29.7万辆(同比+23.9%),内外销共振增长。民生证券看好智能化、全球化自主车企及高景气细分赛道,推荐吉利汽车、伯特利等标的,提示行业竞争加剧等风险。

2. 思维导图(mindmap)

3. 详细总结

一、行业整体概况:基金持仓下降,板块分化显著

2025Q2汽车行业基金重仓持股占比6.25%,同比+1.82pct,但环比-0.89pct,主要受淡季预期与机器人板块波动影响。细分板块中,摩托车及其他持仓占比环比+0.03pct至0.66%,乘用车、零部件、商用车持仓分别环比下降0.54pct、0.20pct、0.19pct,反映市场对不同赛道景气度预期分化。

二、细分板块核心表现

1. 乘用车:销量高增但盈利承压,分化加剧

- 销量端:2025Q2批发销量711.1万辆,同比+13.0%,环比+11.8%;其中新能源乘用车362.9万辆(同比+33.9%,环比+26.3%),渗透率达51.0%;出口140.1万辆(同比+13.9%,环比+25.1%),比亚迪、奇瑞出口增速领先。

- 营收与盈利:样本企业营收6739.6亿元(同比+13.8%,环比+20.2%),但毛利率15.0%(同比-0.7pct,环比-0.8pct),主要因去库存导致折扣加大。赛力斯(毛利率29.5%,环比+1.9pct)、长安汽车(毛利率15.2%,环比+1.3pct)等靠高端化(如问界M9)与规模效应实现盈利改善。

- 市场格局:自主份额提升至68.8%(同比+4.9pct),15-30万元价格带份额增长显著,比亚迪市占率13.7%居首。

2. 零部件:营收盈利双升,智能化赛道领跑

- 营收表现:2025Q2营收2664.2亿元,同比+15.7%,环比+14.5%,智能驾驶(经纬恒润+38.9%)、轻量化(瑞鹄模具+48.7%)等细分领域增速高于行业。

- 盈利水平:毛利率18.2%(同比+0.6pct,环比+0.7pct),扣非净利同比+11.9%,环比+18.5%,主要受益于规模效应与原材料成本下降。智能驾驶、汽车电子领域盈利增速显著领先,继峰股份扣非净利同比+808.5%。

- 费用控制:期间费用率10.3%(同比-0.9pct,环比-0.6pct),财务费用率下降系汇兑收益贡献。

3. 商用车:重卡复苏分化,客车盈利改善

| 细分领域 | 销量表现 | 营收表现 | 盈利表现 |

|---|---|---|---|

| 重卡 | 批发27.4万辆(同比+18.3%),出口8.1万辆(+5.2%) | 重点公司营收1034.1亿元(同比+1.0%) | 毛利率15.9%(同比-0.2pct),中国重汽净利率+0.2pct |

| 客车 | 批发14.0万辆(同比+7.6%),中大客出口+46.5% | 重点公司营收183.0亿元(同比+4.3%) | 净利率7.7%(同比+1.0pct),宇通、中通盈利强劲 |

4. 摩托车:中大排高景气,内外销共振

- 销量:2025Q2中大排摩托车销量29.7万辆(同比+23.9%,环比+44.9%),内销15.1万辆(+8.1%),出口14.6万辆(+45.9%);

- 营收与盈利:重点企业营收172.8亿元(同比+20.5%),毛利率23.3%(环比+1.4pct),涛涛车业净利率23.8%(同比+8.8pct);

- 龙头表现:春风动力2025H1销量26.6万辆(+94.0%),隆鑫通用出口76.0万辆(+8.1%)。

三、投资建议与风险提示

1. 投资建议

| 赛道 | 推荐标的/领域 | 核心逻辑 |

|---|---|---|

| 乘用车 | 吉利汽车、小鹏汽车、比亚迪、赛力斯 | 智能化+全球化突破,高端化驱动盈利 |

| 零部件 | 智能驾驶:伯特利、地平线机器人;新势力链:星宇股份 | 智能化盈利高增,绑定头部客户 |

| 商用车 | 中国重汽 | 天然气重卡上量+需求复苏 |

| 摩托车 | 春风动力、隆鑫通用 | 中大排高景气,内外销共振 |

2. 风险提示

- 汽车行业竞争加剧,价格战挤压盈利;

- 终端需求不及预期,行业周期性波动;

- 智能驾驶技术与政策推进进度滞后。

4. 关键问题

问题1:2025Q2乘用车板块“销量高增但盈利分化”的核心原因是什么?哪些企业实现了盈利突破?

答案:

-

核心原因:

- 需求端:新能源渗透率提升(51.0%)、出口增长(+13.9%)驱动销量高增,但存量市场去库存压力导致车企加大折扣,挤压盈利空间;

- 供给端:企业间产品结构与规模效应差异显著——自主高端化车型(如问界M9)溢价能力强,而部分企业产品集中于中低端,价格竞争激烈。

-

盈利突破企业:

- 赛力斯:问界M9/M8高端车型放量,毛利率环比+1.9pct至29.5%;

- 长安汽车:产品结构优化,毛利率环比+1.3pct至15.2%;

- 零跑汽车:销量攀升(13.2万辆,同比+147.9%)带来规模效应,毛利率环比+9.2pct至24.1%。

问题2:零部件板块2025Q2盈利表现亮眼的驱动因素有哪些?细分领域呈现怎样的分化特征?

答案:

-

盈利驱动因素:

- 规模效应:Q2为行业旺季,生产释放带动营收环比+14.5%,摊薄固定成本;

- 成本改善:钢铁、铝材等原材料价格下降,叠加汇兑收益,降低成本端压力;

- 结构升级:智能驾驶、汽车电子等高毛利领域营收占比提升,拉动板块盈利。

-

细分领域分化特征:

- 高增长领域:智能驾驶(经纬恒润营收+38.9%,扣非净利高增)、轻量化(瑞鹄模具营收+48.7%),受益于智能化与电动化升级;

- 稳健增长领域:玻璃(福耀玻璃营收+21.4%)、轮胎(赛轮轮胎+16.8%),需求刚性强;

- 相对承压领域:部分内外饰企业(如岱美股份营收-6.7%),受整车折扣传导影响。

问题3:从2025Q2各细分板块数据看,汽车行业的“优质赛道”具备哪些共同特征?投资端应如何把握机会?

答案:

-

优质赛道共同特征:

- 技术壁垒高:如零部件中的智能驾驶(依赖算法与芯片)、乘用车中的高端化车型(技术溢价显著);

- 需求确定性强:新能源渗透率提升带动的电池产业链、出口高增的自主车企、中大排摩托车(消费升级驱动);

- 规模效应显著:头部企业(如比亚迪、中国重汽)凭借份额优势摊薄成本,盈利韧性更强。

-

投资机会把握:

- 乘用车:聚焦智能化(小鹏)与全球化(比亚迪)的自主龙头,及高端化突破的赛力斯;

- 零部件:绑定新势力(星宇股份)、技术领先的智能驾驶标的(伯特利),及轻量化赛道(拓普集团);

- 商用车与摩托车:重卡关注天然气重卡龙头中国重汽,摩托车布局中大排龙头春风动力。

暂无评论内容