科技创新百花齐放,通用设备部分复苏

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

1. 一段话总结

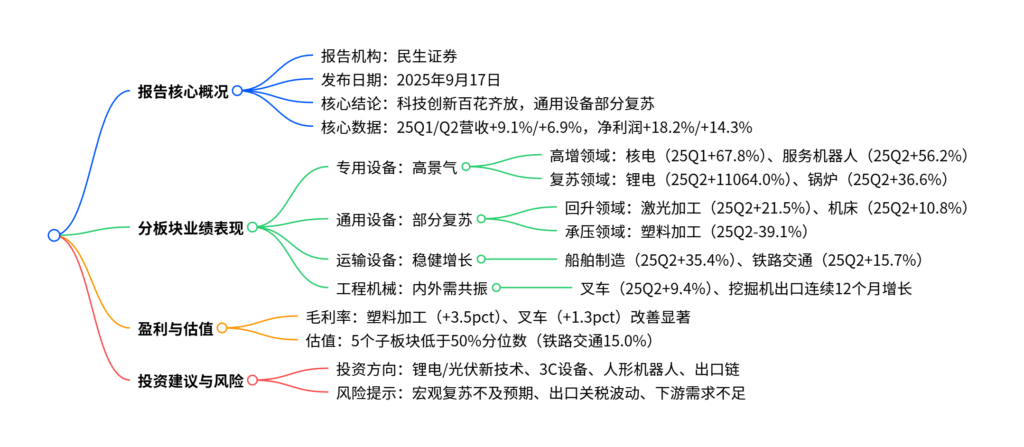

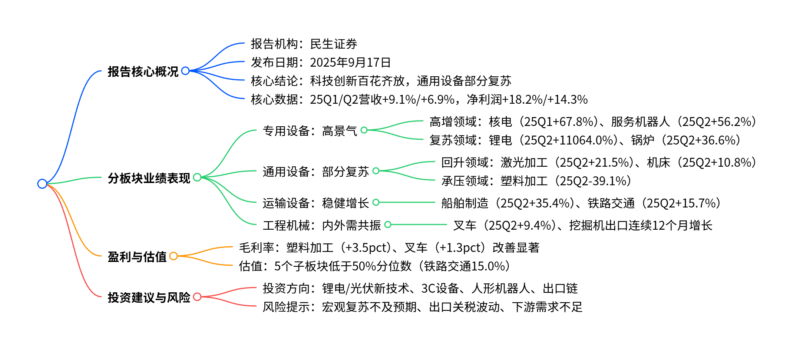

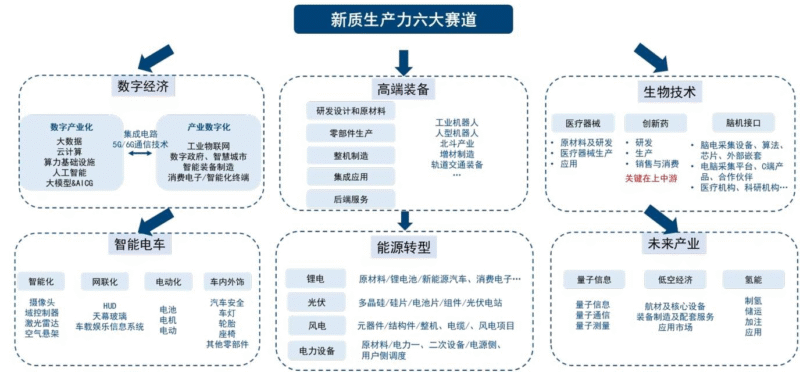

民生证券2025年9月17日发布的机械行业中报综述显示,2025年上半年板块呈现“科技创新百花齐放,通用设备部分复苏” 特征。25Q1/25Q2板块营收同比+9.1%/+6.9%,归母净利润同比+18.2%/+14.3%,增速略有放缓但保持正增长。专用设备成高景气核心,核电设备(25Q1/+67.8%)、服务机器人(25Q2/+56.2%)高增,锂电设备(25Q2/+11064.0%)筑底反弹;通用设备部分复苏,激光加工(25Q2/+21.5%)、锅炉设备(25Q2/+36.6%)增速回升;运输设备中船舶制造(25Q2/+35.4%)、铁路交通(25Q2/+15.7%)表现强劲。毛利率整体稳健,塑料加工(+3.5pct)、叉车(+1.3pct)同比改善显著。估值方面,铁路交通(15.0%)、3C设备(18.7%)等5个子板块处于50%分位数以下。投资建议聚焦锂电/光伏新技术、折叠屏驱动3C设备、人形机器人、制造业出口四大方向,风险主要来自宏观复苏不及预期、出口关税波动等。

2. 思维导图

3. 详细总结

一、报告核心定位

| 项目 | 内容 |

|---|---|

| 报告主题 | 机械行业2025年中报业绩综述:科技创新百花齐放,通用设备部分复苏 |

| 覆盖范围 | 专用设备、通用设备、运输设备、工程机械等六大类24个子板块 |

| 核心逻辑 | 政策与技术双驱动,科技创新赛道高增,传统设备板块逐步复苏 |

二、整体业绩表现

1. 收入与利润:增速放缓但保持正增长

2025年上半年机械板块营收与利润均实现正增长,但Q2增速较Q1有所回落,主要受部分传统板块需求承压影响。

| 指标 | 25Q1 | 25Q2 | 核心驱动因素 |

|---|---|---|---|

| 板块营收 | +9.1% | +6.9% | 专用设备高增、运输设备稳健贡献 |

| 归母净利润 | +18.2% | +14.3% | 锂电/锅炉设备扭亏、成本优化 |

2. 盈利能力:毛利率稳健,费用率下降

- 毛利率:整体同比环比基本稳健,塑料加工(+3.5pct)、叉车(+1.3pct)同比提升显著;光伏设备(-3.5pct)、3C设备(-4.8pct)同比下滑较多。

- 期间费用率:25Q2同比-0.9pct至12.7%,其中研发费用率(-0.2pct)、管理费用率(-0.1pct)、财务费用率(-0.5pct)均有下降,费用管控见效。

3. 估值水平:分化显著,部分板块具性价比

截至2025年9月,24个子板块估值分化明显,5个板块处于2022年以来50%分位数以下,具备估值修复空间:

| 估值分位数区间 | 涉及板块 | 代表板块分位数 |

|---|---|---|

| 50%以下 | 铁路交通、3C设备、起重运输等 | 铁路交通(15.0%)、3C设备(18.7%) |

| 50%-90% | 工程机械、油气装备、光伏设备等 | 工程机械(54.9%)、光伏设备(81.8%) |

| 90%以上 | 叉车、电梯、矿山冶金等 | 叉车(96.4%)、电梯(97.9%) |

三、重点板块业绩详情

1. 专用设备:科技创新核心,高景气延续

作为板块增长引擎,专用设备内部分化显著,核电、服务机器人等赛道高增,锂电设备筑底反弹。

| 细分领域 | 25Q1营收增速 | 25Q2营收增速 | 核心表现 |

|---|---|---|---|

| 核电设备 | +67.8% | +18.1% | 光智科技营收+62.37%,受益基荷能源需求 |

| 服务机器人 | +58.2% | +56.2% | 科沃斯净利润+62.19%,需求持续释放 |

| 锂电设备 | -9.7% | +15.9% | 先导智能订单+70%,固态电池设备需求激增 |

| 激光加工 | +12.2% | +21.5% | 杰普特净利润+107.76%,复苏态势明确 |

2. 通用设备:部分复苏,分化加剧

受制造业需求边际改善带动,激光加工、机床等板块回升,但塑料加工等仍承压。

- 高增领域:激光加工(25Q2+21.5%)、锅炉设备(25Q2+36.6%)、基础件(25Q2+12.5%),受益技术升级与下游补库。

- 承压领域:塑料加工(25Q2-39.1%),受需求疲软与竞争加剧影响。

- 盈利亮点:基础件板块净利润同比+27.5%,晋亿实业净利润+1023.87%。

3. 运输设备:船舶与铁路双轮驱动

- 船舶制造:25Q2营收+35.4%,净利润+90.5%,中国船舶收入+17.93%,受益全球航运脱碳与造船旺季。

- 铁路交通:25Q2营收+15.7%,净利润+29.7%,中国中车增速+22.85%,国内项目开工率提升。

4. 工程机械:内外需共振,出口亮眼

- 收入表现:25Q2工程机械(+7.5%)、叉车(+9.4%),高空作业车(+1.3%)。

- 出口驱动:25H1挖掘机出口49亿美元(+22.75%),连续12个月增长,印尼、巴西等新兴市场需求旺盛。

- 龙头表现:三一重工25Q2收入+11.2%,净利润+37.8%;安徽合力叉车出口+9.9%。

四、投资建议与风险提示

-

投资建议

投资方向 核心逻辑 推荐标的/领域 锂电/光伏新技术 龙头扩产+技术路线迭代,光伏“反内卷”改善生态 先导智能、晶盛机电 3C设备 折叠屏创新周期+苹果强制自动化 博众精工、快克智能、杰普特 人形机器人 应用落地加速,“小脑”技术重要性提升 肇民科技、奥比中光 制造业出口 海外需求增长,“一带一路”红利 涛涛车业、巨星科技、伊之密 -

风险提示

- 宏观经济复苏低于预期,压制制造业需求;

- 出口关税波动,增加企业出口成本与订单不确定性;

- 下游客户资本开支不及预期,导致设备订单减少。

4. 关键问题

问题1:2025年上半年机械板块中专用设备成为高景气核心的核心驱动因素是什么?请结合细分领域数据说明。

答案:核心驱动因素是政策支持下的能源转型需求、技术创新落地、下游补库周期开启三大合力。

- 核电设备:受益于风电/光伏装机提升对基荷能源的需求,2025年核准核电机组19台,带动设备需求释放,25Q1营收同比+67.8%,光智科技净利润+135.05%;

- 服务机器人:消费升级与制造业自动化需求驱动,25Q2营收同比+56.2%,科沃斯净利润同比+62.19%,需求持续高增;

- 锂电设备:下游电池企业扩产周期开启,25H1头部设备企业新签订单超300亿元(+70%-80%),锂电设备25Q2营收同比+15.9%,先导智能订单同比+70%,基本面显著修复。

问题2:机械板块估值呈现显著分化,哪些板块具备估值安全边际?背后的估值分化逻辑是什么?

答案:具备估值安全边际的板块为铁路交通设备(15.0%)、3C设备(18.7%)、起重运输设备(27.9%)、高空作业车(24.1%)、船舶制造(38.5%),均处于2022年以来50%分位数以下。

估值分化逻辑源于业绩增速与市场预期的错配:

- 低估值板块:铁路交通、船舶制造虽业绩稳健(25Q2营收增速15.7%、35.4%),但市场对传统基建需求可持续性存在担忧;3C设备受前期行业调整影响,估值尚未反映折叠屏创新带来的需求回升;

- 高估值板块:叉车(96.4%)、电梯(97.9%)等受益于内需复苏与出口增长,市场对其业绩持续性预期较高;服务机器人、锂电设备等赛道因技术壁垒高、成长空间大,估值溢价显著。

问题3:工程机械板块2025年上半年出口表现亮眼的具体体现是什么?支撑出口增长的核心原因有哪些?

答案:

出口亮眼表现:25H1工程机械出口总额282.8亿美元(+9.4%),其中挖掘机出口49亿美元(+22.75%),自2024年7月起连续12个月增长,占出口额比重达17%;零部件出口79.7亿美元(+12.7%),增速高于主机。

核心支撑原因:

- 新兴市场需求:印尼、巴西、非洲等市场矿业开采需求旺盛,“一带一路”沿线基建项目落地带动设备进口;

- 产品竞争力提升:中国工程机械在性价比、智能化水平上优势显著,挖掘机、装载机等产品海外认可度提高;

- 政策与渠道:企业加速海外本地化布局,叠加出口退税等政策支持,进一步降低出口成本;

- 二手设备补充:二手工程机械出口成为新增长点,丰富出口产品结构。

暂无评论内容