粮食价格专题:多空交织,后续如何演绎?

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

1. 一段话总结

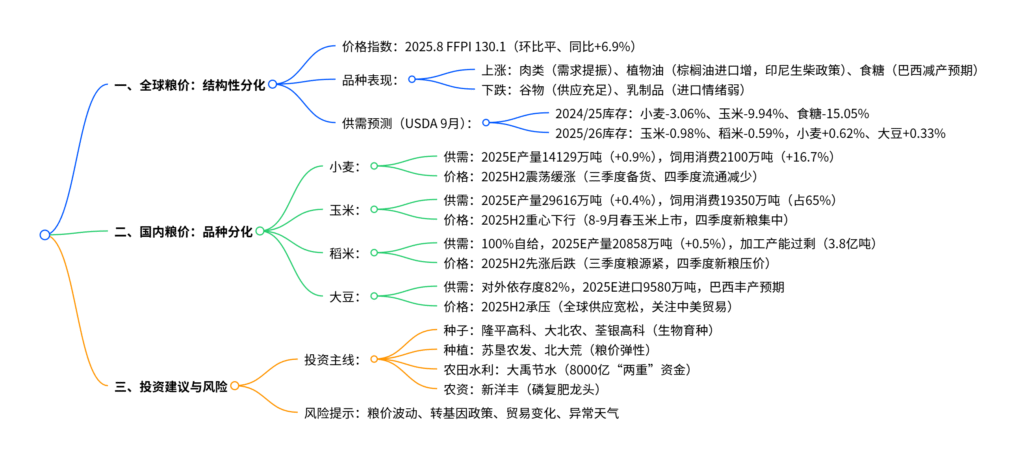

2025年8月全球食品价格指数(FFPI)130.1,环比持平、同比+6.9%,呈现结构性分化(肉类、植物油上涨,谷物、乳制品下跌);USDA预测2024/25年度全球小麦/玉米/食糖期末库存同比降3.06%/9.94%/15.05%,2025/26年度玉米、稻米库存续降。国内市场方面,小麦供需宽松但2025H2或震荡缓涨(饲用消费增16.7%),玉米2025H2新粮集中上市或推动价格下行(四季度东北/华北新粮供应宽松),稻米100%自给但新粮上市致价格承压,大豆对外依存度超80%(2025E进口9580万吨),需关注中美贸易及生物柴油政策。投资端建议聚焦生物育种(隆平高科、大北农)、种植(苏垦农发、北大荒)、农田水利(大禹节水)及农资(新洋丰)标的,警惕粮价波动、政策变动等风险。

2. 思维导图(mindmap脑图)

3. 详细总结

一、全球粮食价格与供需:结构性分化显著

1. 全球食品价格指数(FFPI)表现

2025年8月全球食品价格指数平均130.1,环比基本持平、同比上涨6.9%,细分品种呈现分化:

-

上涨品种:

- 植物油:指数169.1(环比+2.3%、同比+24.2%,近三年新高),因印尼生物柴油政策推动棕榈油进口需求增加。

- 肉类:需求端提振,价格环比小幅上涨。

- 食糖:指数103.6(环比+0.3%),结束连续5个月下滑,因巴西产量预期下调、中国进口需求增加。

-

下跌品种:

- 谷物:指数105.6(环比-0.8%、同比-4.5%),全球供应充足,高粱价格持续回落;仅玉米因欧盟热浪减产、美国乙醇加工需求增,连续3个月环比上涨。

- 乳制品:进口情绪较弱,价格环比下跌。

2. 全球主要农产品供需预测(USDA 2025年9月报告)

| 品种 | 年度 | 产量(百万吨) | 消费量(百万吨) | 期末库存(百万吨) | 库存同比变化 | 库消比 |

|---|---|---|---|---|---|---|

| 小麦 | 2024/25 | 800.86 | 799.00 | 262.42 | -3.06% | 32.9% |

| 2025/26E | 816.20 | 810.40 | 264.06 | +0.62% | 32.6% | |

| 玉米 | 2024/25 | 1228.91 | 1249.41 | 284.18 | -9.94% | 22.8% |

| 2025/26E | 1286.58 | 1280.85 | 281.40 | -0.98% | 22.0% | |

| 稻米 | 2024/25 | 540.93 | 529.02 | 188.38 | +5.01% | 35.7% |

| 2025/26E | 541.07 | 538.82 | 187.27 | -0.59% | 34.8% | |

| 大豆 | 2024/25 | 424.20 | 410.45 | 123.58 | +7.34% | 30.2% |

| 2025/26E | 425.87 | 423.89 | 123.99 | +0.33% | 29.3% | |

| 食糖 | 2024/25 | 180.75 | 175.44 | 38.31 | -15.05% | 21.8% |

| 2025/26E | 189.32 | 177.92 | 41.19 | +7.51% | 23.1% |

二、国内主要粮食供需与价格趋势

1. 小麦:供需宽松,2025H2或震荡缓涨

-

供需基本面:

- 供给:2025E产量14129万吨(同比+0.9%),播种面积3.39亿亩(同比+5.7万亩),单产398kg/亩(同比+0.5%);进口670万吨(同比-40.1%),对外依存度仅4.5%。

- 需求:2025E消费13690万吨(同比+2.4%),其中饲用消费2100万吨(同比+16.7%,占比15%),为主要增量;食用消费8970万吨(同比-0.3%),因饮食多元化略有下滑。

-

价格趋势:

- 2025H1:供应宽松,售粮进度慢,价格上行受阻;6月河南启动最低收购价预案提供支撑。

- 2025H2:利好多于上半年,三季度中秋/国庆备货提振需求,四季度流通量减少,价格震荡缓涨。

2. 玉米:2025H2新粮上市致价格承压

-

供需基本面:

- 供给:2025E产量29616万吨(同比+0.4%),播种面积4487.3万公顷(同比+0.3%),单产6600kg/公顷(同比+0.1%);进口700万吨(同比持平),对外依存度2.3%。

- 需求:2025E消费29969万吨(同比持平),饲用消费19350万吨(占比65%),深加工消费8450万吨(占比28%,因企业亏损开工率低)。

-

价格趋势:

- 2025H1:先弱后强,现货均价2274元/吨(同比-7.1%),因Q1余粮减少+储备收购,Q2库存降+饲料采购增。

- 2025H2:以新粮上市为分界,8-9月南方/西北春玉米上市,四季度东北/华北新粮集中,供应宽松,价格重心走低。

3. 稻米:100%自给,新粮上市压制价格

-

供需基本面:

- 供给:2025E产量20858万吨(同比+0.5%),播种面积43500万亩(同比-10万亩),单产480kg/亩(同比+0.6%);进口285万吨(同比+20.3%),对外依存度仅1.3%。

- 需求:2025E消费20215万吨(同比+3.6%),但加工产能过剩(3.8亿吨),2025H1米厂平均开工率仅16%(同比-3pct)。

-

价格趋势:

- 2025H1:稳中有升,6月因粮源减少、粮商惜售,价格窄幅上调。

- 2025H2:三季度新粮上市前粮源紧支撑价格,四季度新粮集中供应,价格重心下行。

4. 大豆:高对外依存,关注贸易政策

-

供需基本面:

- 供给:2025E产量2109万吨(同比+2.1%),播种面积1042.4万公顷(同比+0.9%);进口9580万吨(同比-2.8%),对外依存度82.0%,主要来自巴西(65%)、美国(33%)。

- 需求:2025E消费11415万吨(同比-0.3%),压榨消费9420万吨(占比83%),因豆油消费疲软致压榨需求略降。

-

价格趋势:

- 2025H1:关税扰动致小幅波动,5月后巴西大豆到港峰值压制价格。

- 2025H2:全球供应宽松(巴西丰产预期),外盘缺乏支撑;国内新季大豆10月上市或季节性回落,需关注中美贸易政策变动。

三、投资建议与风险提示

1. 投资主线

| 板块 | 核心逻辑 | 推荐标的 | 关键优势 |

|---|---|---|---|

| 种子 | 生物育种产业化加速,转基因品种溢价显著 | 隆平高科、大北农、荃银高科 | 隆平:转基因玉米品种第一;大北农:性状份额第一 |

| (关注)登海种业、丰乐种业 | 登海:玉米育种底蕴深;丰乐:“种药肥”一体化 | ||

| 种植 | 粮价弹性+土地资源优势 | 苏垦农发、北大荒 | 苏垦:132万亩耕地;北大荒:年产超120亿斤 |

| 农田水利 | 8000亿“两重”资金投向高标准农田 | 大禹节水 | 农业节水+水利信息化龙头 |

| 农资 | 种植大户拉动优质需求,磷复肥集中度提升 | 新洋丰(与化工组联合) | 磷复肥龙头,产业链一体化 |

2. 风险提示

- 粮食价格波动风险:供需失衡、下游需求疲软或致实际价格与预期偏差。

- 转基因政策变动风险:推广速度、面积调控影响玉米/大豆产量。

- 对外贸易变化风险:中美关税、海外生柴政策影响大豆进口成本与量。

- 异常天气扰动风险:旱涝、高温等影响作物单产,改变种植积极性。

4. 关键问题

问题1:2025年全球粮食价格呈现结构性分化的核心原因是什么?这种分化对国内主要粮食品种(小麦、玉米、大豆)的进口策略有何影响?

答案:

一、全球粮价结构性分化的核心原因

-

供给端差异:

- 上涨品种:植物油因印尼生物柴油政策(强制掺混比例提升)拉动棕榈油进口需求,食糖因巴西主产区天气不佳致产量预期下调,供应偏紧;肉类因全球消费复苏提振需求。

- 下跌品种:谷物(小麦、高粱)因全球主产区(欧盟、澳大利亚)丰产,供应充足;乳制品因进口商采购情绪弱,库存高企。

-

需求端驱动:

- 玉米为唯一逆势上涨的谷物,因欧盟热浪致减产、美国乙醇加工(生物燃料需求)及全球饲用需求增加,供需边际偏紧。

二、对国内进口策略的影响

- 小麦:国内自给率超95%,2025E进口670万吨(同比-40.1%),全球小麦价格下跌进一步降低进口必要性,进口策略以“补充优质品种”为主,减少对加拿大、澳大利亚的依赖。

- 玉米:国内进口依存度仅2.3%,全球玉米价格上涨但国内新粮即将集中上市(2025H2),进口策略以“按需采购”为主,优先消化国内陈粮,减少高价进口。

- 大豆:对外依存度82%,全球大豆供应宽松(巴西2025E丰产)致外盘价格承压,进口策略以“扩大巴西采购、分散来源”为主,同时密切关注中美贸易政策,若关税下调可增加美豆进口以降低成本。

问题2:国内玉米2025H2价格预计“重心走低”的核心逻辑是什么?哪些因素可能打破这一预期(即形成利多支撑)?

答案:

一、2025H2玉米价格重心走低的核心逻辑

-

供给端宽松:

- 新粮集中上市:8-9月南方、西北春玉米少量上市,四季度东北、华北主产区新粮大规模供应,2025E产量29616万吨(同比+0.4%),市场由陈粮向新粮过渡,价格承压。

- 进口补充:2025E进口700万吨,虽同比持平,但7-9月到港量较多,进一步充实供应。

-

需求端乏力:

- 饲用需求:生猪产能回归合理区间,且小麦饲用替代(2025E小麦饲用消费增16.7%)分流玉米需求,饲料厂仅维持刚需采购。

- 深加工需求:淀粉、乙醇企业持续亏损,2025H1开工率同比降3.6-7.3pct,难以形成需求增量。

二、可能打破预期的利多因素

-

异常天气扰动:

- 若东北、华北秋收季遭遇台风、霜冻等灾害,导致新玉米单产低于预期(当前预估6600kg/公顷),实际产量减少100万吨以上,将缓解供应压力。

-

储备粮收购加码:

- 若四季度新粮上市后价格快速下跌至成本线(东北约2200元/吨),国家启动大规模储备收购,可吸收部分过剩供给,支撑价格。

-

深加工需求超预期:

- 若原油价格上涨推动乙醇(生物燃料)需求,或玉米淀粉下游(食品、造纸)需求复苏,带动深加工企业开工率提升至70%以上(当前约60%),可增加玉米消费,形成价格支撑。

问题3:国内大豆对外依存度超80%,2025H2如何平衡“进口成本控制”与“供应安全”?核心应对策略有哪些?

答案:

一、平衡“成本控制”与“供应安全”的核心逻辑

- 成本控制:2025/26年度全球大豆供应宽松(巴西产量预期创历史新高、美豆库存同比+0.33%),外盘价格缺乏上行支撑,需抓住低价窗口期增加采购。

- 供应安全:避免过度依赖单一来源(当前巴西占65%、美国占33%),防范中美贸易摩擦、巴西雷亚尔汇率波动(影响出口报价)等风险,拓宽进口渠道。

二、核心应对策略

-

多元化进口来源:

- 增加阿根廷、巴拉圭等南美国家采购,2025H2计划从阿根廷进口大豆占比提升至10%(当前约2%),分散对巴西的依赖;同时探索俄罗斯、乌克兰大豆进口,利用“一带一路”物流通道降低运输成本。

-

锁定低价采购:

- 利用全球大豆供应宽松窗口期,通过“长期协议+期货套保”组合,锁定2025H2进口成本(目标低于380美元/吨),避免价格短期波动影响;鼓励中粮、益海嘉里等大型企业集中采购,发挥规模议价优势。

-

强化国内自给能力:

- 落实中央一号文件“玉米大豆生产者补贴”,2025E大豆播种面积1042.4万公顷(同比+0.9%),通过推广高产品种(单产2023kg/公顷,同比+1.2%)提升国内产量,降低对外依存度至80%以下,长期构建“进口+国产”双安全屏障。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容