交通运输行业行业深度报告:无人机反制系统-奠定低空经济安全发展之基石

【原报告在线阅读和下载】:20251009【MKList.com】交通运输行业行业深度报告:无人机反制系统-奠定低空经济安全发展之基石 | 四海读报

1. 一段话总结

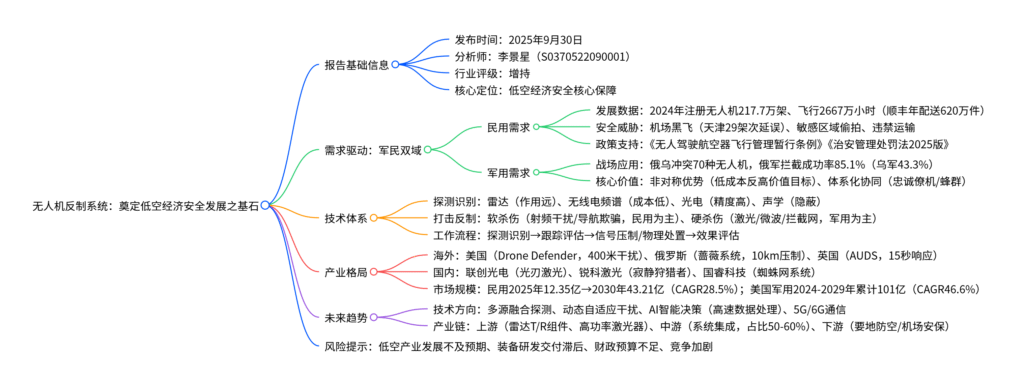

本报告(2025年9月30日发布,分析师李景星)指出无人机反制系统是低空经济安全发展的核心基石,军民双域需求共同驱动:民用端2024年注册无人机达217.7万架、全年飞行2667万小时,“黑飞”引发机场停摆等安全事件,政策(如《无人驾驶航空器飞行管理暂行条例》)强制规范;军用端无人机成现代战场主力,俄乌冲突双方超70种无人机应用,反制成防御关键。产业方面,海外(美俄欧)技术领先,国内涌现联创光电、锐科激光等企业,2025-2030年民用市场规模预计从12.35亿元增至43.21亿元(CAGR28.5%),未来将向多源融合探测、AI智能决策等方向发展,同时提示低空产业发展、装备研发等风险。

2. 思维导图(mindmap)

3. 详细总结

一、报告基础信息

| 项目 | 内容 |

|---|---|

| 报告类型 | 证券研究报告-行业深度报告(交通运输) |

| 发布时间 | 2025年9月30日 |

| 分析师 | 李景星(执业证书编号:S0370522090001) |

| 行业评级 | 增持 |

| 核心逻辑 | 无人机反制系统是低空经济安全发展的“基石”,军民双域需求驱动,技术向多源融合与AI化演进 |

| 数据来源 | 金元证券研究所、民航局、顺丰/美团官网、美国审计署、中国军网等 |

二、需求驱动:军民双域共同催化

(一)民用需求:低空经济爆发+安全隐患倒逼

-

行业发展数据:低空经济推动无人机应用常态化,2022-2024年核心指标持续高增:

指标 2022年 2023年 2024年 三年CAGR 注册无人机数量(万架) 95.8 126.7 217.7 49.6% 注册用户(万人) 70 92.9 161.9 53.1% 全年飞行量(万小时) 2067 2311 2667 11.5% 顺丰年配送件量(万件) – 300 620+ 103.3%(2023-2024) 美团年配送单量(万单) – – 20 – -

四大安全威胁:

- 安全威胁:机场净空区“黑飞”(如2024年天津滨海机场事件导致29架次延误、3000+旅客受阻)、大型活动碰撞风险。

- 保密威胁:敏感区域偷拍(2021年某军港事件泄露2项机密)。

- 治安威胁:违规运输(向监狱传手机/毒品)、干扰森林防火。

- 合规风险:破解电子围栏(2024年陈某强破解200余台无人机)。

-

政策强力支持:从立法到地方落地,构建反制合规框架:

政策名称 发布时间 核心内容 意义 《无人驾驶航空器飞行管理暂行条例》 2023.05 明确反制设备使用权限,禁止非法拥有反制设备 反制管理核心法律框架 《治安管理处罚法(2025版)》 2025.06 “黑飞”最高处15日拘留 强化合规飞行刚性要求 《北京市低空经济行动方案》 2024.09 2027年建成覆盖高中低空的安防反制能力 地方示范,刺激市场需求

(二)军用需求:现代战争“矛与盾”

-

战场应用现状:无人机已成主战装备,俄乌冲突为典型案例:

- 装备种类:从战前20余种增至70余种,适配弹药20余种。

- 作战密度:俄乌战线每10千米有25-50架无人机活动。

- 拦截效率:俄军拦截成功率85.1%(乌军43.3%),核心依赖电子战与中近程防空系统。

-

核心作战价值:

- 非对称优势:数千美元无人机可威胁数百万美元坦克,纳卡冲突中体现高“效费比”。

- 技术融合:AI提升自主决策能力,“察打一体”将打击时间从小时级缩至分钟级。

- 战术革新:“忠诚僚机”(有人机指挥无人机)、“蜂群战术”(饱和式攻击)重塑攻防形态。

三、技术体系:从“探测”到“反制”的闭环

(一)核心技术分类

-

探测识别技术:多手段互补,解决“看得见、认得清”:

技术类型 原理 特点 应用场景 雷达探测 电磁波回波分析 作用距离远(最远180km),但对“低慢小”目标精度有限 机场、军事要地大范围监控 无线电频谱探测 监测无人机通信/图传信号 成本低、可识别机型,但易受电磁干扰 城市敏感区域(政府/监狱) 光电识别(可见光/红外) 高清成像/热信号捕捉 识别精度高(0.05mm级),但夜间/雾霾性能下降 边界巡逻、近距离确认 声学识别 分析旋翼/电机噪声 被动侦测、隐蔽性好,作用距离近(≤1km) 安静区域辅助监控 -

打击反制技术:分“软杀伤”与“硬杀伤”,解决“拦得下、打得掉”:

技术类型 具体手段 原理 特点 应用场景 软杀伤(民用为主) 射频干扰 发射同频噪声,阻断通信链路 成本低、响应快,可能干扰合法设备 大型活动安保、驱离消费级无人机 导航欺骗(GNSS) 伪造卫星信号,诱骗无人机偏航 可“诱捕”取证,技术难度高 敏感空域捕获违规无人机 硬杀伤(军用为主) 激光武器 高能激光烧蚀关键部件 精度高(瞬时命中),成本低(单次拦截<1美元) 要地防空、对抗高速目标 微波武器 高功率微波破坏电子系统 面杀伤,适合反蜂群 军事基地防御 拦截网 发射网具缠绕螺旋桨 附带损伤小,可回收 人口稠密区 -

工作流程:四步闭环实现全流程管控:

-

探测识别:多传感器捕获无人机信号(如雷达测轨迹、光电拍影像),数据融合生成目标信息。

-

跟踪评估:持续更新目标位置,AI算法按“机型+空域敏感性”评估威胁等级。

-

处置执行:低威胁用软杀伤(干扰),高威胁用硬杀伤(激光/拦截网)。

-

效果评估:记录处置结果,反馈数据优化干扰策略。

四、产业格局:海内外发展与市场规模

(一)海外发展:技术领先,军方主导

| 国家 | 代表系统 | 研制机构 | 核心参数 | 应用现状 |

|---|---|---|---|---|

| 美国 | Drone Defender | Battelle公司 | 干扰距离400米,针对GPS导航 | 已列装,民用/军用均适配 |

| 俄罗斯 | 蔷薇电子战系统 | “标准器”科研所 | 压制距离10km,可引导火力打击 | 俄乌冲突实战验证 |

| 英国 | AUDS | 多企业联合 | 15秒响应,探测距离8km | 测试60种无人机,拦截成功率100% |

| 瑞典 | “长颈鹿”雷达 | 萨博公司 | 探测距离180km,对“低慢小”敏感 | 机场、军事要地部署 |

(二)国内发展:快速追赶,企业涌现

国内企业在探测、干扰、硬杀伤领域全面突破,代表企业及产品:

| 企业名称 | 产品名称 | 核心技术 | 应用场景 |

|---|---|---|---|

| 联创光电 | 光刃系列激光系统 | AI多目标识别,快速打击 | 关键基础设施防护(出口中东) |

| 锐科激光 | 寂静狩猎者 | 光纤激光器,低成本拦截 | 要地防空(沙特实战检验) |

| 国睿科技 | 蜘蛛网低空系统 | 相控阵雷达,全天候监视 | 首都机场、香港国际机场 |

| 莱斯信息 | 天穹综合体系 | “探-侦-扰-控-打-评”一体化 | 机场净空、要地防御 |

(三)市场规模预测

-

国内民用市场:公安采购为核心,2025-2030年CAGR28.5%:

| 年份 | 地级行政区采购(亿元) | 县级行政区采购(亿元) | 总规模(亿元) | 渗透率 |

| — | — | — | — | — |

| 2025 | 6.66 | 5.69 | 12.35 | 20% |

| 2026 | 9.99 | 8.53 | 18.52 | 30% |

| 2027 | 13.32 | 11.38 | 24.70 | 40% |

| 2028 | 16.65 | 14.22 | 30.87 | 50% |

| 2029 | 19.98 | 17.06 | 37.04 | 60% |

| 2030 | 23.31 | 19.90 | 43.21 | 70% |

注:地级行政区单项目1000万元,县级100万元,共333个地级、2843个县级行政区 -

美国市场:军用为主,规模远超民用:

市场类型 2024-2029年累计规模 CAGR 核心采购方向 军用 101亿美元 46.6% 反小型无人机系统(28亿美元)、定向能系统(11亿美元) 民用 4.91亿美元 34.3% 非动能反制设备(国土安全部项目)

五、未来趋势与产业链

(一)技术发展方向

- 多源融合探测:整合雷达+光电+无线电+声学数据,解决“低慢小”探测难(如太赫兹雷达穿透非金属材料)。

- 动态自适应干扰:实时调整干扰参数,应对无人机跳频/加密协议。

- AI智能决策:高速处理传感器数据(如用DCNN分类雷达信号),预测威胁并自动选择反制手段。

- 先进通信支撑:5G/6G保障低延迟数据传输,MIMO技术提升多目标干扰能力。

(二)产业链结构

| 产业链环节 | 价值占比 | 核心组件/业务 | 代表企业 |

|---|---|---|---|

| 上游(核心组件) | 20%-30% | 探测器件(雷达T/R组件、红外传感器);干扰器件(高功率激光器、微波芯片) | 国光电气、长华光芯、中光学 |

| 中游(系统集成) | 50%-60% | 软杀伤系统(干扰枪/一体站);硬杀伤系统(激光/微波平台);AI决策单元 | 莱斯信息、天和防务、航天南湖 |

| 下游(应用服务) | 10%-30% | 军用(要地防空、蜂群反制);民用(机场、大型活动) | 航天彩虹、中无人机 |

六、风险提示

- 低空产业发展不及预期:若无人机应用拓展放缓,反制需求同步下降。

- 装备研发及交付滞后:反制技术壁垒高(如激光功率提升难),可能导致产品交付延迟。

- 财政经费预算不足:民用需求依赖公安采购,若地方财政紧张,采购规模可能缩减。

- 市场竞争加剧:更多企业进入反无领域(如跨界科技公司),导致价格战与利润压缩。

4. 关键问题

问题1:民用无人机反制需求以公安采购为主,未来除公安外,哪些领域最可能成为新增量市场?核心驱动因素是什么?

答案:未来最可能的新增量市场是机场/航空枢纽、能源(电力/油气)、交通枢纽(高铁/港口),核心驱动因素是“场景安全需求+政策强制规范”,具体如下:

- 机场/航空枢纽:驱动因素是“无人机黑飞对民航的直接威胁”——全球机场无人机干扰事件频发(如2025年挪威奥斯陆机场停摆数小时),且《民用机场运行安全管理规则》明确要求机场配备反制设备,目前国内仅首都机场、香港机场等关键枢纽部署完善,二三线机场存在广阔空白,预计未来3年渗透率从30%提升至70%。

- 能源领域(电力/油气):驱动因素是“基础设施防护刚需”——电力巡检中无人机可能碰撞输电线路,油气田等敏感区域面临偷拍/破坏风险,国家能源局2025年《能源安全应急装备目录》已将反制设备列入重点,预计2026年起电网公司、油气企业将开启批量采购,贡献15%-20%民用市场增量。

- 交通枢纽(高铁/港口):驱动因素是“人流密集+反恐需求”——高铁站、港口日均人流超10万人次,无人机“黑飞”可能引发恐慌或恐怖袭击,2024年《交通运输领域低空安全管理指南》要求重点枢纽2027年前完成反制系统部署,预计将带来10%-15%的市场增量。

问题2:俄乌冲突中,俄军无人机拦截成功率(85.1%)远高于乌军(43.3%),核心技术与战术差异是什么?对国内反制技术发展有何启示?

答案:俄军拦截成功率高的核心差异在于“电子战体系化+防空协同”,对国内的启示集中在“技术整合”与“战术适配”:

-

俄军核心优势:

- 电子战技术领先:俄军部署“蔷薇”“克拉苏哈”等系统,可在10km范围内压制无人机通信链路与GPS信号,尤其针对乌军大量使用的商用无人机(未加密导航),直接导致其失控坠毁,占拦截总量的60%以上。

- 防空系统协同:将中近程防空导弹(如“铠甲-S1”)与电子战设备结合,形成“软干扰+硬拦截”双层防御,针对高价值无人机(如TB-2),先干扰迫降再物理摧毁,降低弹药消耗成本。

- 战术适配:在战线每10千米部署2-3套电子战设备,形成密集干扰网,有效应对乌军“蜂群”战术,减少漏拦率。

-

对国内的启示:

- 技术层面:加强“电子战+AI”融合,研发动态自适应干扰设备,应对无人机跳频、加密等抗干扰技术(如国内六九一二的HPM-2000微波系统)。

- 体系层面:推动“软杀伤+硬杀伤”协同,例如将国睿科技的雷达探测、锐科激光的激光拦截整合为一体化平台,适配要地防空场景。

- 场景层面:针对民用“低慢小”目标,优先发展低成本软杀伤设备(如便携式干扰枪);针对军用蜂群,重点突破高功率微波武器(单次可拦截10+目标)。

问题3:国内民用无人机反制市场2025-2030年CAGR达28.5%,但企业竞争加剧,哪些企业最可能在竞争中脱颖而出?核心竞争力是什么?

答案:最可能脱颖而出的是具备“技术壁垒+场景适配能力”的系统集成商(如莱斯信息、国睿科技)与“核心组件自主化的上游企业”(如锐科激光),核心竞争力体现在三方面:

- 系统集成能力:需具备“多技术融合+全流程服务”能力——反制系统需整合雷达、光电、干扰等多组件,且需提供安装、调试、运维全服务,例如莱斯信息的“天穹体系”可实现“探-侦-扰-控-打-评”自动化,已落地无锡苏南硕放机场等场景,此类企业能快速响应公安、机场等客户的定制化需求,形成差异化优势。

- 核心组件自主化:上游关键组件(如高功率激光器、雷达T/R组件)技术壁垒高,依赖进口易受供应链限制,例如锐科激光自主研发光纤激光器,为“寂静狩猎者”提供核心部件,单次拦截成本仅1美元,远低于进口组件(100+美元),成本优势显著,且能快速迭代适配新型反制需求。

- 军民融合背景:具备军品资质的企业可复用军用技术到民用市场,例如航天南湖的相控阵雷达技术源自军工,适配民用机场时探测精度更高(可识别0.1㎡以下目标),且更易获得政府、公安等客户信任,在招标中胜率超60%,显著高于纯民用企业。

暂无评论内容