光伏拐点已现,储能大势所趋

【原报告在线阅读和下载】:202511【MKList.com】光储行业2026年度投资策略:光伏拐点已现,储能大势所趋 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

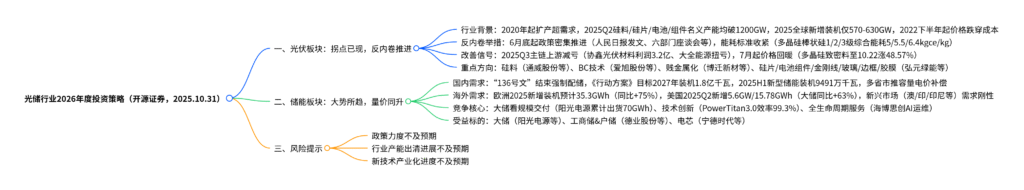

开源证券2025年10月31日发布的光储行业2026年度投资策略指出,光伏拐点已现,行业反内卷成效初显,Q3主链上游环节显著减亏,供需两端(供给侧硅料收储平台落地与产业链限产、需求侧“十五五”装机支撑及出口退税取消等政策执行)发力推动供需修复,BC技术、贱金属化等方向具备阿尔法机会,通威股份、爱旭股份等为受益标的;储能大势所趋,国内外需求共振,新型储能“一芯难求”,电池价格上涨,兼具规模交付、技术创新与全生命周期服务能力的头部企业优势显著,阳光电源、宁德时代等受益;同时需关注政策力度、产能出清、新技术产业化进度不及预期的风险。

2. 思维导图(mindmap脑图)

3. 详细总结

一、报告基础信息

| 项目 | 内容 |

|---|---|

| 发布机构 | 开源证券 |

| 发布日期 | 2025年10月31日 |

| 分析师 | 殷晟路(证书编号:S0790522080001) |

| 核心主题 | 光伏拐点已现,储能大势所趋 |

二、光伏板块:反内卷持续推进,关注底部反转

1. 行业困境:底部长期震荡,反内卷势在必行

- 产能严重过剩:2020年起全球碳中和驱动+成本下降,全产业链扩产,2025Q2硅料、硅片、电池、组件名义产能均突破1200GW;而CPIA预测2025年全球新增装机需求仅570-630GW,供需错配显著。

- 价格跌穿成本:2022下半年起价格下行,2025年6月触底,硅料3.5万元/吨、N型182硅片0.9元/片、N型182电池片0.24元/W、N型182组件低于0.7元/W;2024年起主链环节普遍跌破成本,辅材业绩亦下滑。

- 需求增速减缓:2025年“136号文”引发3-5月抢装(5月装机92.92GW,同比+388.03%),但6-9月装机回落(9月9.66GW,同比-53.76%),因地方机制电价差异大、收益模型难测算,电站开发意愿下降。

2. 反内卷推进:政策+标准发力,拐点已现

- 政策密集落地:自2025年6月29日人民日报点名光伏组件内卷后,中央财经委员会、工信部等多部门多次部署规范竞争,8月19日六部门联合召开光伏产业座谈会,推动落后产能退出、打击低于成本价销售。

- 能耗标准收紧:9月16日国家标准委征求意见稿大幅调整多晶硅能耗,棒状硅1/2/3级综合能耗定为5/5.5/6.4kgce/kg(现行2022版为7.5/8.5/10.5kgce/kg),现有企业需符合3级、新建需符合2级;调整后国内多晶硅有效产能将降至240万吨/年,较2024年底降16.4%。

- 价格与业绩改善:2025年7月起主链中上游价格回暖,至10月22日多晶硅致密料(+48.57%)、182N硅片(+53.41%)、182N电池(+36.96%)涨幅显著;Q3头部企业减亏/扭亏,如协鑫光伏材料业务利润3.2亿元、大全能源归母净利润0.73亿元(扭亏)、通威显著减亏。

3. 重点方向与受益标的

| 环节 | 核心逻辑 | 受益标的 | 2025E归母净利润(亿元) | 2026E PE |

|---|---|---|---|---|

| 硅料 | 产能集中度高,控产挺价共识易形成,Q3业绩改善 | 通威股份、大全能源、协鑫科技、新特能源 | -52.33、-11.58、-10.13、-2.80 | 41.44、46.01、27.66、8.75 |

| BC技术 | 美观+发电性能优,分布式场景溢价高(国内BC组件0.76元/W,高于TOPCon 0.06-0.08元/W) | 爱旭股份、隆基绿能、帝尔激光、拉普拉斯 | 1.64、-31.71、6.56、7.63 | 27.10、50.91、24.29、23.91 |

| 贱金属化 | 银价走高(2025年突破11000元/公斤),银浆占电池非硅成本50%+,铜替代优势显著(资源量是银4500倍、价格不足银1%) | 博迁新材、帝科股份、聚和材料 | 2.43、2.62、4.15 | 33.05、19.76、27.73 |

| 硅片 | 行业供需修复,头部企业受益 | 弘元绿能、双良节能、TCL中环 | 3.52、-3.34、-52.77 | 24.70、22.47、46.25 |

| 电池组件 | 后续价格传导有望顺畅,需求回暖带动业绩 | 晶澳科技、晶科能源、天合光能、钧达股份、横店东磁 | -32.55、-22.18、-32.39、-4.04、19.73 | 29.42、26.51、31.04、14.53、15.63 |

| 其他辅材 | 行业修复带动需求,竞争格局较优 | 金刚线(美畅股份、高测股份)、玻璃(福莱特、信义光能)、边框(永臻股份、鑫铂股份)、胶膜(福斯特、海优新材) | -、-、-、- | -、-、-、- |

三、储能板块:国内外需求强劲,有望量价同升

1. 国内需求:政策驱动,装机目标明确

- 政策框架完善:2025年2月“136号文”取消储能强制配储,转向经济收益导向;9月《新型储能规模化建设专项行动方案(2025-2027年)》提出2027年全国新型储能装机规模目标1.8亿千瓦,鼓励参与电能量与辅助服务市场。

- 装机快速增长:截至2025年上半年,全国新型储能装机规模达9491万千瓦/2.22亿千瓦时,独立储能和共享储能占比超46.3%(2024年底数据),超过新能源配储。

- 地方补贴落地:多省市出台容量电价补偿,如内蒙古0.35元/千瓦时(按放电量)、甘肃330元/千瓦(火储同补)、河北100元/千瓦(按月结算),刺激装机需求。

2. 海外需求:多区域高增,结构分化

- 欧洲:2025年预计新增储能装机35.3GWh(同比+75%),目标2030年总装机500-780GWh(当前约50GWh);大储增速超180%(占比近60%),工商储增速超50%(占比12%),户储增速约5%(占比30%)。

- 美国:2025Q2新增装机5.6GW/15.78GWh,大储(4.9GW/14.95GWh,同比+63%)、户储(608MW/752MWh,同比+132%)为主要驱动力;预计2029年总规模达87.8GW,但FEOC法规、电池采购标准存不确定性。

- 新兴市场:澳大利亚(2025年预计8.7GWh,2030年43.6GWh)、印度(2031-2032年需47.24GW/236.22GWh)、印尼(村级光储计划)等,因电力短缺、“光伏+储能”经济性优于柴油发电,需求成刚性。

3. 竞争核心与受益标的

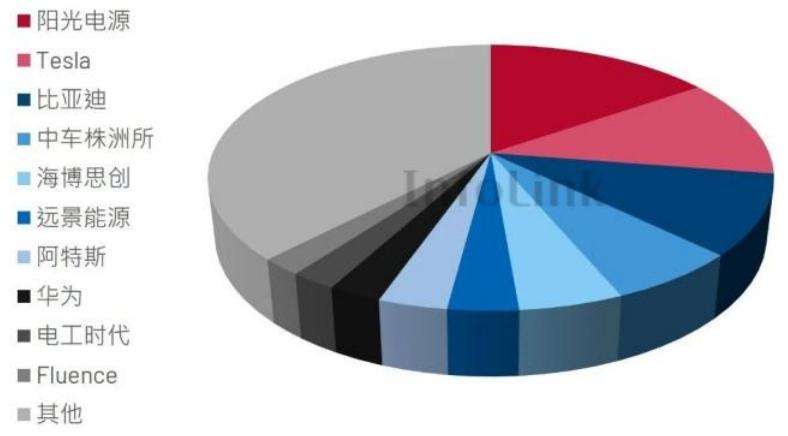

-

大储竞争核心:需兼具规模交付能力(如阳光电源截至2025年6月累计出货70GWh)、技术创新能力(阳光电源PowerTitan3.0智储平台效率99.3%)、全生命周期服务能力(海博思创AI运维平台)。

-

受益标的明细:

环节 受益标的 2025E归母净利润(亿元) 2026E PE 大储 阳光电源、海博思创、阿特斯、上能电气 161.52、8.94、19.82、6.24 20.11、41.66、19.66、20.03 工商储&户储 德业股份、固德威、锦浪科技、艾罗能源 36.13、2.46、11.43、4.22 15.20、30.10、22.45、17.88 电芯 宁德时代、亿纬锂能、中创新航、瑞浦兰钧、国轩高科、鹏辉能源、欣旺达、派能科技、普利特 677.58、46.34、13.50、0.15、18.54、0.41、21.44、1.51、5.15 21.87、23.60、26.35、52.38、34.76、110.17、24.09、32.97、24.24

四、风险提示

- 政策力度不及预期:光伏板块受政策影响大,若后续“十五五”装机支持、出口退税取消等政策执行力度不足,将影响行业业绩与市场情绪。

- 行业产能出清进展不及预期:光伏行业处于深度调整期,若落后产能退出速度慢,将延缓供需格局改善与业绩复苏节奏。

- 新技术产业化进度不及预期:光伏BC技术、贱金属化,储能新型电池技术等若未能如期展现竞争优势,产业化延迟将影响相关企业业绩兑现。

4. 关键问题

问题1:光伏行业“反内卷”已取得哪些实质性成效?后续供需两端的核心推进方向是什么?

答案:已取得的实质性成效包括:1. 业绩改善:2025Q3主链上游环节显著减亏,协鑫光伏材料业务实现利润约3.2亿元,大全能源实现扭亏(归母净利润0.73亿元),通威同比环比显著减亏;2. 价格回暖:2025年7月至10月22日,多晶硅致密料、182N硅片、182N电池价格累计涨幅分别达48.57%、53.41%、36.96%;3. 政策与标准落地:六部门联合召开光伏产业座谈会部署规范竞争,多晶硅能耗标准大幅收紧(棒状硅3级综合能耗降至6.4kgce/kg),推动落后产能退出。

后续供需两端核心方向:供给侧重点推进硅料收储平台落地与产业链限产措施,改善硅料等过剩环节供需;需求侧依托“十五五”光伏装机需求支撑,同时落实出口退税取消及严禁低于成本价销售的要求,提振下游装机意愿。

问题2:储能行业国内外需求共振的具体表现是什么?大储企业需具备哪些核心能力才能在竞争中脱颖而出?

答案:国内外需求共振的具体表现:1. 国内:2025H1新型储能装机达9491万千瓦,《行动方案》目标2027年装机1.8亿千瓦,内蒙古、甘肃等多省市出台容量电价补偿(如内蒙古0.35元/千瓦时按放电量补偿);2. 海外:欧洲2025年预计新增装机35.3GWh(同比+75%),美国2025Q2新增5.6GW/15.78GWh(大储同比+63%),澳大利亚2030年预计装机43.6GWh(2025年8.7GWh),新兴市场因电力短缺需求刚性;3. 供需格局:新型储能“一芯难求”,头部电池企业满产,电池价格延续上涨,供应链具备价格传导能力。

大储企业核心能力:1. 规模交付能力,如阳光电源截至2025年6月储能系统累计出货量达70GWh;2. 技术创新能力,如阳光电源PowerTitan3.0智储平台应用全液冷碳化硅PCS,最大效率提至99.3%;3. 全生命周期服务能力,如海博思创构建AI算法运维平台,实现储能系统全周期智能化管理。

问题3:光伏板块中,BC技术和贱金属化两大方向的核心竞争优势及受益标的业绩预期如何?

答案:1. BC技术:

核心竞争优势:美观性与发电性能双重优异,契合分布式场景需求,溢价显著——国内BC组件均价0.76元/W(高于TOPCon 0.06-0.08元/W),欧洲户用/工商业BC组件均价0.168/0.115美元/W(远高于TOPCon 0.086美元/W);2025Q2爱旭股份凭借BC组件实现归母净利润6300万元(单季度扭亏),后续海外确收与产业链回暖将进一步打开盈利空间。

受益标的业绩预期:爱旭股份(2025E归母净利润1.64亿元,2026E PE 27.10)、隆基绿能(2025E归母净利润-31.71亿元,2026E PE 50.91)、帝尔激光(2025E归母净利润6.56亿元,2026E PE 24.29)、拉普拉斯(2025E归母净利润7.63亿元,2026E PE 23.91)。

- 贱金属化:

核心竞争优势:银浆占电池非硅成本50%+,2025年银价突破11000元/公斤加剧成本压力,铜替代优势显著——资源量(全球铜矿26.3亿吨,是银4500倍)、成本(2025.10.30铜价88元/公斤,不足银1%)、导电性(铜电阻率1.68μΩ·cm,接近银1.59μΩ·cm);头部企业积极推进银包铜、铜电镀等技术降本。

受益标的业绩预期:博迁新材(2025E归母净利润2.43亿元,2026E PE 33.05)、帝科股份(2025E归母净利润2.62亿元,2026E PE 19.76)、聚和材料(2025E归母净利润4.15亿元,2026E PE 27.73)。

暂无评论内容