储能加注供需天平回归,量利双升价值重估在即

【原报告在线阅读和下载】:202511【MKList.com】锂电材料供需格局专题:储能加注供需天平回归,量利双升价值重估在即 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

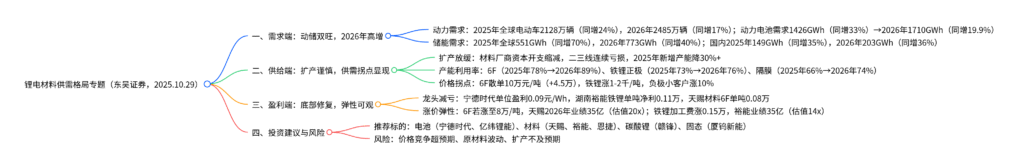

东吴证券2025年10月29日发布的锂电材料供需格局专题报告指出,当前锂电行业动储需求双旺,2025年全球动力+储能电池需求预计1977GWh(同增42%),2026年预计2482GWh(同增25.6%),其中储能需求超预期(2025年全球551GWh,同增70%;2026年773GWh,同增40%);供给端材料厂商扩产谨慎,2025Q4起六氟磷酸锂(6F)、磷酸铁锂正极等环节供需紧平衡,6F散单价格已涨至10万元/吨(较底部+4.5万元/吨),铁锂正极龙头开始议价(涨1-2千元/吨),隔膜、负极价格亦存修复空间;盈利端材料环节底部企稳,龙头逐步减亏,预计2026年量利双升,建议重点关注电池(宁德时代等)、材料(天赐材料、湖南裕能等)、碳酸锂(赣锋锂业等)及固态电池相关标的,同时警惕价格竞争、原材料波动等风险。

2. 思维导图(mindmap脑图)

3. 详细总结

一、报告基础信息

| 项目 | 内容 |

|---|---|

| 发布机构 | 东吴证券 |

| 发布日期 | 2025年10月29日 |

| 分析师 | 曾朵红(S0600516080001) |

| 核心主题 | 储能加注供需天平回归,量利双升价值重估在即 |

二、需求端:动力+储能双驱动,2026年增速明确

1. 动力电池需求:全球电动化持续渗透

- 销量预测:2025年全球电动车销量2128万辆(同增24%),2026年2485万辆(同增17%),其中欧洲增速领先(2025年33%→2026年30%),国内保持稳健(2025年28%→2026年16%)。

- 装机需求:2025年全球动力电池实际需求1426GWh(同增33%),2026年1710GWh(同增19.9%),平均单车带电量从2023年53.4kWh提升至2026年55.8kWh。

2. 储能电池需求:全球高增,国内+欧洲+新兴市场成主力

-

全球规模:2025年全球储能电池出货551GWh(同增70%),2026年773GWh(同增40%),核心驱动因素包括:

- 国内:强制配储取消后独立储能爆发,2025年EPC招标超200GWh(同增40%),2025年装机149GWh(同增35%),2026年203GWh(同增36%),新疆、内蒙贡献40-50%装机。

- 海外:欧洲2025年出货86GWh(同增86%),美国因OBBB法案抢装2025年出货128GWh(同增62%),新兴市场(东南亚、非洲)2025年出货128GWh(同增110%)。

-

长期空间:2030年全球光伏累计装机2500GW,按20%功率配比、3h储时,对应储能需求1500GWh,当前仅95GW,空间显著。

三、供给端:扩产收缩,核心环节供需紧平衡

1. 扩产节奏:材料厂商谨慎,资本开支下滑

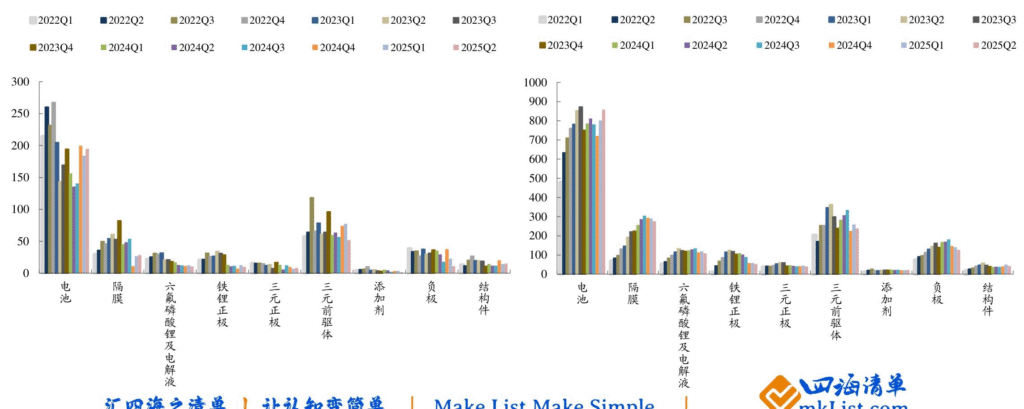

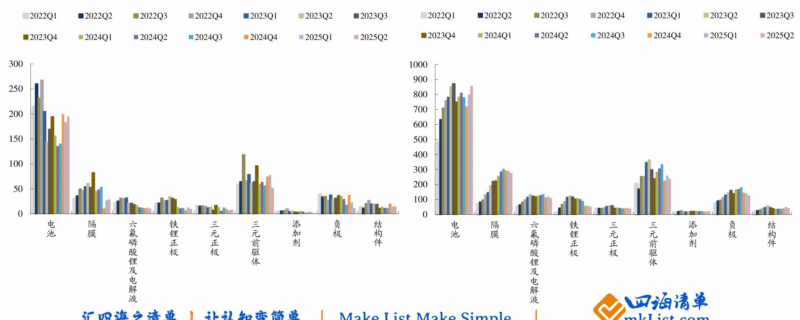

- 资本开支收缩:2025Q2三元前驱体、负极资本开支环比下滑超20%,铁锂正极环比降5%,仅电池(宁德时代拉动)、结构件短期增投,二三线厂商因连续2年以上亏损,2025年新增产能规模降30%+。

- 产能集中度提升:6F前五家市占率80%,铁锂正极湖南裕能市占率30%,负极贝特瑞+杉杉+中科+尚太市占率65%,小厂因成本高陆续退出。

2. 核心环节供需测算(2025-2026年)

| 环节 | 2025年有效供给 | 2025年需求 | 2025年产能利用率 | 2026年有效供给 | 2026年需求 | 2026年产能利用率 | 价格变动(2025Q4) |

|---|---|---|---|---|---|---|---|

| 6F(万吨) | 37.1 | 28.8 | 78% | 39.7 | 35.4 | 89% | 散单10万元/吨(+4.5万) |

| 铁锂正极(万吨) | 532.9 | 390.8 | 73% | 679.9 | 516.8 | 76% | 龙头议价涨1-2千/吨 |

| 隔膜(亿平) | 579.8 | 381.4 | 66% | 636.4 | 469.1 | 74% | 干法涨10-20%,湿法低价订单待修复 |

| 负极(万吨) | 444 | 305 | 69% | 507 | 378 | 75% | 小客户涨10%,大客户2026年待涨 |

| 三元正极(万吨) | 196 | 116 | 59% | 209 | 123 | 59% | 加工费见底(中镍1.4万/吨) |

四、盈利端:底部企稳,涨价弹性显著

1. 各环节盈利现状(2025Q2)

| 环节 | 代表企业 | 单位盈利 | 盈利变化 |

|---|---|---|---|

| 电池 | 宁德时代 | 0.09元/Wh | 环比持平,一线盈利稳定 |

| 6F | 天赐材料 | 0.08万元/吨 | 底部企稳,散单涨价后弹性释放 |

| 铁锂正极 | 湖南裕能 | 0.11万元/吨 | 环比+0.07万,高端产品(2.6压实)溢价 |

| 负极 | 尚太科技 | 0.34万元/吨 | 环比持平,小客户涨价落地 |

| 隔膜 | 恩捷股份 | 0.04元/平 | 环比+0.03元,低价订单修复 |

2. 涨价弹性测算(2026年)

若核心环节价格按预期上涨,头部企业盈利弹性如下:

| 企业 | 涨价假设 | 2026年单位盈利 | 2026年业绩(亿元) | 2026年估值(x) |

|---|---|---|---|---|

| 天赐材料 | 6F长协涨至8万元/吨 | 0.32万元/吨 | 35 | 20 |

| 湖南裕能 | 铁锂加工费涨0.15万元/吨 | 0.24万元/吨 | 35 | 14 |

| 恩捷股份 | 湿法隔膜涨10% | 0.16元/平 | 20 | 20 |

| 尚太科技 | 负极大客户涨15% | 0.44万元/吨 | 19 | 12 |

五、投资建议与风险提示

1. 投资建议:聚焦量利双升主线

-

电池板块:推荐宁德时代(2026年PE 22x)、亿纬锂能(PE 23x)、欣旺达,关注鹏辉能源、派能科技(储能弹性)。

-

材料板块:

- 6F:天赐材料(弹性最大)、多氟多、天际股份;

- 铁锂正极:湖南裕能(龙头)、富临精工(高端产品)、德方纳米;

- 隔膜:恩捷股份、星源材质;

- 负极:尚太科技、璞泰来、贝特瑞;

- 三元正极:当升科技(欧洲需求)、容百科技。

-

碳酸锂:赣锋锂业、天齐锂业、中矿资源(价格反弹)。

-

固态电池:厦钨新能、当升科技、上海洗霸、纳科诺尔(Q4催化剂)。

2. 风险提示

- 价格竞争超预期:动力电池厂商若加大降价力度,可能传导至材料环节,压缩盈利空间。

- 原材料价格不稳定:碳酸锂、磷矿、钴等价格波动,影响正极、电解液成本。

- 扩产进度不及预期:材料龙头若新增产能爬坡缓慢,可能导致供需缺口扩大,推高原材料价格。

- 需求落地不及预期:全球电动车、储能装机若低于预测,将直接影响锂电材料需求。

4. 关键问题

问题1:2025-2026年全球储能电池需求高增的核心驱动因素是什么?各区域需求结构有何差异?

答案:2025-2026年全球储能电池需求高增(2025年551GWh,同增70%;2026年773GWh,同增40%)的核心驱动因素包括政策支持、电力缺口、经济性提升三大方面,各区域差异显著:

-

核心驱动因素:

- 政策端:国内“容量电价补偿”(如河北100元/千瓦、甘肃330元/千瓦)、欧洲“可再生能源占比45%目标”、美国OBBB法案抢装(2025年为政策窗口期)。

- 需求端:国内光伏装机超1100GW但储能仅95GW,补能需求迫切;欧洲、新兴市场电力短缺常态化,“光伏+储能”经济性优于柴油发电(度电成本低30%)。

- 技术端:储能电池成本较2020年降40%,度电成本进入0.3元/Wh以下,具备商业化可行性。

-

区域需求差异:

- 国内:2025年装机149GWh(同增35%),2026年203GWh(同增36%),新疆、内蒙为核心区域(贡献40-50%),独立储能占比超46%。

- 欧洲:2025年出货86GWh(同增86%),2026年134GWh(同增55%),大储(占比60%)、工商储(增速50%)为主要增量,德国、意大利政策补贴力度大。

- 美国:2025年抢装出货128GWh(同增62%),2026年增速放缓至5%,因OBBB法案2026年生效后补贴退坡,企业提前锁定订单。

- 新兴市场(东南亚、非洲):2025年出货128GWh(同增110%),2026年220GWh(同增71%),电力短缺驱动“刚性需求”,印度、印尼村级光储项目为主要增量。

问题2:当前锂电材料各环节中,哪些环节已出现明确的价格拐点?其涨价逻辑和盈利弹性如何?

答案:当前已出现明确价格拐点的环节为6F(六氟磷酸锂)、磷酸铁锂正极,隔膜、负极存潜在修复空间,具体涨价逻辑及弹性如下:

-

6F(价格拐点最明确):

- 涨价逻辑:供给端头部扩产停滞(天赐、多氟多2025-2026年无新增,仅天际+石磊扩产3.6万吨),2026年产能利用率89%(紧平衡);需求端储能电解液需求同增70%,拉动6F需求2026年达35.4万吨(同增23%)。

- 价格与弹性:2025Q4散单价格从5.5万元/吨涨至10万元/吨(+4.5万),2026年长协有望涨至8万元/吨;若按8万元/吨测算,天赐材料2026年单位盈利从0.08万/吨升至0.32万/吨,业绩达35亿元(估值20x,当前57x,空间185%),多氟多业绩达13亿元(估值21x,当前130x,空间519%)。

-

磷酸铁锂正极:

- 涨价逻辑:供给端扩产放缓(2025年新增产能降33%),2026年产能利用率76%,头部湖南裕能、富临精工满产;需求端储能电池占比提升(2026年占铁锂需求40%),高端产品(2.6g/cm³压实)供不应求。

- 价格与弹性:2025Q4龙头开始议价,涨价1-2千元/吨,若加工费涨0.15万元/吨,湖南裕能2026年单位盈利从0.13万/吨升至0.24万/吨,业绩达35亿元(估值14x,当前26x,空间86%),富临精工业绩达13亿元(估值26x,当前34x,空间31%)。

-

潜在修复环节(隔膜、负极):

- 隔膜:干法2025年两次涨价(累计+30%),湿法低价订单低于成本线,2026年若涨10%,恩捷股份业绩达20亿元(估值20x,当前38x,空间90%)。

- 负极:小客户涨价10%已落地,大客户2026年有望谈价,尚太科技若涨价15%,业绩达19亿元(估值12x,当前20x,空间67%)。

问题3:从供需和盈利角度,2026年锂电材料板块的投资主线是什么?哪些企业具备核心竞争优势?

答案:2026年锂电材料板块的投资主线为“供需紧平衡+盈利弹性大+竞争格局优”,核心聚焦6F、铁锂正极、负极、隔膜四大环节,具备“成本优势+客户绑定+技术壁垒”的企业将脱颖而出:

-

投资主线逻辑:

- 供需紧平衡:6F(89%产能利用率)、铁锂正极(76%)、隔膜(74%)2026年供需缺口显著,价格具备上涨基础;

- 盈利弹性:当前环节盈利处于历史底部(铁锂、6F、铜箔接近全行业亏损),涨价后业绩弹性大(头部企业盈利有望翻倍);

- 格局优化:小厂因成本高、资金链断裂出清,头部市占率提升(6F前五80%、铁锂前三58%),具备定价权。

-

核心企业及优势:

- 6F:天赐材料:产能11万吨(全球第一),客户绑定宁德时代(占比40%),自供锂盐降本15%,2026年业绩弹性最大。

- 铁锂正极:湖南裕能:市占率30%(全球第一),绑定宁德、比亚迪(占比70%),磷酸铁自供率60%,成本低于同行0.1万元/吨。

- 负极:尚太科技:石墨化自供率100%(成本低0.3万元/吨),客户覆盖宁德、亿纬(占比60%),2026年海外产能落地(单位盈利高0.2万元/吨)。

- 隔膜:恩捷股份:湿法产能125亿平(全球第一),良率92%(行业85%),海外产能(匈牙利)2026年投产,对标LG、松下(溢价20%)。

- 三元正极:当升科技:高镍产品占比60%,欧洲客户占比50%(大众、宝马),受益于欧洲电动车30%增速,钴库存收益增厚盈利。

暂无评论内容