“十五五”启幕,陆海空天全域加速

【原报告在线阅读和下载】:20251129【MKList.com】国防军工2026年策略报告:“十五五”启幕,陆海空天全域加速 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

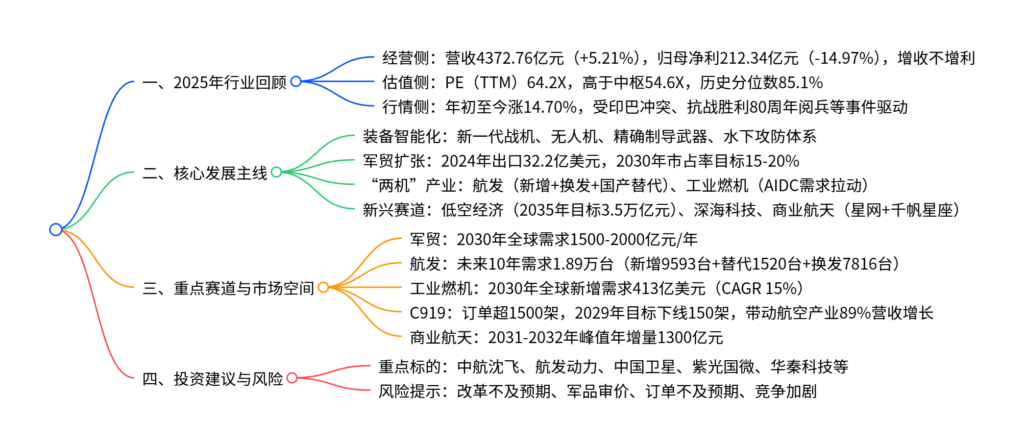

2025年军工板块呈现增收不增利态势,估值(TTM 64.2X)高于历史中枢,2026年“十五五”启幕叠加2027年建军百年节点,行业将围绕装备智能化、军贸扩张、“两机”产业、新兴赛道四大主线加速发展;装备智能化聚焦新一代战机、无人机等新质战斗力,军贸目标2030年全球市占率15-20%(年需求1500-2000亿元),“两机”(航发+工业燃机)受益于军机迭代与AIDC算力需求,低空经济、深海科技、商业航天等新兴赛道迎来战略窗口期,建议关注中航沈飞、航发动力、中国卫星等重点标的,同时需警惕改革不及预期、军品审价等风险。

2. 思维导图

3. 详细总结

一、2025年行业整体回顾

-

经营表现:增收不增利

- 前三季度营收4372.76亿元,同比+5.21%;归母净利润212.34亿元,同比-14.97%

- 毛利率18.90%,同比-10.58pct(受降价传导影响);期间费用率7.08%,同比-0.07pct(降本增效见效)

-

估值与行情

- 估值:SW军工板块PE(TTM)64.2X,高于2020年以来中枢54.6X,历史分位数85.1%

- 行情:年初至今涨14.70%,相较沪深300跌1.91pct,受5月印巴冲突、6月抗战胜利80周年阅兵、10月二十届四中全会等事件驱动

二、“十五五”核心规划与发展逻辑

-

规划升级:国防实力地位凸显

- 首次提出“航天强国”,将国防实力与经济、科技实力并列纳入2035年远景目标

- 装备建设从“规模扩张”转向“质量效能”,聚焦智能化、体系化作战能力

-

四大投资维度

- 军贸“名片效应”:印巴冲突中中制装备表现优异,长尾效应被低估

- 装备智能化:AI与军事深度融合,新质战斗力加速形成

- 供应链安全:战略溢价将被重估

- 备货周期启动:2026年上游采购需求先行释放

三、四大核心主线详解

(一)装备智能化:新质战斗力核心载体

-

新一代战机:迭代加速

- 国际格局:美国六代机F-47(NGAD项目)预计2030年代服役,我国六代机强化全向隐身、升级动力系统

- 产业链受益:整机(中航沈飞、中航成飞)、分系统(航发动力、华秦科技)、上游元器件(复旦微电、紫光国微)

-

无人机:军贸+民用双驱动

- 军用:蜂群作战+有人/无人协同,2025年国内军用无人机市场规模100-150亿元(CAGR 15-30%)

- 反无人机:2030年全球市场规模超106亿美元(CAGR 28.1%)

- 重点标的:航天彩虹、中无人机、晶品特装

-

精确制导武器:导弹+远火协同

- 导弹:制导系统成本占比40%以上,实战化训练+备战拉动需求,关注洪都航空、菲利华

- 远火:低成本高精度,无法完全替代导弹,关注北方导航、长盈通

-

水下攻防体系:无人装备成主力

- 核心装备:无人潜航器(UUV),用于侦察、反潜、布雷等任务

- 关键技术:水下通信、导航、探测,关注中科海讯、海兰信、中国海防

(二)军贸扩张:全球需求加速释放

-

现状与目标

- 2024年中国军贸出口32.2亿美元(约220亿元),全球占比2.9%

- 目标:2030年全球市占率15-20%,年需求1500-2000亿元

-

核心驱动:印巴冲突擦亮“中国装备名片”

- 巴基斯坦列装歼-10C、红旗-9等中制装备,实战表现凸显体系化优势

- 中东、一带一路国家需求提升,沙特与巴基斯坦结盟带来示范效应

-

受益标的:中航沈飞、航天彩虹、国睿科技、中航成飞

(三)“两机”产业:国产迭代+需求拉动

-

航空发动机:三重需求驱动

- 新增需求:未来10年新增军机需9593台发动机

- 国产替代:未来10年需替代1520台发动机(2035年国产化率目标90%+)

- 存量换发:未来10年换发需求7816台

- 市场空间:无人机发动机20-30亿元/年,C919国产发动机年需求117亿元

- 重点标的:航发动力、钢研高纳、航宇科技、华秦科技

-

工业燃机:AIDC需求爆发

- 需求侧:2030年全球数据中心电力消耗945TWh,天然气发电占比20%,带动燃机需求

- 市场空间:2030年全球新增燃机需求413亿美元(CAGR 15%)

- 国产机会:国内企业切入核心产业链,受益于全球供应链缺口

(四)新兴赛道:战略窗口期开启

| 赛道 | 核心亮点 | 市场空间 | 重点标的 |

|---|---|---|---|

| 低空经济 | 纳入国家规划,eVTOL试点推进 | 2035年目标3.5万亿元 | 中直股份、纵横股份、四川九洲 |

| 深海科技 | 国家战略性新兴产业,海洋经济超10万亿元 | “十五五”加速产业化 | 中科海讯、海兰信、宝钛股份 |

| 商业航天 | 星网+千帆星座组网加速,ITU规则倒逼进度 | 2031-2032年峰值年增量1300亿元 | 中国卫星、航天电子、银河航天 |

| C919 | 订单超1500架,国产化率60% | 2029年下线150架,带动航空产业89%增长 | 中航西飞、航发动力、中航机载 |

四、投资建议与风险提示

-

投资策略:聚焦四条主线

- 军贸领域:中航沈飞、航天南湖、国睿科技、航天彩虹、中航成飞

- 商业航天+低空+深海科技:中国卫星、航天电子、四川九洲、中科海讯

- 弹产业链:菲利华、理工导航、长盈通、航天电器

- 两机产业链:航发动力、华秦科技、航宇科技、钢研高纳

- 智能化&信息化:复旦微电、紫光国微、晶品特装、智明达

-

风险提示

- 改革/重组进度不及预期

- 军品审价导致利润承压

- 下游订单不及预期

- 行业竞争加剧

4. 关键问题与答案

问题1:“十五五”期间军工行业的核心发展主线是什么?各主线的核心逻辑与市场空间如何?

答案:核心主线为装备智能化、军贸扩张、“两机”产业、新兴赛道,具体如下:

- 装备智能化:逻辑是AI与军事深度融合,聚焦新一代战机、无人机等新质战斗力,支撑体系化作战;无直接市场规模数据,但新一代战机、无人机等细分领域均为百亿级市场,水下攻防、精确制导武器需求持续增长。

- 军贸扩张:逻辑是印巴冲突带来“名片效应”,全球市占率从2.9%向15-20%突破;2030年全球年需求1500-2000亿元。

- “两机”产业:航发逻辑为新增+换发+国产替代,未来10年需求1.89万台;工业燃机逻辑为AIDC算力需求拉动,2030年全球新增需求413亿美元(CAGR 15%)。

- 新兴赛道:低空经济2035年目标3.5万亿元,商业航天2031-2032年峰值年增量1300亿元,C919带动航空产业89%营收增长。

问题2:军贸业务为何成为军工行业的重要增长点?国内企业的竞争优势与突破路径是什么?

答案:军贸成为增长点的核心原因:①国际地缘冲突加剧,全球军备需求增长;②中制装备在印巴冲突中实战表现优异,“物美价廉+体系适配”的品牌形象凸显;③俄罗斯军工产业链重构,我国填补部分需求空白;④当前全球市占率仅2.9%,提升空间广阔(目标15-20%)。

国内企业竞争优势:①自主化率高,供应链完整;②装备体系化程度高,覆盖陆海空天全领域;③性价比优势显著,适合欠发达国家与新兴市场。

突破路径:①依托巴基斯坦等核心客户的示范效应,拓展中东、一带一路国家;②通过技术合作、产能代工切入海外Tier1供应链;③主机厂提升军贸营收占比(当前平均不足4%,目标10-15%),增厚利润。

问题3:商业航天作为新兴赛道,当前发展进度与未来潜力如何?产业链核心受益环节有哪些?

答案:发展进度:①国家星网(GW星座)累计发射116颗卫星(98颗组网星),2025年进入高强度发射阶段,需在2029-2035年完成6500颗卫星部署(ITU规则要求);②民营千帆星座累计发射108颗组网星,引入民营火箭供应商,加速组网。

未来潜力:①市场空间:星网+千帆星座合计需部署约2.8万颗卫星,2031-2032年进入峰值期,年增量约1300亿元;②技术驱动:低轨卫星通信、导航、遥感一体化,支撑6G、空地协同等场景。

核心受益环节:①卫星制造:中国卫星(国家队主导)、银河航天(商业补充);②火箭发射:航天五院(主力)、蓝箭航天等民营厂商;③核心零部件:卫星载荷(复旦微电)、结构件(铂力特、航天环宇)、电子元器件(振华科技);④运营服务:中国卫通、星网集团。

暂无评论内容