从周期波动到红利稳健:电解铝的稀缺性转型与价值重估

【原报告在线阅读和下载】:20251204【MKList.com】消费级AR眼镜系列报告(一):破局与展望——全球AR市场增长逻辑与投资机遇 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

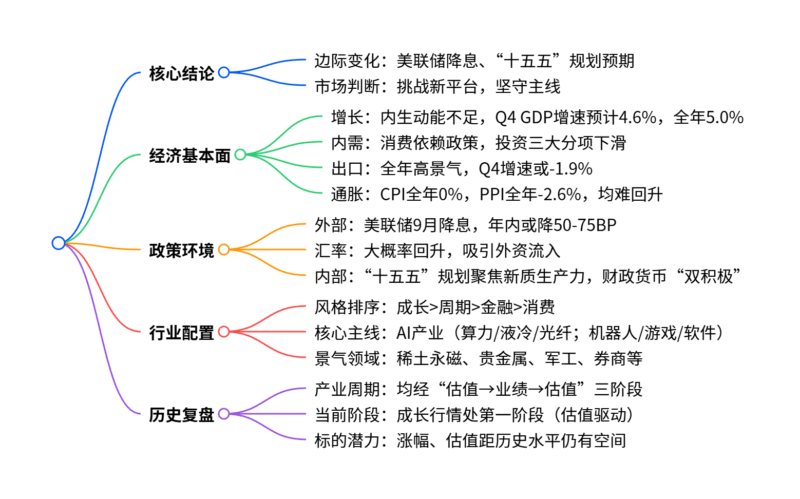

2026年铝产业链将实现从周期波动到红利稳健的转型,核心逻辑在于供给端增长失速(国内2026年新增有效产能仅59万吨,产量增速1.14%;全球实际新增产量86-125万吨,增速1.2%-1.7%)与需求端结构性升级(交运+电力用铝占比升至51%,替代建筑用铝下滑),叠加成本端改善(氧化铝价格2500-3000元/吨)推动冶炼端利润扩张(2025年吨盈利4500-5000元);铜铝比价3.8带来“铝代铜”需求增量,行业从周期股向红利资产转变,铝价中枢预计上行至21500-22000元/吨,高业务纯度与高股息标的成投资核心。

2. 思维导图(mindmap)

3. 详细总结

一、行业核心背景:周期向红利资产转型

1.1 2025年行业复盘:成本驱动利润扩张

- 成本端改善:铝土矿紧缺期结束,进口价从110美元/吨降至70美元/吨,2026年预计65-70美元/吨震荡;氧化铝产能结构性置换完成,2026年价格2500-3000元/吨,行业吨盈利突破4500-5000元。

- 利润转移:上游氧化铝利润向冶炼端转移,合规产能受益于供给侧改革,行业盈利进入长期扩张期。

1.2 行业转型关键特征

- 竞争模式:从“增量扩张”转向“存量优化”,资本开支率持续下行,企业聚焦现金流改善与分红。

- 财务结构:资产负债率、有息负债率逐年下降,行业股息率提升,中国宏桥2024年股息率达13.69%。

二、供给端:全球增长失速,稀缺性凸显

2.1 国内供给:产能逼近天花板

| 指标 | 2025年现状 | 2026年预测 | 关键说明 |

|---|---|---|---|

| 建成产能 | 4776.9万吨 | – | 逼近4500万吨产能上限 |

| 开工产能 | 4413.5万吨 | 4457.8万吨 | 产量增速1.19% |

| 新增有效产能 | – | 59万吨 | 电投能源35万吨+天山铝业24万吨 |

| 后续产能规划 | – | 无新增筹备 | 供给增长基本见顶 |

2.2 全球供给:增量有限,减产风险存在

- 理论新增:2025Q4-2026Q4全球拟新增246.1万吨,主要集中于印尼(信发、华峰等)、阿联酋等。

- 实际增量:扣除电力合同困境、设备故障导致的减产20-70万吨,2026年实际新增86-125万吨,增速仅1.2%-1.7%。

- 风险因素:海外铝厂频繁面临电力合同危机(如South32 Mozal铝厂2026年停产保养),进一步约束供给。

三、需求端:结构性升级,新动能支撑增长

3.1 需求结构根本性变化

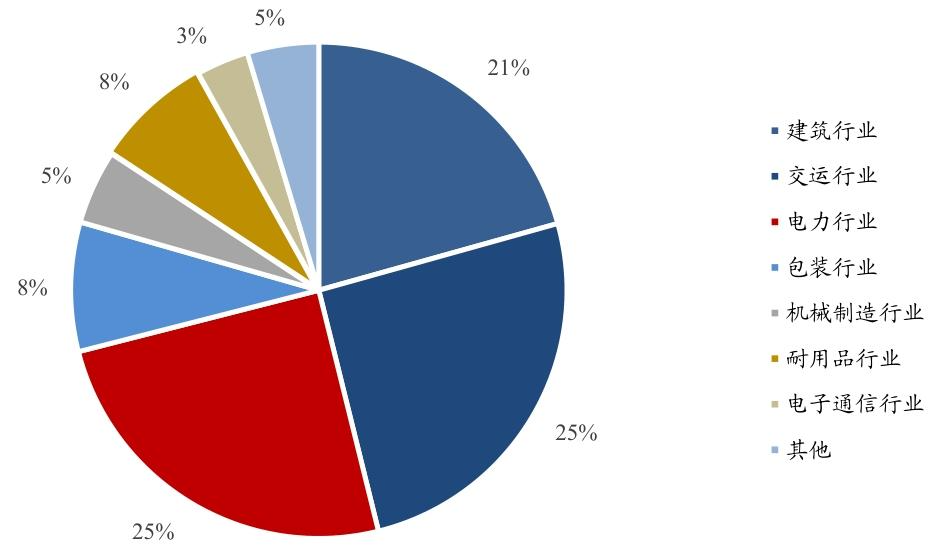

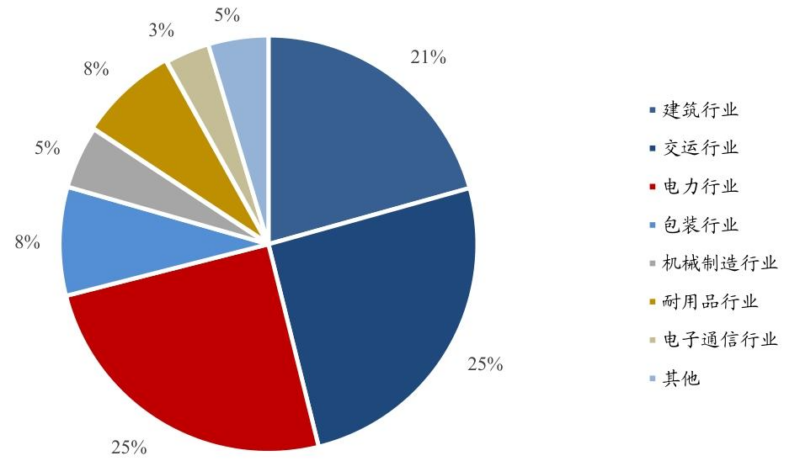

| 下游领域 | 2021年占比 | 2025年占比 | 2026年预测 | 核心驱动 |

|---|---|---|---|---|

| 建筑行业 | 29% | 21% | 20% | 地产下行,用铝量同比-5%至908.8万吨 |

| 交运行业 | 23% | 25% | 25% | 新能源车用铝437.3万吨,轻量化趋势 |

| 电力行业 | 15% | 25% | 26% | 光伏用铝684.9万吨+传统电网用铝501.96万吨 |

| 其他 | 33% | 29% | 29% | 包装、机械等稳定需求 |

3.2 核心需求测算

- 新能源车:2026年产量1914万辆,用铝需求437.3万吨,同比+10%。

- 光伏:2026年新增装机260GW,用铝需求684.9万吨(边框+支架)。

- 供需平衡:2026年国内原铝总供给4637.8万吨,总需求4650.9万吨,紧平衡缺口13.1万吨。

四、关键催化:铜铝比价与库存驱动

4.1 铜铝比价优势

- 当前比价:2025年11月铜铝比价3.8,处于历史震荡区间(2.5-4.5)。

- 需求增量:铝价受铜价牵引,“铝代铜”需求持续释放,叠加铝自身电力成本刚性形成利润壁垒。

4.2 极化世界下的库存增量

- 区域错配:逆全球化背景下,各国寻求产业链独立,海外铝锭库存有望稳步走高,形成“新需求”。

- 关税影响:美国对铝征收50%关税,中西部现货升水1962美元/吨,加剧全球产业链重塑。

五、投资策略与标的

5.1 投资主线

- 高业务纯度:聚焦电解铝业务占比高的企业,充分受益铝价上涨与利润扩张,推荐云铝股份。

- 高股息资产:行业分红比例提升,关注南山铝业(2024股息率4.35%)、中国宏桥(2024股息率13.69%)。

- 分红潜力:中孚实业、中国铝业(2024股息率2.95%)、天山铝业(2024股息率5.08%)。

5.2 核心标的估值(截至2025年12月4日)

| 证券简称 | 市值(亿元) | 2024PE | 2025PE | 权益产能(万吨) | 股息率(2024) |

|---|---|---|---|---|---|

| 中国铝业 | 1837 | 14.8 | 12.5 | 421 | 2.95% |

| 云铝股份 | 927 | 21.1 | 14.3 | 253 | 3.03% |

| 天山铝业 | 622 | 13.8 | 13.0 | 120 | 5.08% |

| 南山铝业 | 570 | 11.8 | 11.3 | 48 | 4.35% |

| 中国宏桥 | 3275 | 14.6 | 13.8 | 617 | 13.69% |

4. 关键问题

问题1:2026年铝产业链供给端增长失速的核心原因是什么?对行业格局有何影响?

答案:

- 核心原因:①国内层面,电解铝产能逼近4500万吨政策天花板,2026年仅新增59万吨有效产能,后续无新增筹备,产量增速降至1.14%;②全球层面,海外新增产能集中于印尼等地区,但电力合同困境(如South32 Mozal铝厂停产)、设备故障导致减产20-70万吨,实际新增仅86-125万吨,增速1.2%-1.7%;③成本端,氧化铝产能结构性过剩,价格低位震荡,进一步约束低效产能扩张。

- 行业影响:供给刚性增强,供需格局趋于紧平衡,冶炼端利润持续扩张,行业从“价格博弈”转向“利润稳健释放”,推动电解铝企业从周期股向红利资产转型。

问题2:2026年铝需求的结构性变化体现在哪里?新需求对行业增长的支撑力度如何?

答案:

- 结构性变化:①传统需求萎缩,建筑用铝占比从2021年29%降至2026年20%,地产下行影响弱化;②新需求崛起,交运(25%)+电力(26%)用铝占比升至51%,成为核心增长引擎。

- 支撑力度:①新能源车用铝437.3万吨(同比+10%),轻量化趋势推动单车用铝量提升;②光伏用铝684.9万吨,传统电网用铝501.96万吨,绿色能源需求平稳增长;③2026年国内原铝需求4650.9万吨,新需求完全弥补建筑用铝下滑,支撑行业紧平衡格局,为铝价中枢上行提供基础。

问题3:2026年铝产业链的投资逻辑为何从“周期弹性”转向“红利策略”?核心标的应如何选择?

答案:

- 逻辑转变原因:①供给端增长失速,产能天花板下企业无法通过规模扩张竞争,资本开支率持续下行;②行业盈利稳健,成本改善+供需紧平衡推动冶炼端利润维持高位,企业现金流充足,资产负债表优化,分红能力提升;③市场风险偏好下降,高股息资产具备估值安全垫,契合保险资管等长期资金需求。

- 标的选择:①高业务纯度标的,如云铝股份,电解铝业务占比高,充分受益铝价上涨与利润扩张;②高股息资产,如南山铝业、中国宏桥(2024年股息率13.69%),分红比例稳定且持续提升;③分红潜力标的,如中孚实业、中国铝业,财务结构改善后分红空间大。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容