SOFC行业深度报告-北美数据中心电力短缺,SOFC迎来快速增长

【原报告在线阅读和下载】:20251219【MKList.com】电力设备行业深度:SOFC行业深度报告-北美数据中心电力短缺,SOFC迎来快速增长 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

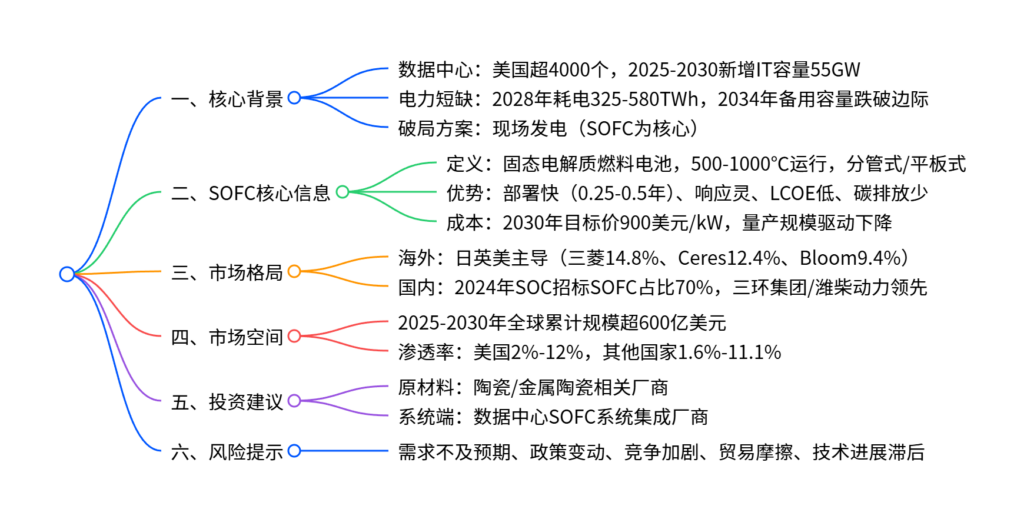

1. 一段话总结

北美数据中心电力短缺成为核心驱动,美国现有超4000个数据中心,2025-2030年预计新增IT容量55GW,2028年耗电量将达325-580TWh(占全美用电量6.7%-12%),但大型并网设施发电量2015-2024年仅增6%,2034年多数区域将跌破备用容量边际;固体氧化物燃料电池(SOFC) 凭借模块化快速部署(0.25-0.5年建设周期)、负载响应快、LCOE低(89美元/MWh)、碳排放低(330g CO₂/kWh) 等优势,成为数据中心现场发电的最优解,其应用场景中数据中心占比超40%;全球市场由日英美企业主导(三菱动力市占14.8%、Ceres电力12.4%),国内厂商加速布局,2024年国内SOC招标中SOFC占比近70%,预计2025-2030年全球SOFC市场规模累计超600亿美元,原材料(陶瓷/金属陶瓷)及系统厂商将持续受益。

2. 思维导图(mindmap)

3. 详细总结

一、核心驱动:北美数据中心电力供需失衡

-

数据中心规模与需求

- 存量:美国拥有超4000个数据中心,居全球首位,亚马逊AWS(197座)、Tract(电力容量15.47GW)为主要运营商。

- 增量:2025-2030年美国预计新增数据中心IT容量55GW,主要运营商在建数据中心超300座。

- 电力消耗:2023年美国数据中心耗电量176TWh,2028年将达325-580TWh,占全美用电量6.7%-12%,成为电力负荷增长核心因素。

-

供电缺口凸显

- 传统供电不足:2015-2024年美国大型并网设施总发电量仅增6%,2019-2020年负增长,2025年月度发电量同比无明显提升。

- 未来缺口:据NERC预测,至2034年美国大部分区域电力产量将跌破备用容量边际,部分区域出现负备用容量(如M50区域-2.5%)。

-

破局路径:现场发电

- 传统供电方式(核电、水电等)部署周期长(5-15年),与数据中心1年左右交付周期不匹配。

- 2030年前主流现场发电技术包括燃气轮机、燃料电池、往复式发动机,其中SOFC因综合优势成为最优解。

二、SOFC:数据中心供电的理想选择

-

定义与分类

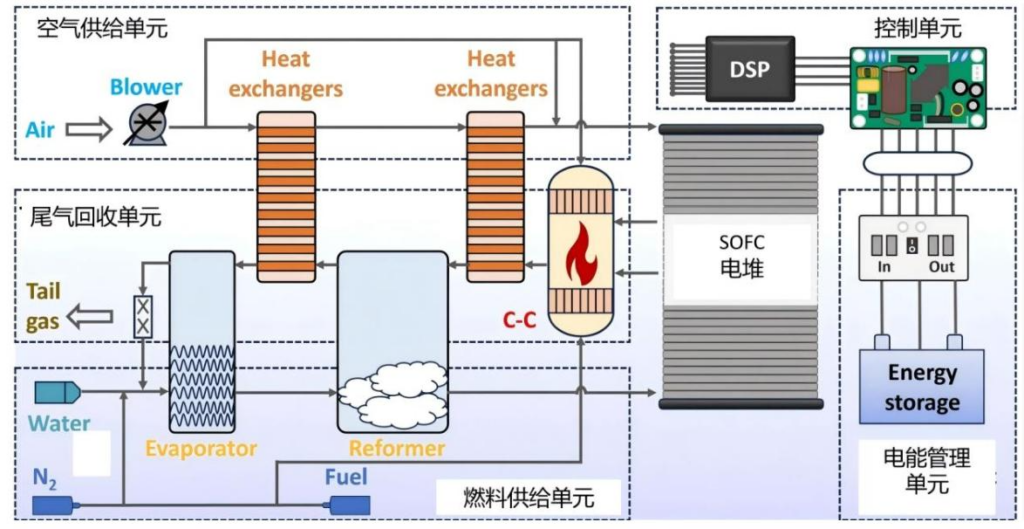

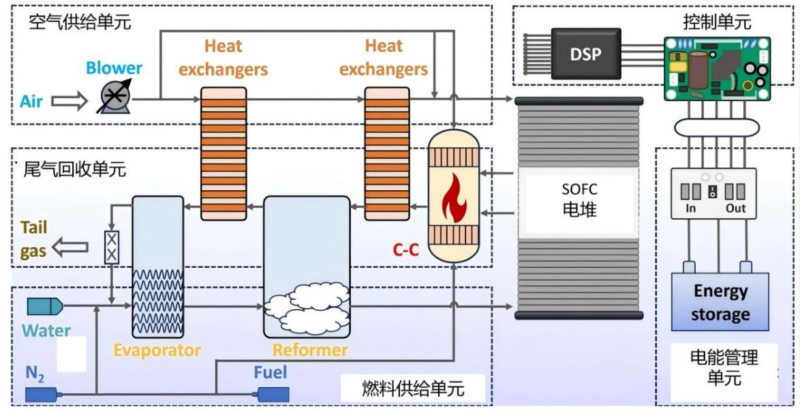

- 原理:通过电化学反应将燃料化学能直接转化为电能和热能,运行温度500-1000℃,电解质分氧离子导电型和质子导电型。

- 结构:电池单元(阴极、电解质、阳极、连接体)→ 电堆(核心部件)→ 系统(含空气供给、燃料处理、控制单元等)。

- 类型:管式(密封好、功率密度低)、平板式(成本低、对密封要求高)。

-

核心优势

优势维度 具体表现 部署周期 0.25-0.5年,远短于燃气轮机(1-3年)、SMRs(2-4年) 负载响应 搭配超级电容器,可快速应对功率波动,适配数据中心动态负载 经济性 LCOE 89美元/MWh,低于简单循环燃气轮机(220美元/MWh) 环保性 天然气为燃料时碳排放330g CO₂/kWh,低于煤电(960g)、燃气轮机(620g) 燃料适配 可使用天然气、氢气、沼气等多种燃料,灵活性高 -

成本趋势

- 当前成本:商用系统价格5000-10000美元/kW(Bloom Energy),电堆和功率器件占比最高。

- 下降空间:美国DOE目标2030年降至900美元/kW,量产规模扩大(如5万台产能)将驱动成本显著下降。

三、市场格局:海外主导,国内追赶

-

全球格局

- 市场份额:日英美企业占据主导,三菱动力(14.8%)、爱信精机(10.44%)、Ceres电力(12.4%)、Bloom Energy(9.4%)为头部玩家。

- 海外动态:Bloom Energy累计部署超1.5GW,与Google、CoreWeave等数据中心客户达成合作;Ceres电力通过技术授权模式拓展,合作潍柴动力等企业。

-

国内进展

-

招标情况:2024年国内SOC(含SOFC/SOEC/RSOC)招标48个项目,总功率近800kW,其中SOFC占比近70%。

-

企业布局:

- 中标领先:氢邦科技(14个项目)、三环集团(330kW装机量)、质子动力(7个项目)。

- 核心企业:潍柴动力(获Ceres技术许可)、三环集团(300kW示范项目投产)、冰轮环境(管式SOFC密封材料突破)。

-

四、市场空间与投资建议

-

市场规模测算

- 核心假设:2025-2030年全球数据中心新增装机17.2-62.4GW,美国SOFC渗透率2%-12%,其他国家1.6%-11.1%,单价5000-2800美元/kW。

- 规模预测:2025-2030年全球SOFC市场规模累计超600亿美元,2030年单年规模达222.13亿美元。

-

投资建议

- 原材料端:SOFC材料以陶瓷/金属陶瓷为主,关注东方锆业(二氧化锆)、科力远(泡沫铜锰连接片)、壹石通(SOFC电解质)。

- 系统端:受益于数据中心渗透率提升,关注潍柴动力(系统集成)、三环集团(示范项目落地)、佛燃能源(50kW样机调试)。

五、风险提示

- 北美数据中心电力需求不及预期:云厂商资本开支放缓影响数据中心建设进度。

- 政策与贸易风险:美国能源政策变动、国际贸易环境波动影响供应链出海。

- 技术与竞争风险:SOFC技术进展滞后,行业竞争加剧导致盈利承压。

4. 关键问题及答案

问题1:北美数据中心电力短缺的核心矛盾是什么?SOFC为何能成为最优解决方案?

- 答案:核心矛盾是数据中心电力需求激增与传统供电能力不足的错配:美国数据中心2028年耗电量将达325-580TWh(占全美用电量6.7%-12%),但2015-2024年大型并网设施发电量仅增6%,2034年多数区域将跌破备用容量边际。SOFC成为最优解的核心原因:①部署快(0.25-0.5年),匹配数据中心1年左右交付周期;②负载响应灵,搭配超级电容器可应对动态功率波动;③经济性优(LCOE 89美元/MWh),低于简单循环燃气轮机;④碳排放低(330g CO₂/kWh),符合环保要求;⑤燃料适配广,可使用天然气、氢气等多种燃料,适配数据中心多样化能源需求。

问题2:全球SOFC市场格局呈现怎样的特征?国内企业的布局进展如何?

- 答案:全球格局特征为日英美企业主导,技术路线各有侧重:三菱动力(14.8%市占)主打高温管式/平板混合SOFC,Bloom Energy(9.4%市占)聚焦高温平板式,Ceres电力(12.4%市占)以低温金属支撑SOFC技术授权为主。国内布局呈现“招标放量+企业突破”态势:①2024年国内SOC招标中SOFC占比近70%,氢邦科技(14个项目)、三环集团(330kW装机量)中标领先;②技术突破:冰轮环境填补管式SOFC密封材料空白,科力远泡沫铜锰连接片打破国外封锁;③产业落地:三环集团300kW示范项目投产,佛燃能源50kW样机完成组装调试,潍柴动力获Ceres技术许可掌握核心技术。

问题3:2025-2030年全球SOFC市场空间有多大?投资机会集中在哪些环节?

- 答案:市场空间方面,基于2025-2030年全球数据中心新增装机17.2-62.4GW、美国渗透率2%-12%、其他国家1.6%-11.1%、单价5000-2800美元/kW的假设,预计期间全球SOFC市场规模累计超600亿美元,2030年单年规模达222.13亿美元。投资机会集中两大环节:①原材料环节:SOFC核心材料为陶瓷/金属陶瓷,关注东方锆业(二氧化锆电解质)、科力远(连接体泡沫铜锰)、壹石通(SOFC专用材料);②系统环节:受益于数据中心渗透率提升,关注潍柴动力(系统集成+技术授权)、三环集团(示范项目落地+装机量领先)、佛燃能源(中小型系统研发+示范应用)。

暂无评论内容