火箭增效,卫星加速

【原报告在线阅读和下载】:技术硬件与设备卫星系列报告之二:火箭增效,卫星加速 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

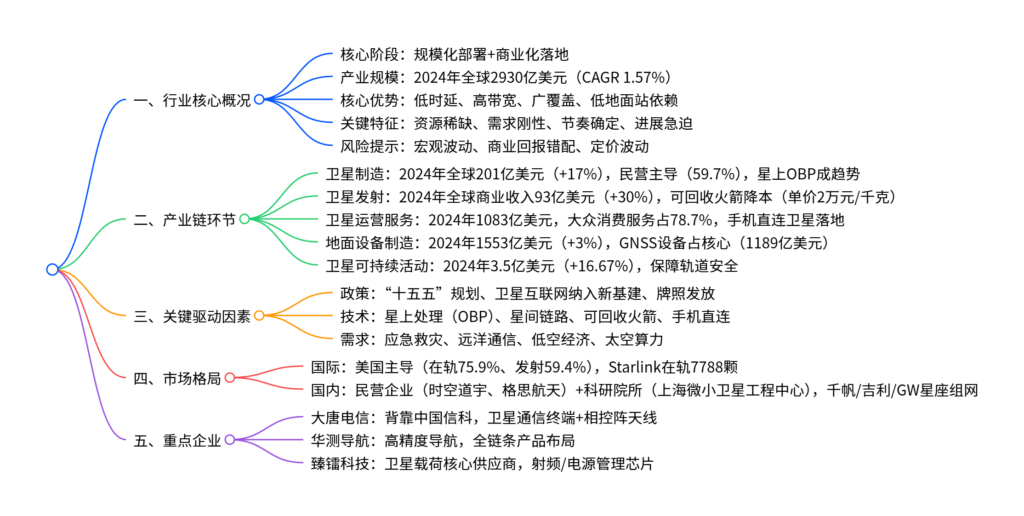

低轨(LEO)卫星通信正处于规模化部署与商业化落地关键阶段,在政策支持(纳入“新基建”)、技术迭代(星上OBP、可回收火箭)及刚性需求(应急通信、物联网等)驱动下,行业进展加速;全球卫星产业2024年总收入达2930亿美元,地面设备占比最高(53%),未来卫星制造与服务端收入占比将提升;我国民营力量崛起,2024年民营卫星企业发射占比59.7%,但中美在轨卫星数量差距显著(美国8813颗vs中国1094颗),资源争夺急迫;投资建议关注卫星载荷、导航模组及终端相关企业,需警惕宏观波动、商业回报周期错配等风险。

2. 思维导图

3. 详细总结

一、行业整体态势

-

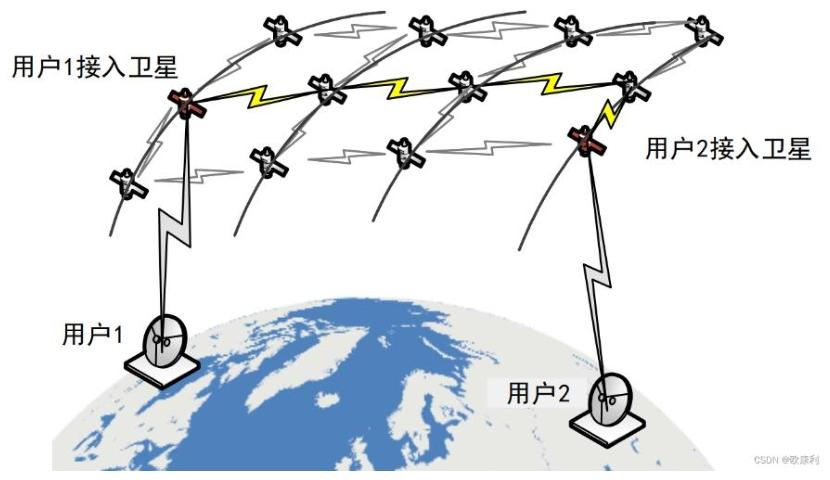

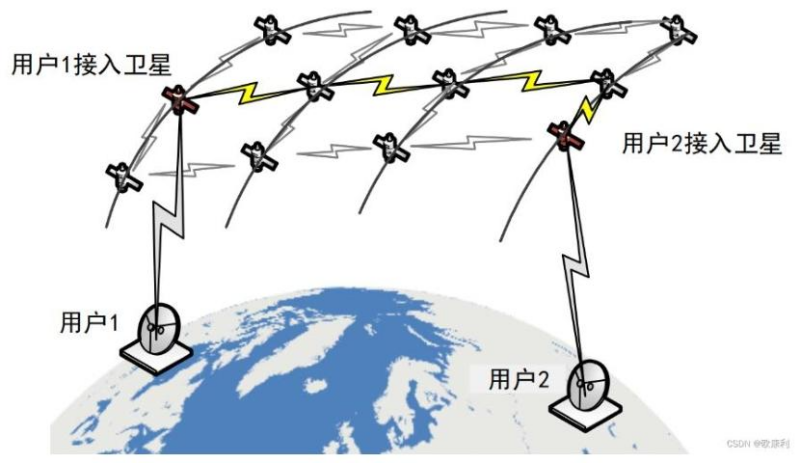

核心定位:低轨卫星是空天地一体化信息基础设施核心支柱,具备低时延(固定25-60ms)、高带宽、广覆盖优势,适配应急通信、远洋通信、物联网等刚性需求场景。

-

产业规模:2024年全球卫星产业总收入2930亿美元,2019-2024年CAGR 1.57%,各环节收入占比为地面设备制造(53%)、卫星服务业(37%)、卫星制造业(6.86%)、发射服务业(3.17%)、可持续活动(0.12%)。

-

关键特征:

- 资源稀缺:近地轨道可容纳约6万颗卫星,“先占先得”竞争激烈。

- 需求刚性:灾害应急、偏远地区覆盖、新兴产业(自动驾驶、VR)对通信的高要求不可替代。

- 节奏确定:ITU规则要求14年内完成星座全部署,时间边界清晰。

- 进展急迫:中美在轨卫星差距显著(2024年美国8813颗vs中国1094颗),资源抢占刻不容缓。

二、产业链各环节核心详情

| 环节 | 2024年规模 | 核心进展 | 关键数据/技术 |

|---|---|---|---|

| 卫星制造 | 全球201亿美元(+17%);中国约160亿元 | 民营主导,超级工厂量产,星上OBP成趋势 | 民营发射占比59.7%;吉利超级工厂年产500颗,成本降45%;星上处理(OBP)减少星地损耗 |

| 卫星发射 | 全球商业收入93亿美元(+30%) | 可回收火箭普及,民营力量补充 | 全球发射224次(美国144次);可回收火箭单价约2万元/千克(不可回收≥5万元/千克) |

| 卫星运营服务 | 全球1083亿美元(-1.72%) | 三大运营商获卫星移动通信牌照,手机直连落地 | 大众消费服务占78.7%;中国电信/联通/移动先后获批A13-1牌照 |

| 地面设备制造 | 全球1553亿美元(+3%) | GNSS设备为核心,星间链路优化成本 | GNSS设备收入1189亿美元;星间激光链路减少信关站依赖,降低初始投入 |

| 卫星可持续活动 | 全球3.5亿美元(+16.67%) | 轨道维护需求提升 | 低轨卫星寿命5-8年,Starlink首批卫星进入退休期 |

-

卫星制造:

- 格局:中国呈“民营主导、多元参与”,2024年民营卫星企业发射120颗(占比59.7%),代表企业有时空道宇、格思航天;科研院所(上海微小卫星工程中心)年产300颗以上。

- 技术:星上处理(OBP)成为确定性趋势,通过信号再生改善通信质量;相控阵T/R组件占有源相控阵系统成本70%-80%,小型化集成是降本关键。

-

卫星发射:

- 主体:中国“国家队”(航天科技一院/八院)+民营火箭企业(蓝箭航天、天兵科技),2024年民营完成12次发射。

- 燃料:液体火箭主导(常温液体燃料发射32次),形成固体、液氧煤油、液氢、液氧甲烷多元化技术矩阵。

-

卫星运营服务:

- 应用场景:低轨通信(手机直连)、太空计算星座(三体星座,算力5POPS)、导航卫星(北斗系统,北二14颗+北三30颗)。

- 手机直连技术:分为手机改造(华为+北斗)、卫星改造(Starlink-V2 mini)、NTN标准(3GPP主导)三类路径。

-

地面设备制造:

- 核心产品:GNSS设备(导航核心)、网络设备、大众消费设备,美国占全球收入34%。

- 优化方向:星间链路通过在轨多跳传输,减少信关站建设成本与数据损耗。

三、市场格局与政策环境

-

国际格局:美国占据主导,2024年发射次数158次(全球59.4%),Starlink在轨卫星7788颗;欧洲、俄罗斯等为辅。

-

国内格局:

- 星座组网:千帆星座(一期648颗)、GW星座(多批次发射)、吉利星座(超级工厂支撑)。

- 政策支持:卫星互联网纳入“新基建”,《“十五五”规划》培育低空经济,工信部放开业务准入,推动手机直连卫星。

四、重点企业分析

| 企业 | 核心业务 | 卫星相关布局 | 经营表现 |

|---|---|---|---|

| 大唐电信 | 安全芯片、特种通信 | 卫星通信终端、相控阵天线,进入终端供货序列 | 2025前三季度收入/利润两位数增长 |

| 华测导航 | 高精度卫星导航定位 | 自研芯片+板卡+终端,覆盖测绘、自动驾驶等 | 2020-2024年营收CAGR 23%,净利润CAGR 31% |

| 臻镭科技 | 集成电路芯片、微系统 | 射频/电源管理芯片,卫星载荷核心供应商 | 卫星通信领域收入占比60%,与主流科研院所合作 |

4. 关键问题

问题1:低轨卫星行业的核心技术趋势是什么?这些技术如何推动行业发展?

答案:核心技术趋势包括三大方向:① 星上处理(OBP)技术,通过星上数据路由、计算与压缩,减少星地传输损耗,降低对地面站依赖,改善端到端通信质量;② 可回收火箭技术,通过核心部件循环利用,将发射单价从5万元/千克以上降至约2万元/千克,大幅降低组网成本;③ 星间链路技术(激光/微波),实现卫星在轨多跳传输,减少信关站建设需求,降低初始投入与跨国政治风险。这些技术共同推动行业从“高成本、低效率”向“规模化、商业化”转型,加速星座组网节奏,提升服务覆盖与盈利潜力。

问题2:中国低轨卫星行业的竞争格局有何特点?与美国相比存在哪些差距?

答案:中国低轨卫星行业格局呈现“民营主导、科研院所支撑、政策引导”的特点:① 民营力量成为核心增长极,2024年民营卫星企业发射占比59.7%,格思航天、时空道宇等企业具备规模化量产能力;② 科研院所(如上海微小卫星工程中心)提供技术支撑,保障重点星座项目推进;③ 政策密集出台,明确星座部署节奏与行业规范。与美国的差距主要体现在:① 卫星数量,2024年美国在轨卫星8813颗(全球75.9%),中国仅1094颗(9.4%);② 发射能力,美国2024年发射158次(全球59.4%),中国68次(26.2%),猎鹰系列火箭年发射134次,成为全球主力;③ 商业化进程,Starlink已实现大众宽带服务落地,中国仍处于牌照发放与组网初期阶段。

问题3:低轨卫星行业的投资逻辑是什么?重点关注哪些环节及企业?

答案:投资逻辑围绕“技术迭代降本+需求刚性释放+政策红利加持”展开:① 技术端,可回收火箭缓解运力瓶颈,星上OBP与星间链路提升系统效率,推动组网成本下行;② 需求端,应急通信、低空经济、太空算力等刚性需求持续增长,手机直连卫星打开C端市场;③ 政策端,“新基建”与“十五五”规划提供明确成长路径。重点关注两大环节:① 卫星制造与载荷环节,受益于组网规模化,推荐臻镭科技(卫星载荷核心供应商);② 终端与导航模组环节,适配应用落地需求,推荐华测导航(高精度导航全链条布局)、大唐电信(卫星通信终端+相控阵天线)。

-389x550.jpg)

暂无评论内容