高阶智驾准入,Robotaxi商业化提速

【原报告在线阅读和下载】:20251223【MKList.com】汽车Robotaxi产业深度报告:高阶智驾准入,Robotaxi商业化提速 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

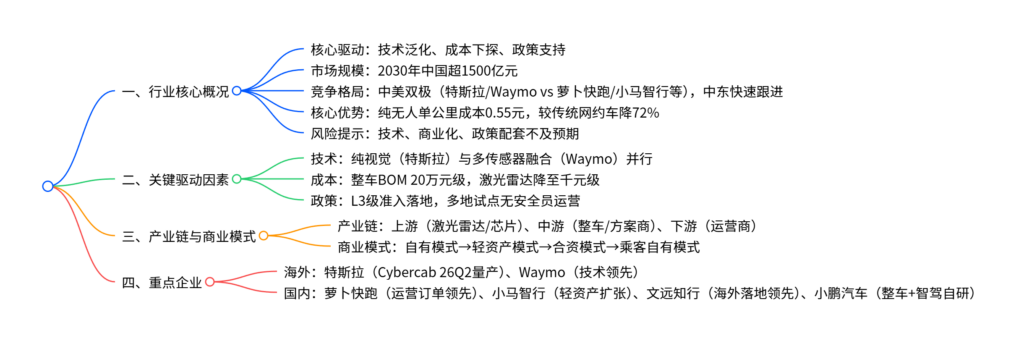

1. 一段话总结

Robotaxi 行业进入商业化加速期,在技术泛化(纯视觉与多传感器融合并行)、成本下探(整车BOM进入20万元级)、政策支持(L3级准入落地) 三重共振下,中美双极竞争格局清晰,中东成为海外率先放量市场;2030年中国市场规模有望超1500亿元,纯无人Robotaxi单公里成本可降至0.55元(较传统燃油网约车降72%),头部企业聚焦订单密度与区域复制能力构建壁垒,小鹏汽车、小马智行、文远知行等企业有望率先受益,但需警惕技术突破、商业化落地及政策配套不及预期风险。

2. 思维导图

3. 详细总结

一、行业整体态势:商业化加速期到来

-

核心逻辑:Robotaxi 通过算法替代司机人力成本(占传统网约车费用70%),重构共享出行成本结构,其商业化核心在于安全可靠、成本可控、场景泛化。

-

发展阶段:从技术验证转向限定区域运营竞争,价值链从硬件交付迁移至数据闭环与持续运营现金流,广州、武汉已验证单城盈亏平衡可行性。

-

市场规模:

- 全球:2025年3亿美元,2035年预计达3526亿美元(10年CAGR 103%)。

- 中国:2030年保有量有望达40万辆,市场规模超1500亿元,其中打车服务841亿元、整车销售680亿元、增值服务62亿元。

-

核心瓶颈:订单密度不足、运营范围受限、监管体系待完善、单车成本仍需优化。

二、三大核心驱动因素

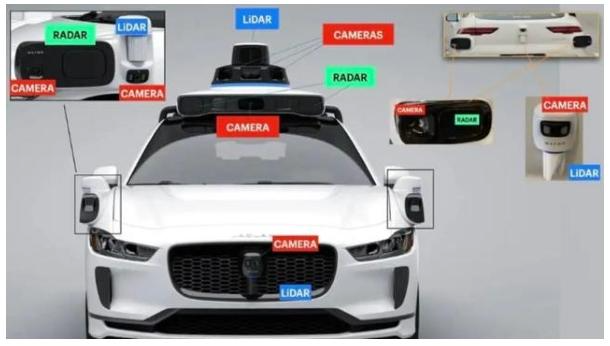

(1)技术路径:两条路线并行演进

| 技术路线 | 代表企业 | 核心配置 | 核心优势 | 不足 |

|---|---|---|---|---|

| 纯视觉 | 特斯拉 | 8个摄像头+12个超声波传感器 | 成本低(硬件成本为激光雷达方案1/10)、系统延迟低(约50毫秒) | 依赖算法与数据,极端天气抗干扰弱 |

| 多传感器融合 | Waymo、萝卜快跑 | 激光雷达+摄像头+毫米波雷达 | 安全冗余高,复杂场景适应性强 | 成本较高,系统延迟约300毫秒 |

- 算法架构:从模块化向端到端演进,VLA模型整合感知、推理与行动,世界模型与仿真测试提升数据效率(小马智行每周生成超百亿公里虚拟数据)。

- 地图方案:从高精地图向轻地图/无图方案转型,特斯拉BEV视角更利于快速规模化。

(2)成本下探:规模化量产可行性提升

- 整车成本:早期Waymo改装车成本超百万元,当前主流方案降至20万元级,降本核心来自激光雷达与域控制器。

- 核心硬件降价:激光雷达单价从2020年近10万元降至1500元级别,2025年1-8月华为、禾赛科技、速腾聚创合计占据93.4%市场份额。

- 运营成本:纯无人Robotaxi单公里成本可降至0.55元,较传统燃油网约车(1.93元)降72%,较电动网约车(1.43元)降62%;单车日均收入可达680元。

(3)政策支持:准入与责任界定加速

- 国家层面:2025年12月工信部公布首批L3级自动驾驶车型准入(极狐阿尔法S5、长安深蓝SL03),为L4级无人化铺路。

- 地方层面:北京、上海、广州、深圳等多地开放无安全员试点,明确事故责任归属,推进跨区域资质互认。

- 海外政策:中东阿联酋、沙特政策开放,颁发全国性无安全员测试牌照,打造智能驾驶产业集群。

三、产业格局与商业模式

(1)竞争格局:中美双极+中东放量

| 区域 | 主导企业 | 核心优势 | 进展 |

|---|---|---|---|

| 美国 | 特斯拉、Waymo | 技术成熟、政策开放 | 特斯拉Cybercab 26Q2量产;Waymo周订单45万单 |

| 中国 | 萝卜快跑、小马智行、文远知行 | 复杂路况训练、产业链完整 | 萝卜快跑累计服务超1700万单;小马智行广州单城盈利 |

| 中东 | 文远知行、萝卜快跑 | 高客单价、人力成本高 | 文远知行与Uber合作落地;萝卜快跑获阿布扎比商业化许可 |

(2)产业链结构

- 上游:感知(激光雷达:华为、禾赛科技)、定位(高精地图:百度、高德)、芯片(英伟达、地平线)、执行(制动:伯特利、转向:拿森科技)。

- 中游:整车厂(小鹏汽车、特斯拉)、自动驾驶方案商(小马智行、文远知行)。

- 下游:出行运营商(曹操出行、滴滴出行)、传统出租转型企业(锦江在线、大众交通)。

(3)商业模式演进

| 阶段 | 模式类型 | 核心特点 | 代表企业 |

|---|---|---|---|

| 技术验证期 | 自有模式 | 企业自有车队,快速积累数据 | Waymo、萝卜快跑初期 |

| 成长期 | 轻资产模式 | 资产方持有车辆,技术方输出方案 | 小马智行、Momenta |

| 扩张期 | 合资模式 | 整车厂+方案商+出行平台协同 | 文远知行+Uber、如祺出行+广汽 |

| 成熟期 | 乘客自有模式 | 车主加入车队,释放社会运力 | 特斯拉全民车队计划 |

四、重点企业进展

| 企业 | 技术路线 | 核心进展 | 2030年目标 |

|---|---|---|---|

| 特斯拉 | 纯视觉 | Cybercab 26Q2量产;奥斯汀取消安全员 | 车队2602千辆 |

| Waymo | 多传感器融合 | 周订单45万单;美国五城运营 | 车队20千辆 |

| 萝卜快跑 | 多传感器融合 | 累计服务1700万单;武汉单城盈利 | 车队100千辆 |

| 小马智行 | 多传感器融合 | 25Q3营收1.81亿元(+72%);轻资产扩张 | 车队100千辆 |

| 文远知行 | 多传感器融合 | 中东车队150辆;与Uber合作落地 | 车队80千辆 |

| 小鹏汽车 | 纯视觉 | 2026年发布3款Robotaxi;算力3000TOPS | 车队80千辆 |

4. 关键问题

问题1:Robotaxi 行业商业化落地的核心前提是什么?当前成本下探已达到何种水平,能否支撑规模化运营?

答案:核心前提包括三点:① 技术安全可靠,具备复杂场景泛化能力;② 成本可控,单车制造成本与运营成本降至可盈利区间;③ 政策配套完善,明确事故责任界定与无人化运营准入。当前成本下探已满足规模化运营基础:① 制造成本,整车BOM从早期百万元降至20万元级,激光雷达单价从10万元降至1500元级别;② 运营成本,纯无人Robotaxi单公里成本可低至0.55元,较传统燃油网约车(1.93元)降低72%,单车日均收入可达680元;③ 头部企业(如萝卜快跑武汉、小马智行广州)已实现单城盈亏平衡,验证了成本模型的可行性。

问题2:全球Robotaxi 竞争格局呈现怎样的特征?中东市场为何能成为国内企业海外率先放量的优选市场?

答案:全球竞争格局呈现“中美双极驱动、中东快速跟进”特征:① 美国由特斯拉(纯视觉路线+数据闭环)与Waymo(多传感器融合+技术成熟)主导,商业化进程领先;② 中国形成萝卜快跑、小马智行、文远知行三强领跑格局,依托复杂路况训练与完整产业链,加速海外输出;③ 中东成为优选市场,核心优势包括:政策开放(阿联酋颁发全国性无安全员牌照)、高客单价(网约车单程15-25美元,为国内2倍以上)、人力成本高(替代需求强烈)、基建适配(新城规划+低复杂度场景),且阿布扎比CYVN、沙特NEOM等主权基金绑定合作,降低企业落地成本。

问题3:Robotaxi 行业的技术路线存在哪些分歧?不同路线的核心优劣势及发展前景如何?

答案:核心技术分歧集中在纯视觉路线与多传感器融合路线,具体对比及前景如下:① 纯视觉路线(代表:特斯拉),优势是硬件成本低(为激光雷达方案1/10)、系统延迟短(约50毫秒)、利于全球泛化;劣势是依赖算法与数据积累,极端天气抗干扰能力弱;前景:长期具备规模化普及潜力,特斯拉Cybercab 2026年Q2量产将加速路线验证。② 多传感器融合路线(代表:Waymo、萝卜快跑),优势是安全冗余高,通过激光雷达+摄像头+毫米波雷达组合,适配复杂天气与极端场景;劣势是硬件成本较高,系统延迟较长(约300毫秒);前景:短中期仍是行业主流,尤其适用于Robotaxi商业化初期的安全验证,随着激光雷达成本持续下降,竞争力将进一步提升。两条路线长期并非完全替代,可能根据场景分化(城市道路多融合、简单场景纯视觉)。

暂无评论内容