多维共振,迎AI新程

【原报告在线阅读和下载】:20251223【MKList.com】计算机行业2026年策略:多维共振,迎AI新程 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

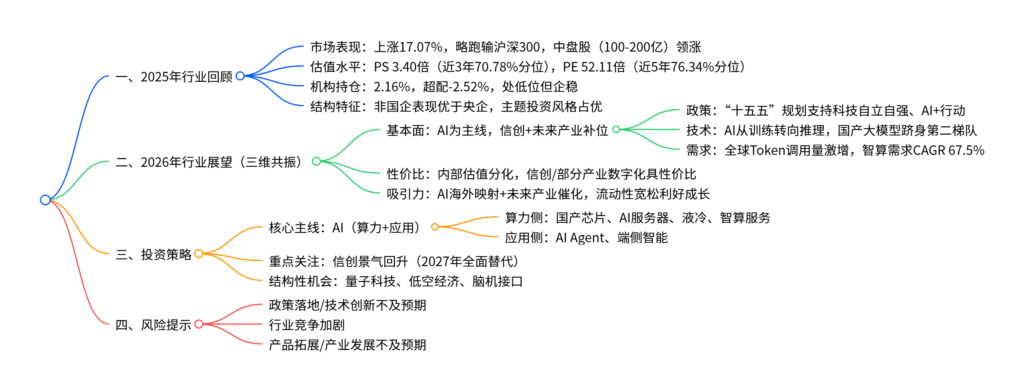

1. 一段话总结

2025年计算机板块表现弹性强但略跑输大盘(全年上涨17.07%),100亿-200亿中盘股(平均涨幅40.64%)与非国有性质企业表现更优,估值处于历史中位偏高水平(PS 3.40倍、PE 52.11倍),机构持仓仍处低位(2.16%);2026年行业将迎AI政策、技术、需求三维共振,AI为核心主线,算力侧(国产芯片/服务器/液冷)与应用侧(AI Agent/端侧智能)价值持续释放,信创板块受益2027年全面替代 deadline 景气回升,同时量子科技、低空经济、脑机接口等未来产业带来结构性机会,需警惕政策落地、技术创新不及预期等风险。

2. 思维导图

3. 详细总结

一、2025年行业核心表现

-

市场表现:

- 整体收益:截至12月16日,申万计算机指数上涨17.07%,略低于沪深300(17.72%)和中证1000(23.88%),在31个申万一级行业中排名第14位。

- 结构分化:100亿-200亿市值中盘股平均涨幅40.64%,显著领先其他区间;非国有性质企业上涨比例71.27%、平均涨幅24.49%,优于央企国资控股企业(上涨比例38.89%、平均涨幅17.82%)。

- 波动特征:一季度受DeepSeek-R1模型开源催化上行,4-8月主题轮动震荡回升,8月后中报业绩验证提供基本面支撑。

-

估值与持仓:

- 估值水平:PS(TTM)3.40倍(近3年70.78%分位),PE(TTM)52.11倍(近5年76.34%分位),处于历史中位偏高。

- 机构持仓:25Q3基金持仓比例2.16%,超配比例-2.52%,仍处低位但下行趋势企稳。

二、2026年行业核心驱动(三维共振)

| 维度 | 核心内容 | 关键数据/进展 |

|---|---|---|

| 政策端 | “十五五”规划明确科技自立自强,AI+行动落地 | 三大政策主线:AI扶持、信创攻关、未来产业培育 |

| 技术端 | AI从训练转向推理,国产技术突破 | 国产大模型(Kimi、DeepSeek)跻身第二梯队;华为昇腾26-28年密集迭代4款芯片 |

| 需求端 | 算力投入+应用落地共振 | 全球Token处理量17个月增150倍;中国智算需求24-27年CAGR 67.5%(2027年达9480MW) |

-

政策支持:

- 核心方向:《“十五五”规划建议》明确“人工智能+”行动,推动AI与千行百业融合;信创核心产业(EDA/CAD/CAE、基础软件)持续攻关;培育低空经济、量子科技、脑机接口等未来产业。

- 信创节点:2027年为央国企信创全面替代截止年份,2026年招投标有望提速。

-

技术演进:

- AI技术:Gartner预测边缘AI 2年内成熟,AI Agent、多模态AI 2-5年进入生产期;国产模型普遍采用开源策略,推动技术平权。

- 算力突破:华为通过“超节点+集群”解决方案弥补单卡制程限制,Atlas 950/960 SuperPoD超节点支持8192-15488张昇腾卡;国产算力芯片(寒武纪、海光、摩尔线程)适配加速。

-

需求释放:

- 算力需求:2024年中国AI服务器市场规模190亿美元,2028年将达552亿美元;推理芯片占比2028年升至73%。

- 应用需求:OpenAI 2025年年化收入超200亿美元(同比+400%);AI Agent在金融、coding、营销等高人力成本行业降本增效显著;端侧智能(AI眼镜、陪伴机器人)2028年市场规模分别达595亿元、156亿元。

三、2026年投资策略

-

核心主线:AI(算力+应用)

-

算力侧:

- 国产AI芯片:海光信息、寒武纪、沐曦股份、摩尔线程

- AI服务器:中科曙光、浪潮信息、华勤技术

- 液冷温控:曙光数创、英维克(智算中心液冷2029年规模达1300亿元)

- 智算服务:紫光股份、商汤、华为产业链

-

应用侧:

- AI Agent:金山办公、同花顺、顶点软件、税友股份(高人力成本行业优先落地)

- 端侧智能:中科创达、科大讯飞、地平线机器人(受益豆包手机等新品催化)

-

-

重点关注:信创景气回升

- 生态龙头:中国软件、太极股份、金山办公、达梦数据

- 核心攻关:工业软件(华大九天、中望软件、索辰科技)、国产算力(海光信息、龙芯中科)

- 华为产业链:软通动力、神州数码、拓维信息

-

结构性机会:未来产业

- 量子科技:国盾量子、科大国创(应用聚焦量子模拟、组合优化)

- 低空经济:莱斯信息、新晨科技(基础设施“四张网”为发展前提)

- 脑机接口:三博脑科、熵基科技(医疗场景2030年市场规模400亿美元)

4. 关键问题

问题1:2026年计算机行业的核心投资主线是什么?背后的驱动逻辑与受益标的有哪些?

答案:核心投资主线是AI(算力+应用),同时关注信创景气回升与未来产业结构性机会。驱动逻辑:① 政策端,“十五五”规划“人工智能+”行动与信创2027年全面替代 deadline 形成双重催化;② 技术端,AI从训练转向推理,国产大模型与算力芯片技术突破,开源策略推动应用普及;③ 需求端,全球Token调用量激增,智算中心建设与AI Agent、端侧智能应用落地释放需求。受益标的:① 算力侧(海光信息、中科曙光、曙光数创);② 应用侧(金山办公、中科创达、科大讯飞);③ 信创(中国软件、华大九天、太极股份);④ 未来产业(国盾量子、莱斯信息、三博脑科)。

问题2:2025年计算机板块的结构特征是什么?2026年估值与持仓层面有哪些优势支撑行业投资?

答案:2025年板块结构特征:① 市值分化,100亿-200亿中盘股平均涨幅40.64%,显著领先其他区间;② 性质分化,非国有性质企业上涨比例(71.27%)和平均涨幅(24.49%)均优于央企国资控股企业;③ 风格分化,主题投资(AI、稳定币、国产替代)占优。2026年估值与持仓优势:① 估值分化带来性价比,信创、部分产业数字化领域估值处于近3年50%以下分位,国产算力板块业绩兑现可消化高估值;② 持仓低位具修复空间,当前机构持仓2.16%、超配-2.52%,下行趋势已企稳,2026年AI应用成熟度提升将推动资金向板块倾斜;③ 交易拥挤度适中,机构集中减仓风险较低。

问题3:AI领域2026年的技术与需求核心趋势是什么?应用侧的重点方向与落地场景有哪些?

答案:AI领域核心趋势:① 技术端,从训练向推理迁移,边缘AI、AI Agent、多模态AI进入商业化落地关键期,国产大模型跻身第二梯队且开源化推动技术平权;② 需求端,算力基础设施投入持续(智算需求CAGR 67.5%),模型调用量激增(全球17个月增150倍),应用从“功能叠加”转向“原生智能”。应用侧重点方向与场景:① AI Agent,具备独立思考、自主执行、持续迭代能力,重点落地金融(衍生品定价)、coding(代码生成)、营销(客户服务)等高人力成本行业;② 端侧智能,本地化部署实现低延迟与高隐私,重点落地AI眼镜(消费电子)、陪伴机器人(情感陪伴)、豆包手机(多模态交互)等场景,2028年相关硬件市场规模合计超750亿元。

暂无评论内容