能源转型叠加AI驱动,周期反转步入繁荣期

【原报告在线阅读和下载】:20251224【MKList.com】储能与锂电行业2026年度策略:能源转型叠加AI驱动,周期反转步入繁荣期 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

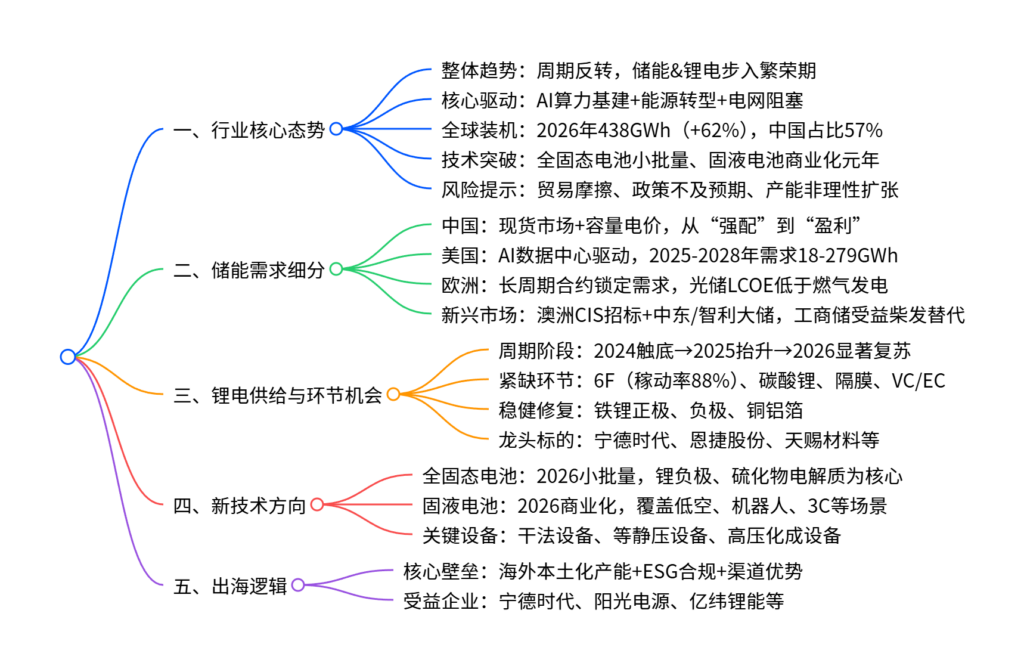

2026年储能与锂电行业将开启周期反转繁荣期,全球储能新增装机预计达438GWh(同比+62%),增长由“AI算力基建+能源转型刚需+电网阻塞”三重驱动,中国(250GWh,+67%)、美国(70GWh,+35%)、欧洲(51GWh,+55%)及新兴市场(67GWh,+91%)全面发力;锂电行业结束两年去库,进入主动补库阶段,6F、碳酸锂、隔膜等环节供需格局反转有望量价齐升,叠加全固态电池小批量落地、固液电池商业化元年的技术突破,行业盈利将显著复苏,同时海外本土化产能成为出海核心壁垒,具备相关布局的龙头企业将持续受益。

2. 思维导图

3. 详细总结

一、行业整体格局

-

周期反转核心逻辑:

- 储能行业:从单一新能源消纳驱动,升级为“AI算力基建+能源转型刚需+电网阻塞”三重驱动,2026年全球新增装机438GWh(同比+62%),正式进入补库繁荣期。

- 锂电行业:历经2022-2024年去库周期,2025年进入“主动补库”阶段,终端需求(储能+AI相关场景)高增叠加供给扩产放缓,供需错配推动行业量利双升。

-

全球储能需求分布:

地区 2026年预计装机 同比增速 核心驱动力 中国 250GWh 67% 现货套利+容量电价机制 美国 70GWh 35% AI数据中心刚性需求 欧洲 51GWh 55% 长周期合约+光储经济性凸显 新兴市场 67GWh 91% 澳洲CIS招标+中东/智利大储爆发

二、储能需求核心亮点

-

中国:政策从“强配”到“盈利”:

- 136号文推动新能源全电量入市,配合容量电价机制,储能成为独立盈利资产,2025年前三季度招标规模89.2GW/321.2GWh(超2024全年)。

- 盈利阈值:0.3元/W容量电价+0.3-0.4元/kWh峰谷价差,可实现7%以上IRR,保障项目商业化良性循环。

-

美国:AI驱动算力储能爆发:

- 数据中心并网等待3-5年,储能成为“加速并网”战略基础设施,从“备电”升级为“主动供电”。

- 需求预测:2025-2028年AI数据中心带动储能需求18-279GWh,2026年美国储能装机70GWh。

-

海外市场壁垒:

- 美国OBBBA法案将监管从FEOC升级为PFE,2026年合规门槛55%(逐年提升),绑定补贴资格。

- 欧盟《净零工业法案》引入非价格标准,供应链本土化向“电芯级”穿透,海外产能成为出海标配。

三、锂电供给与环节机会

-

周期与盈利展望:

- 稼动率:2026年锂电中游环节稼动率普遍提升至60%-80%,6F、VC等环节达紧平衡(6F稼动率88%)。

- 盈利修复:2024年触底,2025年抬升,2026年有望倍数增长,利润向高壁垒上游材料转移。

-

核心环节机会:

环节 核心逻辑 关键数据/标的 6F 供需紧平衡贯穿2026年,价格从底部上涨263% 2026年有效稼动率88%,天赐材料、多氟多 隔膜 湿法供需改善,5um薄型化趋势,固态电解质膜突破 2026年供需比1.4,恩捷股份、星源材质 碳酸锂 资源禀赋+高集中度,需求高增推动价格回升 2026年需求33万吨,有效稼动率88% VC/EC 储能大电芯添加比例提升,供需紧平衡 VC 2026年稼动率72%-77%,华盛锂电 铁锂正极 行业联合挺价,成本推动价格上行 2026年稼动率72%,湖南裕能、富临精工 -

龙头企业表现:

- 电池环节:宁德时代、比亚迪全球份额领先(分别38%、17%),2026年全球锂电池需求2537GWh(+25%)。

- 结构件/铜箔:科达利连续8季度净利率超10%,铜箔极薄化(4.5/5um)渗透率30-35%。

四、新技术突破

-

全固态电池:

- 路线:硫化物为主,2026年小批量生产,目标能量密度200-300Wh/kg。

- 核心环节:锂负极(赣锋锂业3um超薄锂带量产)、硫化物电解质、干法设备、等静压设备(国内卡脖子环节)。

-

固液电池:

- 2026年商业化元年,覆盖低空(续航提升至48分钟)、机器人、3C、商用车等场景。

- 优势:本征安全(无热管理系统)、高能量密度,材料设备体系成熟,降本路径清晰。

4. 关键问题

问题1:2026年储能行业的核心增长驱动力是什么?全球各区域装机目标与核心逻辑有何差异?

答案:核心增长驱动力是“AI算力基建+能源转型刚需+电网阻塞”三重共振。各区域差异如下:① 中国(250GWh,+67%):政策推动储能从“强配”转向“盈利”,136号文实现全电量入市,容量电价提供收益保底,招标规模超预期;② 美国(70GWh,+35%):AI数据中心面临并网瓶颈,储能成为“加速并网”战略基础设施,刚性需求凸显;③ 欧洲(51GWh,+55%):长周期容量合约锁定需求,光储LCOE低于燃气发电,经济性驱动增长;④ 新兴市场(67GWh,+91%):澳洲CIS招标扩容、中东/智利大储爆发,工商业储能受益“柴发替代”红利。

问题2:锂电行业2026年复苏的核心逻辑是什么?哪些细分环节具备量价齐升潜力?

答案:复苏核心逻辑:① 周期层面:结束两年去库周期,进入“主动补库”阶段,2024年触底、2025年抬升、2026年显著复苏;② 供需层面:终端需求(储能+AI相关场景)高增(2026年全球锂电池需求+25%),供给端资本开支收缩导致扩产放缓,供需错配重现;③ 盈利层面:行业从“价格战”转向“联合挺价”,利润向高壁垒上游材料转移。具备量价齐升潜力的环节:① 6F(供需紧平衡,2026年稼动率88%,价格从底部上涨263%);② 隔膜(湿法供需比1.4,5um薄型化+固态电解质膜突破);③ VC/EC(储能大电芯添加比例提升,稼动率超70%);④ 碳酸锂(资源禀赋+需求高增,有效稼动率88%);⑤ 铁锂正极(行业挺价+成本推动,2026年稼动率72%)。

问题3:固态电池(全固态+固液)2026年的技术进展与商业化落地场景是什么?相关产业链机会集中在哪些环节?

答案:技术进展与商业化场景:① 全固态电池:2026年迈向小批量生产,以硫化物路线为主,目标能量密度200-300Wh/kg,聚焦低空、机器人等场景;② 固液电池:2026年进入商业化元年,覆盖低空(亿航智能机型续航从25分钟提升至48分钟)、机器人、3C、商用车等场景,核心优势是本征安全与高能量密度。产业链机会:① 全固态电池:锂负极(赣锋锂业、天铁科技)、硫化物电解质/硫化锂(厦钨新能、上海洗霸)、设备(干法设备宏工科技、等静压设备科新机电);② 固液电池:氧化物/聚合物电池企业(赣锋锂业、国轩高科)、电解质(三祥新材)、骨架膜(长阳科技);③ 共性环节:高压化成设备(替代传统化成设备,压力要求60-80吨)、胶框印刷设备(利元亨)。

暂无评论内容