暗线潜影织金络,晶硅叠层启玄机

【原报告在线阅读和下载】:20251229【MKList.com】电力设备及新能源行业之光伏电池设备专题报告:暗线潜影织金络,晶硅叠层启玄机 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

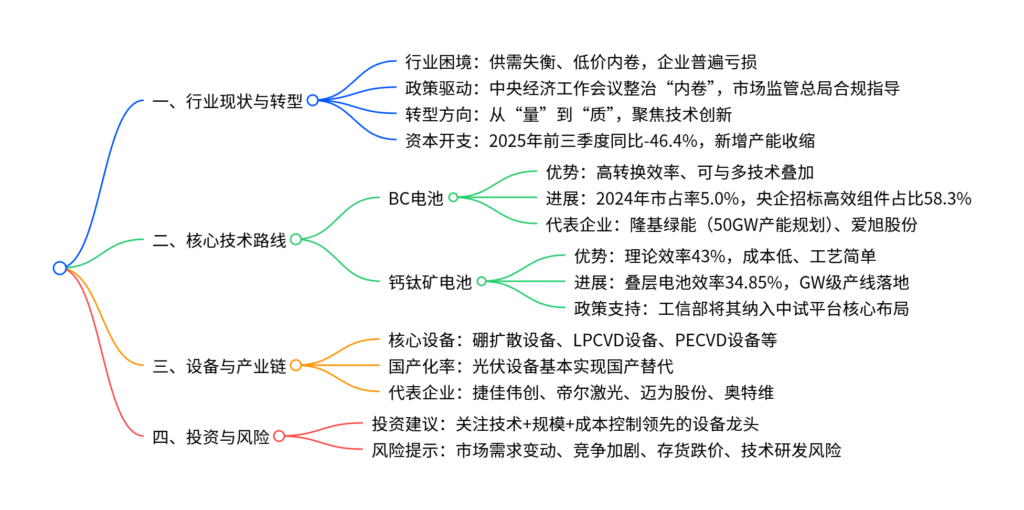

1. 一段话总结

光伏行业正从“价格战”转向“价值战”,反内卷政策持续发力推动行业向高质量发展转型,资本开支显著收缩的同时,企业聚焦BC电池与钙钛矿电池两大前沿技术;2024年BC电池市占率提升至5.0%,央企招标大幅提高高效组件占比(58.3%),钙钛矿-晶硅叠层电池转换效率突破34.85%,GW级产线落地加速,具备技术与规模优势的光伏设备头部企业有望穿越周期,行业集中度将进一步提升。

2. 思维导图

3. 详细总结

一、行业发展现状与转型趋势

-

行业困境与政策引导:

- 内卷表现:2023-2024年光伏产业链各环节价格大幅下滑,组件价格一度低于生产成本,2025年12月N型组件均价约0.73元/W,仍处历史底部。

- 政策发力:中央经济工作会议将“综合整治”升级为“深入整治”内卷,市场监管总局开展价格合规指导,推动“优质优价”。

- 转型标志:2025年前三季度光伏设备行业资本开支518.6亿元(同比-46.4%),企业放缓扩张,转向BC、钙钛矿等前沿技术研发。

-

市场需求与格局:

- 装机量:2024年中国光伏新增装机277.2GW(同比+27.8%),累计装机886.7GW,全球2030年新增装机有望达1078GW。

- 行业集中度:硅料TOP5企业产能占全球70%,中小高成本产能退出,头部企业通过逆周期投资扩大优势。

二、核心技术路线:BC电池与钙钛矿电池

(一)BC电池技术

| 关键指标 | 具体内容 |

|---|---|

| 技术定位 | 平台型技术,可与PERC、TOPCon、HJT叠加 |

| 转换效率 | 2024年量产效率26.0%,隆基HPBC2.0组件效率达24.8% |

| 市场进展 | 2024年市占率5.0%(较2023年+4.1pct) |

| 政策催化 | 华能2026年招标中,转换效率≥23.8%的高效组件占比58.3% |

| 代表企业 | 隆基绿能(2025年底规划50GW产能)、爱旭股份 |

- 核心优势:正面无金属电极遮挡,短路电流更高,适配集中式与分布式高端市场,具备差异化溢价空间。

- 设备需求:需硼扩散设备、LPCVD设备等,核心供应商包括北方华创、拉普拉斯、捷佳伟创等。

(二)钙钛矿电池技术

| 关键指标 | 具体内容 |

|---|---|

| 技术类型 | 单结电池、晶硅-钙钛矿叠层电池(主流路线) |

| 转换效率 | 理论极限43%,隆基绿能叠层电池认证效率34.85% |

| 产业化进展 | 协鑫光电GW级产线首片组件下线(2400mm×1150mm),核心设备国产化率90%+ |

| 政策支持 | 工信部明确2027年前构建钙钛矿中试平台,打通“实验室到生产线”通道 |

| 应用前景 | 适配BIPV、太空能源等场景,与硅基技术协同互补 |

- 核心优势:制造成本低、工艺步骤简单、带隙可调,叠层技术突破单结电池SQ极限(33.7%)。

- 技术挑战:需解决抗辐射性、长期稳定性问题,目前已攻克大面积涂布、缺陷控制等量产难题。

三、光伏设备产业链与核心企业

-

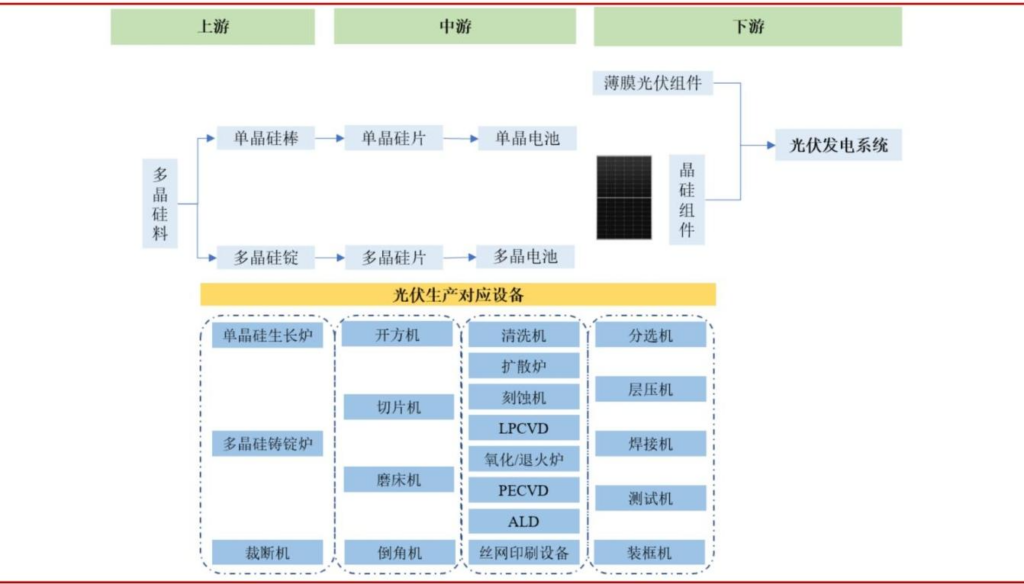

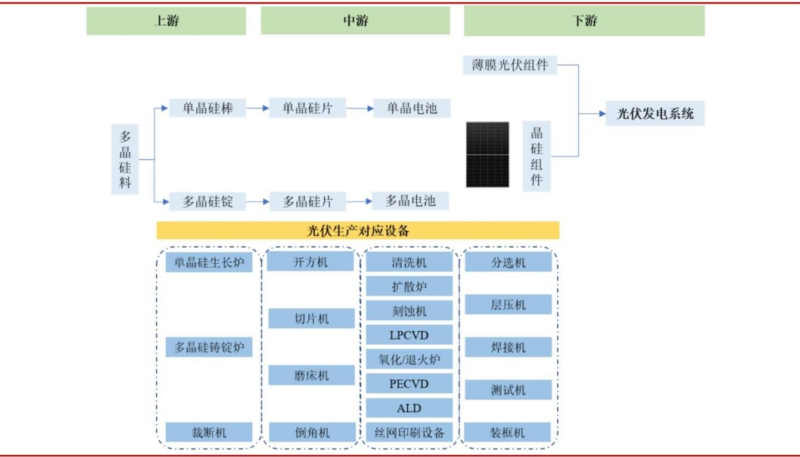

设备分类与国产化:

- 硅片设备:单晶炉、切片机等,国产化率接近100%。

- 电池片设备:核心包括硼扩散设备(北方华创、拉普拉斯)、LPCVD设备(红太阳光电、松煜)、PECVD设备(捷佳伟创、微导纳米)。

- 组件设备:焊接机、层压机等,奥特维、迈为股份为主要供应商。

-

重点企业布局:

企业名称 核心技术布局 关键进展 捷佳伟创(300724) TOPCon、HJT、钙钛矿 斩获柔性钙钛矿产线核心设备订单 帝尔激光(300776) 激光转印、BC电池刻蚀 激光转印技术节约银浆20%-50% 迈为股份(300751) HJT、钙钛矿叠层 具备钙钛矿整线设备供应能力 奥特维(688516) 串焊机、叠层真空设备 推出晶硅/钙钛矿叠层真空工艺装备

四、投资建议与风险提示

-

投资逻辑:行业转型期,技术创新是核心驱动力,优先关注具备规模优势、技术储备充足、成本控制能力领先的光伏设备头部企业。

-

风险提示:

- 市场需求变动:光伏政策调整、技术路线迭代导致设备需求波动。

- 市场竞争加剧:半导体设备企业跨界进入,现有厂商竞争白热化。

- 存货跌价风险:设备验收周期长,行业景气波动可能导致存货减值。

- 技术研发风险:钙钛矿稳定性、BC电池成本控制等技术瓶颈未完全突破。

4. 关键问题

问题1:光伏行业“反内卷”政策的核心举措与实际影响是什么?

答案:核心举措包括中央经济工作会议定调“深入整治”内卷、市场监管总局开展价格合规指导、央企招标提高高效组件门槛(华能2026年招标高效组件占比58.3%)。实际影响体现在三方面:① 行业竞争从“价格战”转向“价值战”,低效产能加速退出;② 企业资本开支收缩(2025年前三季度同比-46.4%),资源向BC、钙钛矿等前沿技术集中;③ 组件价格逐步回归合理区间,头部技术型企业获得溢价,行业盈利能力改善,集中度持续提升。

问题2:BC电池与钙钛矿电池的技术优势、产业化进展及竞争格局有何差异?

答案:① 技术优势:BC电池是平台型技术,可与现有TOPCon/HJT叠加,2024年量产效率26.0%,适配集中式/分布式市场;钙钛矿电池理论效率43%,成本低、工艺简单,叠层技术突破单结极限,适配BIPV等新兴场景。② 产业化进展:BC电池2024年市占率5.0%,隆基绿能规划2025年底50GW产能,央企招标持续催化;钙钛矿电池叠层效率达34.85%,协鑫光电GW级产线落地,核心设备国产化率90%+。③ 竞争格局:BC电池由隆基绿能、爱旭股份主导,设备供应商以北方华创、捷佳伟创为主;钙钛矿参与企业更多(隆基、通威、协鑫等),设备端迈为股份、捷佳伟创布局领先,技术路线尚未完全定型。

问题3:光伏设备行业的投资逻辑是什么?哪些企业具备核心竞争力?

答案:投资逻辑核心是“技术迭代+国产替代+成本控制”:① 技术迭代:BC、钙钛矿等新技术推动设备更新需求,具备整线解决方案能力的企业优先受益;② 国产替代:光伏设备已基本实现国产替代,头部企业在全球具备竞争优势;③ 成本控制:行业盈利承压背景下,设备厂商的规模化生产与精益管理能力决定盈利能力。具备核心竞争力的企业包括:① 捷佳伟创:全面布局TOPCon/HJT/钙钛矿路线,TOPCon设备市占领先;② 帝尔激光:激光转印、BC刻蚀设备技术独家,客户覆盖全球头部组件厂;③ 迈为股份:HJT整线设备龙头,钙钛矿叠层设备布局前瞻;④ 奥特维:细分设备龙头,叠层电池真空装备具备差异化优势。

暂无评论内容