低位蓄能,向新破局

【原报告在线阅读和下载】:20251229【MKList.com】食品饮料行业2025年度投资策略报告:低位蓄能,向新破局 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

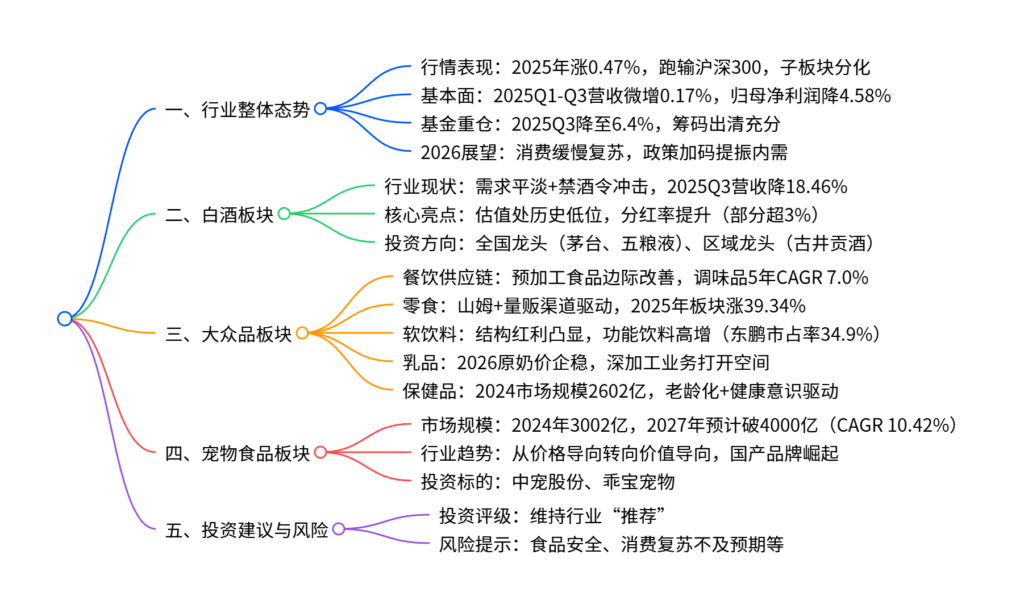

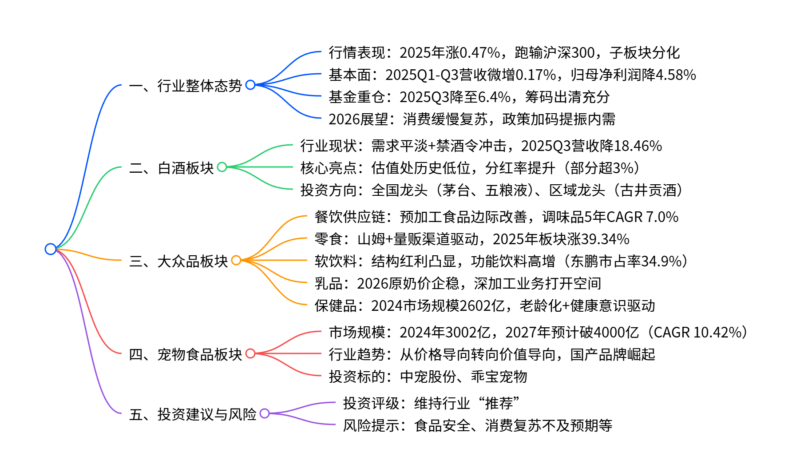

2025年食品饮料行业整体承压(申万板块涨0.47%,跑输沪深300 16.31pct),子板块分化显著,保健品(+40.63%)、零食(+39.34%) 等景气度领先,白酒(-3.49%)、调味品(-6.91%)表现疲软;2026年行业有望低位蓄能破局,白酒板块估值回调至历史低位,分红率提升凸显安全边际,大众品中软饮料、零食持续高景气,餐饮供应链逐步复苏,宠物食品、保健品受益于消费升级与老龄化实现高质量增长,行业将直接受益于扩大内需政策,具备业绩与估值双重修复潜力。

2. 思维导图

3. 详细总结

一、行业整体运行情况

-

行情与估值:

- 2025年(截至12月1日),申万食品饮料板块上涨0.47%,同期上证指数涨16.77%、沪深300涨16.30%,跑输大盘16.31pct。

- 子板块分化:保健品(+40.63%)、零食(+39.34%)、预加工食品(+18.84%)领涨,白酒(-3.49%)、调味品(-6.91%)、啤酒(-9.18%)下跌。

- 估值水平:板块PE(TTM)从22.1倍微升至22.4倍,休闲食品、食品加工估值提升显著,分别+7.25X、+4.40X。

-

基本面表现:

- 2025Q1-Q3,申万食品饮料行业营收8309.16亿元(同比+0.17%),归母净利润1711.64亿元(同比-4.58%);单Q3营收2500.62亿元(同比-4.75%),归母净利润434.96亿元(同比-14.61%),报表端承压。

- 基金重仓:2025Q3食品饮料基金重仓比例降至6.4%,环比降1.6pct,为2021年以来新低。

-

2026年展望:

- 宏观环境:上半年消费缓慢复苏,下半年低基数下边际改善,促消费政策持续加码(如《提振消费专项行动方案》)。

- 核心逻辑:内需提振+估值修复,行业具备业绩与估值双重修复潜力。

二、白酒板块:筑底静待修复

-

行业现状:

- 需求端:2025年旺季不旺,中秋国庆动销下滑20%-30%,二季度“禁酒令”加剧压力,双11/双12补贴导致价格下跌。

- 业绩表现:2025Q1-Q3营收3177.79亿元(同比-5.90%),归母净利润1225.71亿元(同比-6.93%);单Q3营收降18.46%、净利润降22.22%。

- 竞争格局:CR5收入占比提升至82.93%,头部挤压中小酒企份额,14家上市酒企销售费用率同比提升。

-

核心亮点:

- 估值安全边际:PE回调至十年前低位,充分反映市场情绪。

- 股东回报提升:多家酒企提高分红比例,部分股息率超3%(如贵州茅台分红比例≥75%、五粮液≥70%)。

-

投资建议:

- 全国龙头:贵州茅台、五粮液、泸州老窖、山西汾酒(品牌力稳健)。

- 区域龙头:古井贡酒、今世缘、金徽酒(基地市场深厚)。

三、大众品板块:结构性机会凸显

| 细分领域 | 核心数据 | 行业趋势 | 重点标的 |

|---|---|---|---|

| 餐饮供应链 | 2025餐饮连锁化率25%(+2pct);调味品2024-2029 CAGR 7.0% | 预加工食品边际改善;复合调味品增速12.1% | 安井食品、千味央厨、海天味业、天味食品 |

| 零食 | 2025板块涨39.34%;魔芋产业2025年规模破300亿 | 山姆+量贩渠道驱动,新品类创新(魔芋制品) | 盐津铺子、西麦食品、有友食品 |

| 软饮料 | 2024市场规模14263.5亿元;东鹏市占率34.9% | 结构红利,功能饮料、即饮水高增 | 东鹏饮料 |

| 乳品 | 2026原奶价企稳;深加工产品附加值率超60% | 液态奶企稳,奶酪、乳铁蛋白等深加工崛起 | 伊利股份、妙可蓝多、新乳业 |

| 保健品 | 2024市场规模2602亿;60岁以上人口3.1亿(占22%) | 老龄化+健康意识提升,消费人群年轻化 | 仙乐健康 |

-

餐饮供应链:

- 预加工食品:2025Q3营收同比+1.57%、净利润+5.44%,逐季改善,价格战接近尾声,龙头率先受益。

- 调味品:2024市场规模4981亿元,2029年预计6998亿元;健康化、餐饮连锁化驱动增长,出海打开空间。

-

零食板块:

- 渠道革新:山姆(爆品培育)、零食量贩(鸣鸣很忙/万辰集团门店超1.5万家)成为核心增长极。

- 品类创新:魔芋制品红利延续,2025年市场规模突破300亿元,CAGR 11.8%。

-

软饮料板块:

- 消费偏好:包装水(37.3%)、茶饮料(32.9%)为常喝类型,功能饮料场景拓展(熬夜、电竞等)。

- 龙头表现:东鹏特饮2024年销售量市占率47.9%,销售额市占率34.9%,连续四年销量第一。

-

乳品板块:

- 供需改善:2026年原奶供需趋于平衡,牧场亏损面收窄,液态奶增速回升。

- 结构升级:深加工业务(奶酪、乳铁蛋白)附加值率超60%,政策支持优化产品结构。

-

保健品板块:

- 市场空间:2019-2024 CAGR 6.3%,人均消费仅215元/年,低于美日澳(430元+)。

- 消费趋势:人群哑铃化(老年+年轻群体),剂型零食化(软糖、即饮),渠道线上化+新零售化。

四、宠物食品板块:高质量增长

-

市场规模:2024年中国宠物行业市场规模3002亿元,预计2027年突破4000亿元,三年CAGR 10.42%。

-

行业趋势:

- 消费升级:单只宠物猫年均消费2020元(+8%),宠物犬2961元(+3%),向“价值导向”转变。

- 竞争格局:从分散竞争转向头部主导,国产品牌份额提升,渠道精细化运营。

-

龙头表现:

- 乖宝宠物:2025双11自有品牌销售额近11亿元,麦富迪同比+35%,弗列加特同比+51%。

- 中宠股份:2025前三季度营收38.59亿元(+21.05%),净利润3.33亿元(+18.21%),海外产能落地。

4. 关键问题

问题1:2025年食品饮料行业子板块分化的核心原因是什么?2026年哪些领域具备高修复潜力?

答案:分化核心原因:① 需求结构差异,保健品受益于老龄化与健康意识提升(+40.63%),零食依托山姆、量贩新渠道与新品类创新(+39.34%),而白酒受禁酒令、动销疲软冲击(-3.49%),调味品受餐饮复苏缓慢拖累(-6.91%);② 政策与消费场景影响,白酒商务、宴席场景缺失,大众品中必选属性强、渠道革新快的品类抗风险能力更强。2026年高修复潜力领域:① 白酒(估值历史低位+分红提升,消费复苏带动动销改善);② 餐饮供应链(预加工食品边际改善,调味品受益餐饮连锁化率提升);③ 乳品(原奶价格企稳+深加工业务放量)。

问题2:白酒板块当前的核心投资逻辑与风险点是什么?重点关注哪些标的?

答案:核心投资逻辑:① 估值安全边际,板块PE回调至十年前低位,股价充分反映低预期;② 股东回报提升,茅台、五粮液等龙头明确高分红比例(≥70%),部分股息率超3%,价值属性凸显;③ 行业出清加剧,CR5集中度提升至82.93%,头部品牌挤压中小酒企份额。风险点:① 消费复苏不及预期,动销与批价改善缓慢;② 政策不确定性,禁酒令等政策持续影响商务场景;③ 市场竞争加剧,价格战拖累盈利。重点标的:全国龙头(贵州茅台、五粮液、泸州老窖、山西汾酒)、区域龙头(古井贡酒、今世缘、金徽酒)。

问题3:大众品板块中,零食与软饮料的高景气度主要由哪些因素驱动?后续增长可持续性如何?

答案:零食高景气驱动因素:① 渠道革新,山姆(爆品培育)、零食量贩(SKU超3000个,价格低20%-40%)成为核心增量;② 品类创新,魔芋制品等健康新品类红利延续,2025年魔芋产业规模破300亿元;③ 龙头规模效应,盐津铺子、有友食品等积极拥抱新渠道,爆品打造能力突出。软饮料高景气驱动因素:① 结构红利,功能饮料、即饮水等细分品类增速居前,总量向结构升级;② 场景拓展,功能饮料从运动场景延伸至熬夜、电竞等日常场景,消费频次提升;③ 龙头优势,东鹏饮料等通过大单品+渠道下沉,市占率持续提升(2024年销售额市占34.9%)。可持续性:后续增长具备强支撑,零食板块新渠道仍在快速扩张,新品类迭代持续;软饮料健康化、功能化趋势明确,龙头通过产品迭代与渠道渗透持续收割增量,预计2026年仍将维持高景气。

暂无评论内容