卫星通信加速进入发展元年

【原报告在线阅读和下载】:20260105【MKList.com】爱建电子深度报告:卫星通信加速进入发展元年 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

卫星通信作为传统网络的有益补充,凭借覆盖范围广、成本优势显著、低时延等特性,成为填补全球20亿+未接入互联网人口通信缺口的关键方案,2026年将加速进入发展元年;其与5G蜂窝通信形成互补(5G适配城市高密度场景,低轨卫星适配偏远地区/海洋/空中),叠加ITU轨道频谱资源“先占永得”规则驱动,全球掀起低轨卫星星座建设热潮(StarLink规划4.2万颗卫星,国内GW星座规划12992颗);产业端受益于卫星小型化、一箭多星、火箭回收等技术进步,市场规模持续壮大(2040年全球航天产业收入有望超1万亿美元),国产产业链在政策支持下加速崛起,具备明确投资机会。

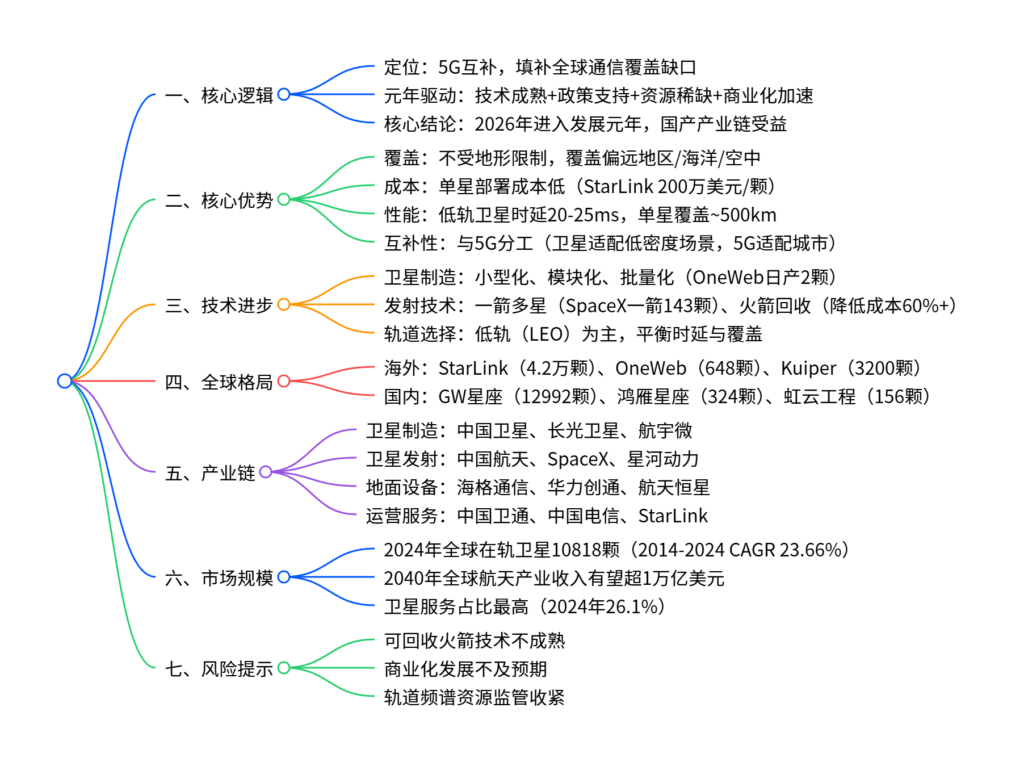

2. 思维导图

3. 详细总结

一、行业定位:5G互补,填补全球通信缺口

-

传统网络局限:全球仍有26.4%人口未接入互联网(约20亿+),农村及偏远地区因建设成本高、投资回报率低、电力不足,成为5G覆盖盲区。

-

卫星通信核心价值:不受地形限制,覆盖海洋、空中、极地等陆基通信无法触及的区域,是6G非地面网络的核心组成,实现“空天地一体化”通信。

-

与5G的互补关系:

对比维度 5G蜂窝通信 低轨卫星通信 单站/星覆盖范围 ~300m ~500km 时延 <1ms 20-25ms 单站/星容量 50 Gbit/s 20 Gbit/s 适配场景 城市高密度人口区域 偏远地区、海洋、空中 覆盖100平方公里成本 20720万元 15490.2万元

二、发展驱动:技术、政策、资源三重推力

-

技术进步突破成本瓶颈

- 卫星制造:模块化、批量化生产,OneWeb卫星成本降至定制化卫星的10%,日产能达2颗。

- 发射技术:一箭多星技术成熟(SpaceX一箭143颗),火箭回收使猎鹰9号发射成本降至1500美元/kg,较传统火箭降低60%+。

- 轨道优化:低轨(LEO)卫星成为主流,轨道高度600-2000km,平衡时延(20-25ms)与覆盖能力。

-

政策持续加码:我国2014-2024年出台14项政策,从市场准入、财税支持、技术攻关等维度支持产业,卫星互联网被纳入“新基建”。

-

轨道频谱资源稀缺:ITU实行“先占永得”规则,申请方需在7年内完成卫星发射与信号验证,倒逼全球加速卫星部署。

三、全球格局:海内外星座百花齐放

-

海外主流星座

星座名称 所属公司 卫星数量 核心进展 StarLink SpaceX 规划4.2万颗 2024年发射1842颗,已实现全球服务,v2.0 mini卫星带宽提升4倍 OneWeb OneWeb 648颗 2023年完成组网,2024年开始向美国48州提供服务 Kuiper Amazon 3200颗 2026年计划部署578颗卫星,启动客户服务 Iridium 摩托罗拉 66颗 第二代星座完成升级,带宽176-704 Kbps -

国内星座布局

星座名称 所属主体 卫星数量 核心目标 GW星座 中国卫星网络集团 12992颗 国内首个6G互联网工程,2026年底完成首批1296颗部署 鸿雁星座 航天科技集团 324颗 全球低轨通信,覆盖偏远地区、海洋与极地 虹云工程 航天科工集团 156颗 融合通信、导航、遥感,实现信息一体化 银河Galaxy 银河航天 1000颗 与地面5G无缝对接,支持天地无感切换

四、产业规模与产业链

-

市场规模

- 2024年全球在轨卫星达10818颗,2014-2024年CAGR 23.66%。

- 2024年全球航天产业营收中,地面设施占37.4%(1553亿美元),卫星服务占26.1%(1083亿美元),卫星制造占4.8%(200亿美元),卫星发射占2.2%(93亿美元)。

- 长期展望:2040年全球航天产业收入有望超1万亿美元,卫星宽带贡献50%增长。

-

产业链结构

- 卫星制造:卫星平台(中国卫星、长光卫星)、载荷及元器件(国博电子、臻镭科技)、总装(中国卫星)。

- 卫星发射:火箭制造与发射(中国航天、SpaceX、星河动力)。

- 地面设备:地面站、终端设备(海格通信、华力创通、航天恒星)。

- 运营服务:卫星通信运营商(中国卫通、中国电信、StarLink)。

五、风险提示

- 可回收火箭发射技术尚未成熟,国内相关技术仍在验证阶段。

- 卫星通信初期定价较高,用户增长可能不及预期,影响商业化进度。

- 低轨轨道资源拥挤,ITU可能收紧监管,限制星座建设规模。

4. 关键问题

问题1:卫星通信为何能在2026年进入发展元年?核心驱动因素有哪些?

答案:2026年成为卫星通信发展元年,核心源于技术、政策、资源、商业化四大驱动的共振。① 技术成熟:卫星批量化生产(OneWeb日产2颗)、一箭多星(SpaceX一箭143颗)、火箭回收(成本降至1500美元/kg)突破成本瓶颈;② 政策支持:我国出台14项全产业链支持政策,卫星互联网纳入新基建,海外多国加码布局;③ 资源稀缺:ITU“先占永得”规则下,轨道与频谱资源争夺加剧,倒逼加速部署;④ 商业化落地:StarLink已实现全球服务,国内GW星座、海外Kuiper等计划2026年密集部署,行业从技术验证迈入规模化应用。

问题2:低轨卫星通信的核心优势是什么?与5G蜂窝通信的互补关系如何体现?

答案:低轨卫星通信的核心优势的是覆盖广、成本优、时延低:单星覆盖范围达500km,覆盖100平方公里成本仅1.55亿元(低于5G的2.07亿元),时延20-25ms满足多数场景需求,且不受地形限制。与5G的互补体现在场景分工:5G凭借单站50Gbit/s的大容量、<1ms的低时延,适配城市高密度人口区域;低轨卫星通信则聚焦5G覆盖盲区,包括人口密度仅17.23人/平方公里的“胡焕庸线”西北区域、海洋、空中等,两者协同实现全球无死角通信。

问题3:全球及国内主流卫星通信星座的布局情况如何?核心差异是什么?

答案:全球主流星座呈现“海外引领、国内追赶”的格局,核心差异集中在规模、技术进度和应用场景:① 海外:StarLink规划4.2万颗卫星,2024年发射1842颗,已实现全球商用,技术最成熟;OneWeb完成648颗组网,聚焦偏远地区覆盖;Kuiper处于建设初期,依托AWS云计算赋能;② 国内:GW星座以12992颗卫星成为全球规模最大的星座计划,2026年底完成首批1296颗部署,瞄准6G互联网;鸿雁星座(324颗)、虹云工程(156颗)聚焦通信+导航+遥感一体化;银河Galaxy(1000颗)主打天地5G无缝对接。核心差异:海外星座商业化程度高,国内星座更侧重国家战略与6G布局,技术上海外在火箭回收、星间激光通信等领域领先,国内在批量化生产、政策支持上具备优势。

-389x550.jpg)

暂无评论内容