AI注能变革,内外需求共振

【原报告在线阅读和下载】:20260105【MKList.com】电力(电网)设备2026年度策略报告:AI注能变革,内外需求共振 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

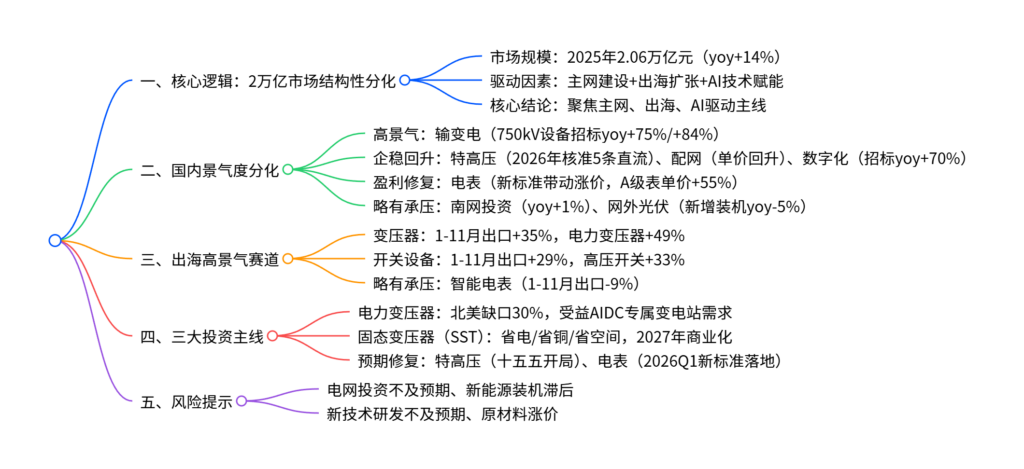

2026年电网设备行业迈入2.06万亿元规模新阶段,呈现总量稳增、结构分化特征,核心驱动力转向主网建设与出海扩张,叠加AI注能带来的技术变革;国内主网输变电(750kV设备招标同比+75%/+84%)、特高压(2026年预计核准5条直流线路)、配网(第二批联采单价回升10%-30%)景气分化,出海端变压器(1-11月出口+49%)、开关设备(1-11月出口+29%)维持高增;投资主线聚焦电力变压器(北美30%供应缺口,供需错配延续至2030年)与固态变压器(SST)(省电4%+、省铜40%、省空间50%,2026年样机验证、2027年商业化落地),同时关注特高压与电表板块预期修复机会。

2. 思维导图

3. 详细总结

一、行业整体格局:2万亿市场,结构分化显著

-

市场规模与结构

-

2025年国内电网设备企业触达总市场2.06万亿元(yoy+14%),分为三类需求:

- 网内市场:8350亿元(yoy+9%),其中国网6500亿元、南网1730亿元;

- 网外市场:5800亿元(yoy+19%),风光储贡献主要增速(储能新增装机yoy+253%);

- 出海市场:6650亿元(yoy+20%),变压器、开关设备为核心增长引擎。

-

业务分类:涵盖智能信息化、高压设备、中低压设备、电表类、材料类、低压电器6大类,高压设备(占比20%)、材料类(占比45%)为核心价值环节。

-

二、国内细分市场景气度判断

| 细分领域 | 2025年核心数据 | 景气度 | 2026年展望 |

|---|---|---|---|

| 输变电 | 设备招标919亿元(yoy+26%),750kV变压器/组合电器招标yoy+75%/+84% | 高景气维持 | 招标yoy+15%,龙头订单饱满 |

| 特高压 | 核准2直3交,Q4提速 | 底部企稳 | 预计核准5条直流线路,“十五五”年均4直2交 |

| 配网 | 1-11月招标yoy-4%,第二批联采单价回升10%-30% | 拐点向上 | 招标yoy+10%,盈利实质性修复 |

| 电表 | 国网招标135亿元(yoy-46%),新标准A级表单价+55% | 下行趋缓 | 招标金额恢复至299亿元(yoy+121%),头部份额提升 |

| 数字化 | 前三批招标42亿元(yoy+70%) | 底部企稳 | 光明电力大模型落地,招标持续高增 |

| 南网 | 投资1750亿元(yoy+1%),主网一次设备招标yoy+15% | 略有承压 | 2026年投资yoy+5%,主网持续发力 |

| 网外 | 风光储设备需求2390亿元(yoy+47%) | 拐点向上 | 储能需求yoy+67%,对冲光伏波动 |

三、出海市场:变压器、开关设备高增

-

变压器出海

- 出口数据:2025年1-11月出口81亿美元(yoy+35%),其中电力变压器55亿美元(yoy+49%)、配电变压器25亿美元(yoy+13%)。

- 海外格局:北美进口依赖度80%,交付周期100周以上,2025年美国面临30%供应缺口,供需错配延续至2030年。

-

开关设备出海

- 出口数据:2025年1-11月出口48亿美元(yoy+29%),高压开关出口yoy+33%。

- 价格趋势:美国/德国/日本开关设备PPI 2020年以来涨幅超20%-90%,全球需求旺盛。

-

智能电表出海:1-11月出口13亿美元(yoy-9%),需求周期性波动,但全球智能电网建设带来长期需求(2032年市场规模预计372亿美元,CAGR9.8%)。

四、核心投资主线

(1)电力变压器:北美供需错配,受益AIDC需求

-

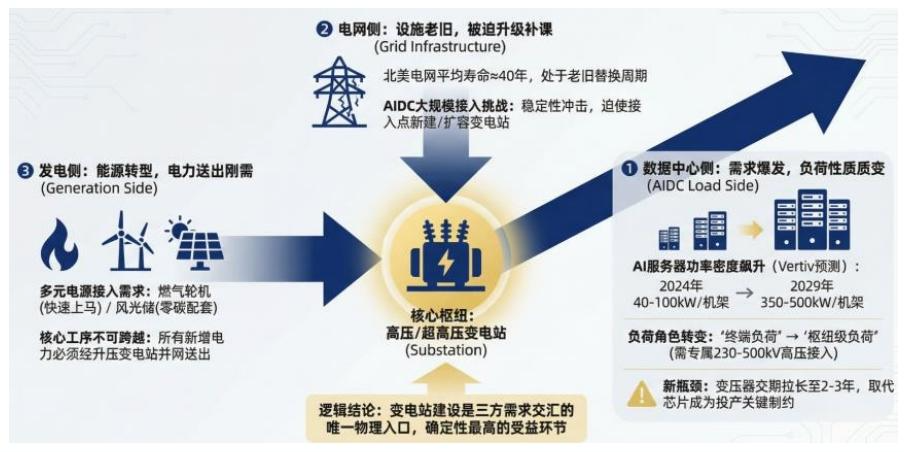

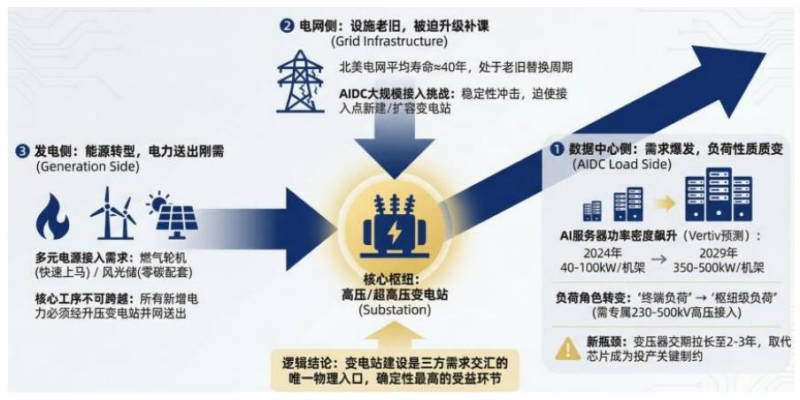

核心逻辑:AIDC从“终端负荷”转为“枢纽级负荷”,需专属230-500kV变电站,变电站成为AIDC投产核心瓶颈。

-

AIDC专属变电站与常规变电站差异:

对比维度 常规电网变电站 AIDC专属变电站 功能定位 电网枢纽,电压转换+远距离传输 负荷终端,保障算力供电,需电能质量治理 建设周期 约2年 压缩至1年以内,模块化交付 价格敏感度 成本管控,招标限价 性能驱动,接受可靠性溢价 -

推荐标的:思源电气(电力变压器出口龙头)、金盘科技(配电变压器)、华明装备(零部件)。

(2)固态变压器(SST):技术颠覆,2027年商业化

-

核心优势:适配机柜功率密度600kW-1MW趋势,具备“三省”价值:

- 省电:供电效率提升至96%以上(传统92%);

- 省铜:800V直流传输铜用量减少40%;

- 省空间:体积缩小50% 以上。

-

技术原理:通过SiC/GaN半导体提升频率,打破传统变压器物理限制,实现“软件定义”的智能调控。

-

商业化节奏:2026年样机验证大年,2027年开启商业化,国内厂商分三类布局:

- 传统电力设备:四方股份、中国西电(电网项目经验);

- 传统变压器:金盘科技、伊戈尔(海外客户对接快);

- 电力电子:台达、阳光电源(数据中心工况熟悉)。

(3)预期修复:特高压与电表

- 特高压:2026年“十五五”开局,核准节奏提速,推荐平高电气、许继电气、中国西电;

- 电表:2026Q1新标准招标落地,量价齐升,推荐三星医疗、海兴电力。

五、风险提示

- 电网投资、新能源装机不及预期;

- 新技术(SST)研发与商业化滞后;

- 原材料(铜、硅钢)价格上行;

- 海外贸易壁垒、地缘政治风险。

4. 关键问题

问题1:2026年电网设备行业的核心高景气赛道有哪些?支撑逻辑是什么?

答案:核心高景气赛道为主网输变电、变压器/开关设备出海、固态变压器(SST)。支撑逻辑:① 主网输变电:2025年750kV设备招标同比+75%/+84%,西北新能源外送与东部受端升级双轮驱动,2026年招标增速预计15%,龙头订单饱满;② 出海赛道:北美变压器进口依赖度80%,交付周期超100周,2025年美国缺口30%,供需错配延续至2030年,国内企业凭借成本与交付优势承接订单,变压器/开关设备出口增速分别达49%/29%;③ 固态变压器:适配AIDC高功率密度需求,具备省电、省铜、省空间核心价值,2026年样机验证、2027年商业化,开启从0到1爆发。

问题2:北美电力变压器供需缺口持续的核心原因是什么?国内企业的竞争优势在哪里?

答案:北美电力变压器供需缺口持续的核心原因:① 需求端:AIDC算力扩张带动专属变电站需求(2025年美国需求超2.6万台,yoy+26%),叠加电网老旧替换(平均寿命40年);② 供给端:受原材料(硅钢)、技术工人短缺制约,海外主流厂商扩产计划集中在2027-2028年,短期难以释放。国内企业竞争优势:① 产能充裕:取向硅钢等原材料自主可控,产能不受约束;② 交付效率:模块化生产缩短交付周期,适配AIDC快速投产需求;③ 成本优势:即便叠加关税,产品性价比仍高于海外厂商,且AIDC客户对可靠性溢价容忍度高,优先选择快速通电方案。

问题3:固态变压器(SST)相比传统变压器的核心优势是什么?商业化节奏与国内布局企业有哪些类型?

答案:SST核心优势:① 性能优势:供电效率96%+(传统92%),微秒级动态响应,可主动滤波、补偿无功功率;② 成本与空间优势:省铜40%、省空间50%,适配一线城市数据中心用地紧张与铜价高位格局;③ 智能化优势:实现“可观、可测、可控、可调”,从“被动物理节点”升级为“主动数字大脑”。商业化节奏:2026年为样机验证大年,2027年开启商业化落地。国内布局企业分三类:① 传统电力设备企业(四方股份、中国西电):依托电网项目经验,中压侧技术领先;② 传统变压器企业(金盘科技、伊戈尔):海外客户对接快,获项目资源;③ 电力电子企业(台达、阳光电源):熟悉数据中心工况,核心技术可迁移。

暂无评论内容