人形机器人产业趋势展望

【原报告在线阅读和下载】:20260111【MKList.com】高端装备制造行业产业研究深度:人形机器人产业趋势展望 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

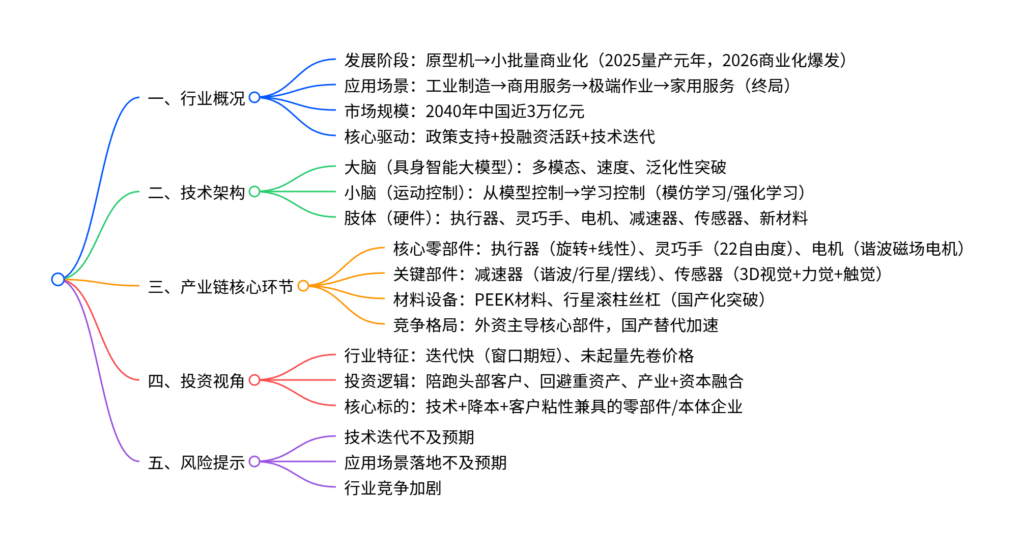

1. 一段话总结

人形机器人产业已从原型机迈入小批量商业化阶段,海外以特斯拉为代表规划2027年建设100万台产能,国产链2025年实现数千台出货及数十亿订单;技术架构呈现“大脑+小脑+肢体”格局,硬件方案趋于收敛,具身智能大模型是规模化产业化的关键,核心零部件价值量排序为执行器关节>灵巧手>电机>减速器>传感器;应用场景“始于工业,终局家用”,2040年中国市场规模有望接近3万亿元;投资需把握“陪跑头部客户、回避重资产赛道、产业与资本深度融合”逻辑,重点关注技术+降本+客户粘性兼具的企业,警惕技术迭代、场景落地不及预期及竞争加剧风险。

2. 思维导图(mindmap)

3. 详细总结

一、应用展望与市场规模

-

应用演进路径:始于工业,终局家用

- 场景复杂度排序:工业制造(结构化)<商用服务(半结构化)<极端作业(非结构化高风险)<家用服务(完全非结构化)

- 特斯拉规划:2025年工业场景→2027-2030年家庭场景→2030年后商业场景

-

市场规模预测

- 中国市场:2025年57亿元→2030年4868亿元→2040年29695亿元(近3万亿元)

- 全球格局:马斯克预测未来人形机器人与人类比例达3:1-5:1,全球潜在规模200-300亿台

-

商业化节点

- 2025年:集中于研发、数据采集(教育科研领域占中标金额76%)

- 2026年:工业、导览场景激活(小米、小鹏等计划量产并应用于智能工厂)

- 2027年:国内一般场景具备商业化价值

二、行业发展现状

-

资金与政策

- 投融资:2025年前三季度国内机器人行业融资610笔(同比+107%),全球政府单项目投入近亿美元

- 国内政策:2023年《人形机器人创新发展指导意见》提出2025年批量生产、2027年达世界先进水平;2025年《“人工智能+”行动意见》强化AI与机器人融合

-

产品进展

- 海外:特斯拉Optimus Gen2小批量生产,规划2027年100万台产能;Figure AI、Agility Robotics等实现千台级小批量

- 国内:优必选Walker S1、智元远征A2等累计出货超千台,小鹏Iron、小米CyberOne进入工厂实训

-

技术现状

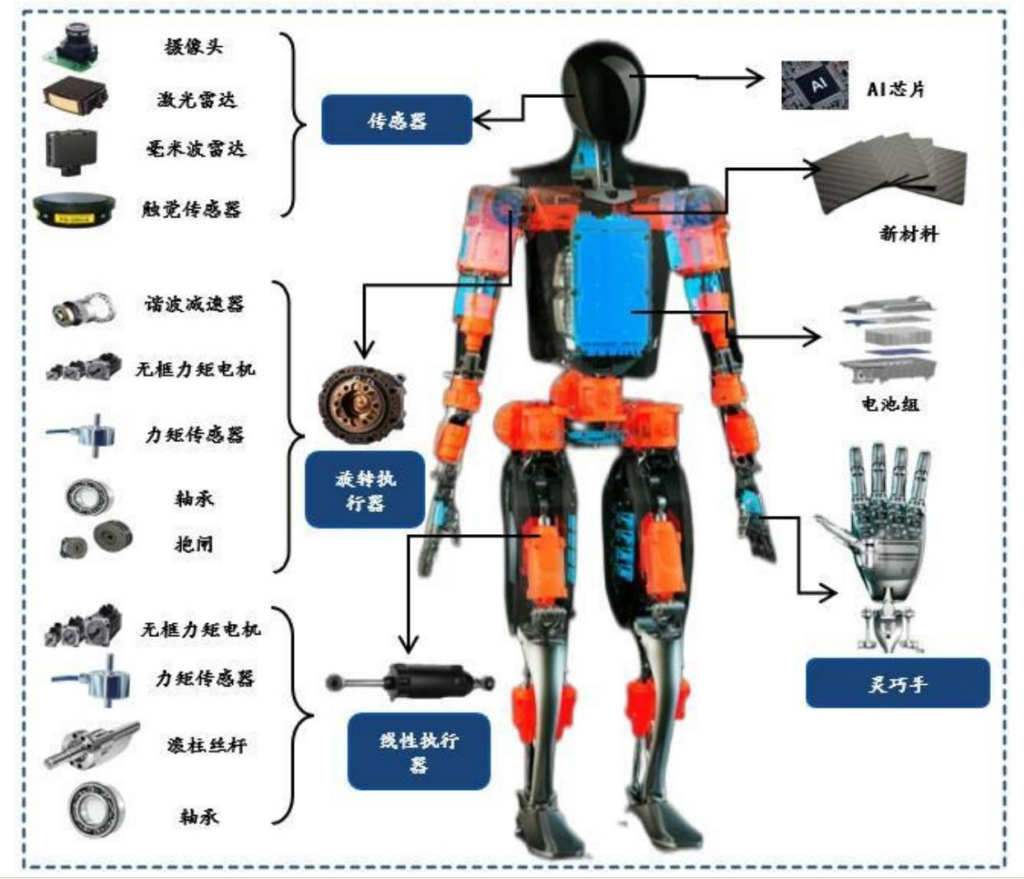

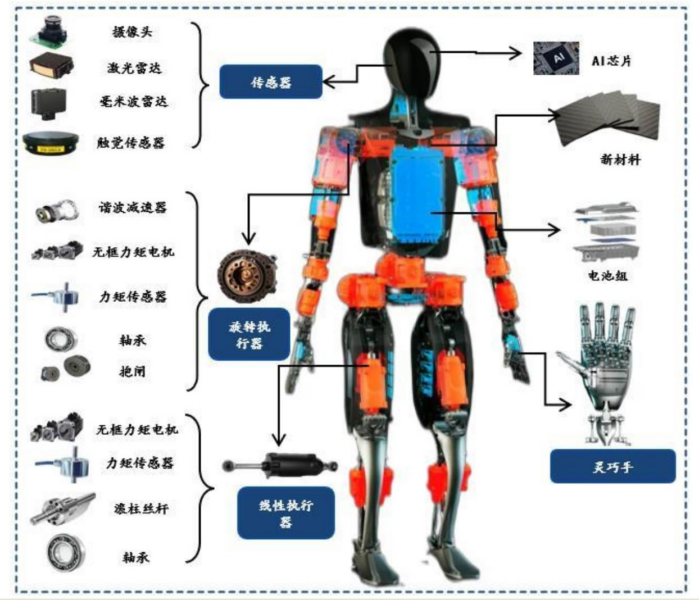

- 架构:“大脑(具身大模型)+小脑(运动控制)+肢体(硬件)”,硬件方案收敛,软件(大脑)是规模化关键

- 大模型:主流技术路线为LLM+VFM、VLM、VLA、多模态,国内华为盘古、阿里云大模型领先

- 硬件瓶颈:灵巧手(22自由度)、高转矩密度电机、行星滚柱丝杠国产化突破中

三、产业链核心环节

(一)算法:大脑与小脑

-

大脑(具身智能大模型)

- 核心功能:环境理解、智能交互、认知推理

- 突破方向:多模态感知(视觉+触觉+语音)、指令生成速度、泛化能力

- 代表模型:谷歌RT-x、英伟达GRO0T、华为盘古、阿里云大模型

-

小脑(运动控制)

- 核心功能:运动控制、路径规划、步态平衡

- 技术演进:从基于模型控制→基于学习控制(模仿学习/强化学习)

- 制约因素:真实世界动态交互数据稀缺

(二)硬件:肢体核心部件

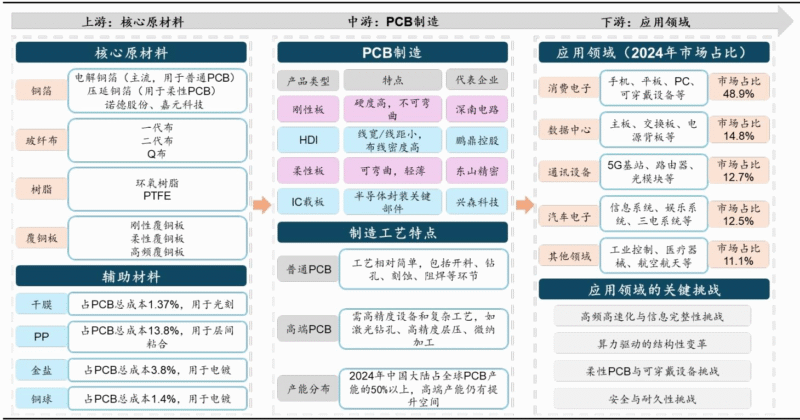

| 核心部件 | 技术现状 | 竞争格局 | 关键企业 |

|---|---|---|---|

| 减速器 | 谐波(特斯拉主流)、行星(国产主流)、摆线共存,精度≤60角秒 | 谐波:哈默纳科40%、绿的谐波18%;RV:纳博特斯克34%、环动科技25% | 绿的谐波、来福谐波、双环传动 |

| 电机 | 需求:高转矩密度、强过载、高可靠性;谐波磁场电机成新方向 | 外资主导,国产无框力矩电机突破 | 汇川技术、精进电动 |

| 灵巧手 | 特斯拉Gen3达22自由度,电机数量13-17个,难度最大 | 海外领先,国内智元、宇树跟进 | 智元机器人、宇树科技 |

| 传感器 | 主流3D视觉,力觉(六维力矩)、触觉(电子皮肤)成前沿 | 视觉外资主导,力觉/触觉国产培育中 | 奥比中光、舜宇光学、柯力传感 |

| 材料设备 | PEEK材料实现以塑代钢;行星滚柱丝杠国产化试产 | PEEK:海外垄断中端,国内海天国际、伊之密突围;丝杠:博特精工、贝斯特出样 | 中研股份、博特精工、贝斯特 |

四、投资视角

-

行业特征:供应链窗口期远比电动车短(硬件迭代周期2个月内),战略决断需早

-

投资逻辑

- 本体企业:核心竞争力为技术(上肢协作)、品牌、销售、产品定义(华为、小米、特斯拉为潜在头部)

- 供应链:陪跑头部Tier1及本土企业,回避丝杠、谐波等重资产赛道,优先轻资产(触觉传感器、总成)

- 关键原则:产业与资本深度融合,重视长期客户陪伴而非短期订单

五、风险提示

- 技术迭代不及预期:软硬件进展缓慢导致降本或泛化能力不足

- 应用场景落地不及预期:下游场景拓展受阻,供过于求

- 行业竞争加剧:多行业头部入局,初创企业差异化不足

4. 关键问题及答案

问题1:人形机器人产业当前发展阶段、核心应用路径及市场规模预测如何?

- 答案:发展阶段:已从原型机迈入小批量商业化阶段,2025年为量产元年,2026年商业化爆发,特斯拉规划2027年建设100万台产能,国产链2025年实现数千台出货及数十亿订单。核心应用路径:“始于工业,终局家用”,按场景复杂度梯度渗透(工业制造→商用服务→极端作业→家用服务)。市场规模:2040年中国市场规模有望接近3万亿元,全球潜在规模达200-300亿台(马斯克预测人形机器人与人类比例3:1-5:1)。

问题2:人形机器人核心技术架构是什么?硬件环节的核心瓶颈及国产化进展如何?

- 答案:核心技术架构:“大脑+小脑+肢体”。①大脑:以具身智能大模型为核心,负责环境理解与决策,需突破多模态、速度、泛化性;②小脑:负责运动控制,从基于模型控制演进至基于学习控制(模仿/强化学习);③肢体:硬件方案趋于收敛,核心为执行器、灵巧手、电机等零部件。硬件瓶颈及国产化:①减速器:谐波/行星为主,国产绿的谐波(18%市场份额)、环动科技(25% RV份额)加速替代;②灵巧手:特斯拉Gen3达22自由度,国内智元、宇树跟进;③电机:谐波磁场电机成新方向,国产无框力矩电机突破;④丝杠:行星滚柱丝杠国产化试产(博特精工、贝斯特);⑤材料:PEEK材料国内海天国际、伊之密突围中端市场。

问题3:人形机器人产业的投资逻辑是什么?需重点规避哪些风险?

- 答案:投资逻辑:①把握短窗口期:行业迭代快(硬件迭代2个月内),战略决断需早;②优选赛道:陪跑头部Tier1及本土企业,回避丝杠、谐波等重资产赛道,优先触觉传感器、总成等轻资产领域;③核心原则:重视“技术+降本+客户粘性”,强调产业与资本深度融合,陪伴长期优质客户。需规避的风险:①技术迭代不及预期(软硬件进展缓慢影响降本或泛化能力);②应用场景落地不及预期(下游场景拓展受阻导致供过于求);③行业竞争加剧(多行业头部入局,初创企业缺乏差异化优势)。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容