数据中心提振效果显现,美国及中东大储需求高增

【原报告在线阅读和下载】:20260118【MKList.com】电新:数据中心提振效果显现,美国及中东大储需求高增 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

一段话总结

2026年全球储能行业高景气延续,核心驱动来自美国大储(2025年并网14-16GW)与中东长时储能(2026年特大型项目交付33.8-42.2GWh)需求高增,国内市场表现亮眼,2025年新型储能新增装机175.3GWh(同比+60%)、招标457.5GWh(同比创新高),独立储能盈利模式跑通(多地IRR超8%);出口退税调整推动行业“反内卷”,供给端储能系统价格触底反弹,全球储能电芯/系统出货量同比分别增长98.5%/超50%,中国企业出货领跑全球,行业供需格局持续优化。

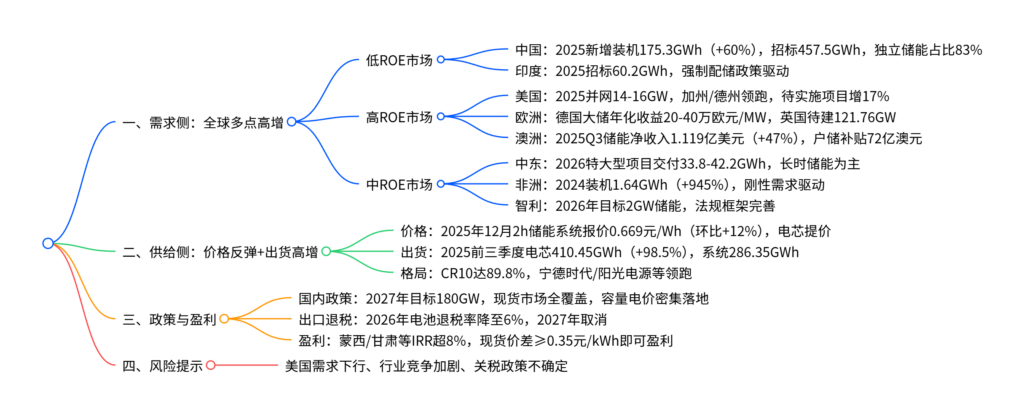

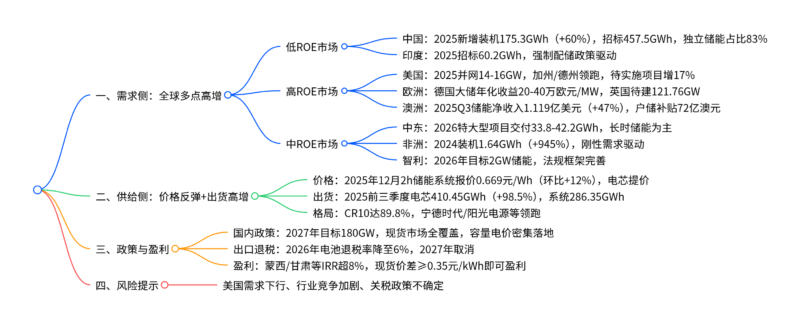

思维导图(mindmap)

详细总结

1. 需求侧:全球市场多点开花,高增区域明确

(1)低ROE市场:中国+印度主导,政策驱动需求

| 市场 | 核心数据 | 关键驱动 |

|---|---|---|

| 中国 | 2025新增装机175.3GWh(同比+60%),累计351.7GWh;12月招标55.8GWh(环比+88%);独立储能招标占比83% | 2027年180GW目标;现货市场全覆盖(7省正式运行);内蒙古/新疆等容量电价落地 |

| 印度 | 2025独立储能招标45GWh,光储招标15.2GWh;2025-26财年需并网4GW/17GWh | 光伏强制配储政策;电网缺口大,储能需求刚性 |

- 中国区域分布:内蒙古以51.6GWh(占比29.46%)领跑全国,电网侧独立储能占比70.23%。

- 盈利模型:甘肃独立储能IRR达8.16%(容量电价330元/kW·年+峰谷价差0.27元/kWh),现货价差≥0.35元/kWh即可实现8%IRR。

(2)高ROE市场:欧美澳成熟市场,收益驱动

| 市场 | 核心数据 | 关键亮点 |

|---|---|---|

| 美国 | 2025Q3新增装机5.3GW/14.5GWh,全年预计19GW/52.5GWh;待实施项目增17% | 公共事业级系统价格降11%;加州/德州占比82%,亚利桑那州新增并网第一 |

| 欧洲 | 德国2025年12月装机394MWh;英国待建121.76GW;意大利25Q2装机2728MWh(+75%) | 德国大储年化收益20-40万欧元/MW;波兰41.5亿兹罗提补贴14.5GWh项目 |

| 澳洲 | 2025Q3储能净收入1.119亿美元(+47%);户储2025年7-12月装机4.2GWh | 72亿澳元户储补贴;可再生能源渗透率达77.2% |

- 欧洲户储格局:比亚迪市占21%居首,华为(13%)、古瑞瓦特(12%)紧随其后。

(3)中ROE市场:中东+非洲+拉美,潜力释放

| 市场 | 核心数据 | 关键驱动 |

|---|---|---|

| 中东 | 2026年特大型项目交付33.8-42.2GWh;沙特/阿联酋项目密集 | 光储平价;长时储能需求迫切,中国企业受益 |

| 非洲 | 2024装机1.64GWh(+945%);确定开发项目超18GWh | 水力发电受限,电力中断频发;光储IRR优势凸显 |

| 智利 | 2025初在运999MW,2026年目标2GW | 法规框架完善,允许独立储能参与容量市场 |

| 巴西 | 2024储能装机685MWh;2026年4月招标2GW(8GWh) | 风光渗透率23.7%,系统灵活性需求提升 |

2. 供给侧:价格触底反弹,出货量高增

(1)价格走势

- 储能系统:2025年12月2h系统报价0.669元/Wh(环比+12%),4h报价0.455元/Wh(环比-3%)。

- EPC价格:2h EPC报价1.083元/Wh,4h报价0.926元/Wh,价格触底后优质产品成主流。

- 电芯价格:280Ah/314Ah储能铁锂电芯均提价,碳酸锂价格维持7万元/吨以上。

(2)出货情况

| 品类 | 2025前三季度数据 | 同比增速 | 头部企业 |

|---|---|---|---|

| 储能电芯 | 410.45GWh | +98.5% | 宁德时代、海辰储能、亿纬锂能 |

| 储能系统 | 286.35GWh | – | 特斯拉、阳光电源、比亚迪 |

- 行业集中度:CR10达89.8%,头部企业主导市场。

3. 政策影响:国内政策托底,出口退税调整

(1)国内政策

- 总量目标:《新型储能规模化建设专项行动方案》明确2027年累计装机≥180GW,三年缺口约110GW/300GWh。

- 市场机制:2025年底电力现货市场全覆盖,山西/广东等7省已正式运行,价差拉大增厚收益。

- 容量电价:内蒙古、甘肃、河北等多地落地,蒙西2026年补偿0.28元/kWh(执行期10年)。

(2)出口退税调整

- 政策内容:2026年4月1日起,电池退税率从9%降至6%;2027年1月1日起取消退税。

- 行业影响:抑制“内卷外化”,推动价格回归理性;头部企业通过提价、在地化生产对冲影响,落后产能出清。

4. 风险提示

- 需求风险:美国新能源与储能需求下行,影响全球增长节奏。

- 竞争风险:行业竞争加剧,可能挤压企业利润率。

- 政策风险:美国关税政策不确定性,影响中国企业出海。

关键问题

问题1:2026年全球储能行业的核心高增市场有哪些?各自的驱动逻辑及关键数据是什么?

答案:核心高增市场集中在三大区域:① 美国:驱动逻辑是电网容量不足+数据中心需求,2025年并网14-16GW,待实施项目同比增17%,公共事业级系统价格降11%;② 中东:驱动逻辑是光储平价+长时储能需求,2026年特大型项目交付33.8-42.2GWh,沙特/阿联酋项目密集落地;③ 国内:驱动逻辑是政策目标+盈利模式跑通,2025年新增装机175.3GWh(+60%),2027年目标180GW,多地独立储能IRR超8%。

问题2:国内独立储能的盈利模式如何构建?政策层面提供了哪些支撑?

答案:国内独立储能盈利模式为“现货套利+容量补偿+辅助服务”三位一体:① 现货套利:2025年山西/蒙西等现货峰谷价差拉大,山西增幅43%,价差≥0.35元/kWh即可实现8%IRR;② 容量补偿:内蒙古、甘肃、河北等多地落地,甘肃“火储同补”330元/kW·年,蒙西2026年补偿0.28元/kWh;③ 辅助服务:通过调峰调频增厚收益,甘肃调峰补贴上限300元/MW·日。政策支撑包括:① 总量目标:2027年累计装机≥180GW;② 市场机制:2025年底现货市场全覆盖;③ 价格机制:容量电价全国推广,明确盈利兜底。

问题3:2025年以来储能供给端呈现哪些关键变化?出口退税调整对行业有何影响?

答案:供给端关键变化:① 价格触底反弹:2025年12月2h储能系统报价环比+12%,280Ah/314Ah电芯提价;② 出货量高增:前三季度电芯出货410.45GWh(+98.5%),系统286.35GWh,CR10达89.8%;③ 格局优化:头部企业主导,落后产能逐步出清。出口退税调整影响:① 短期:2026Q1或现抢出口,后续海外市场提价;② 中长期:抑制低价竞争,降低贸易摩擦风险,加速落后产能出清,利好具备品牌溢价、在地化布局的头部企业(如阳光电源);③ 结构影响:储能PCS退税未取消,不受直接影响。当前文件内容过长,豆包只阅读了前 13%。

暂无评论内容