产业化破局在即,多场景有望加速渗透

【原报告在线阅读和下载】:20260130【MKList.com】电池新技术系列报告之钠电池:产业化破局在即,多场景有望加速渗透 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

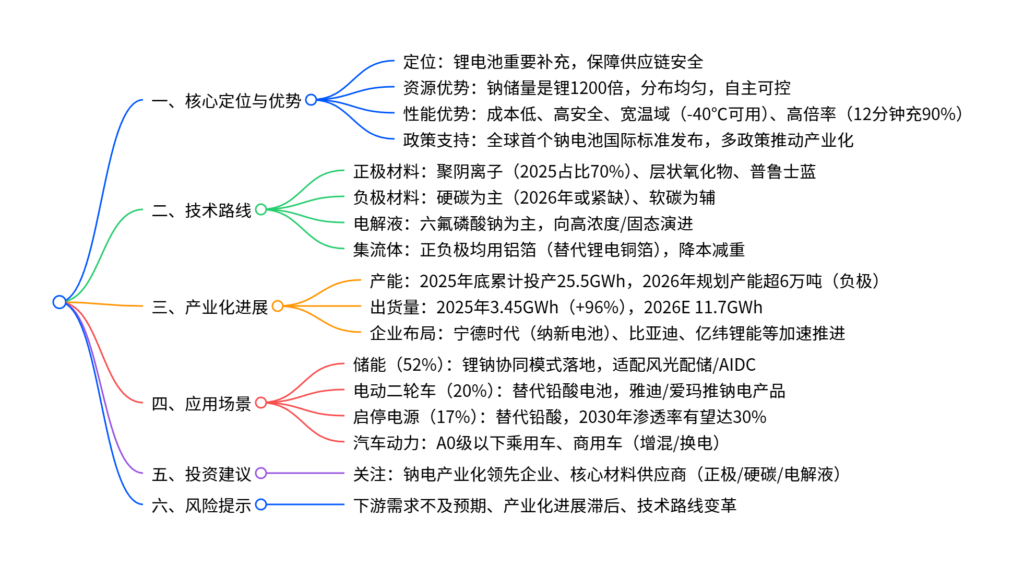

一段话总结

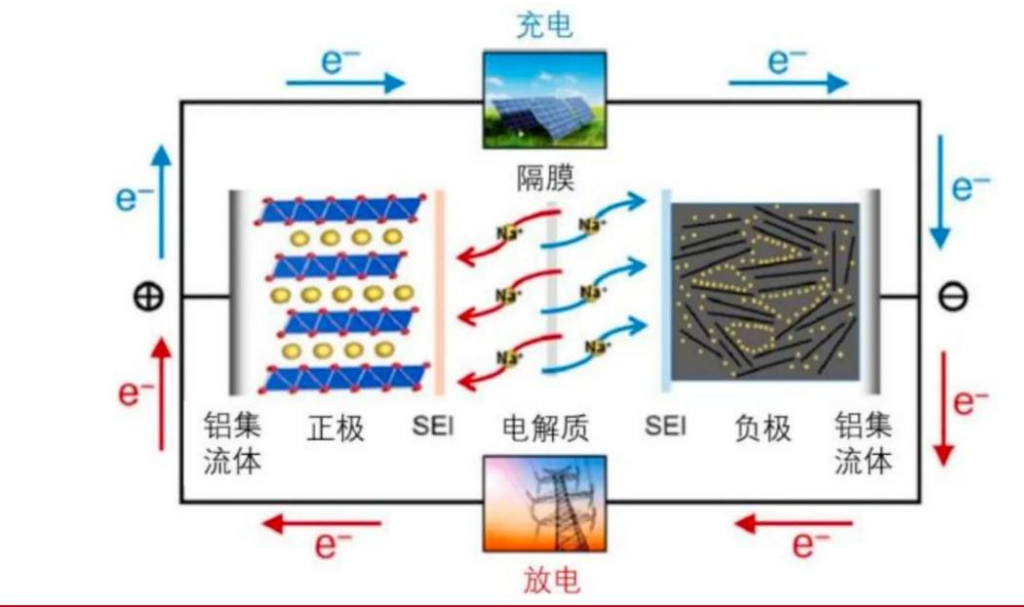

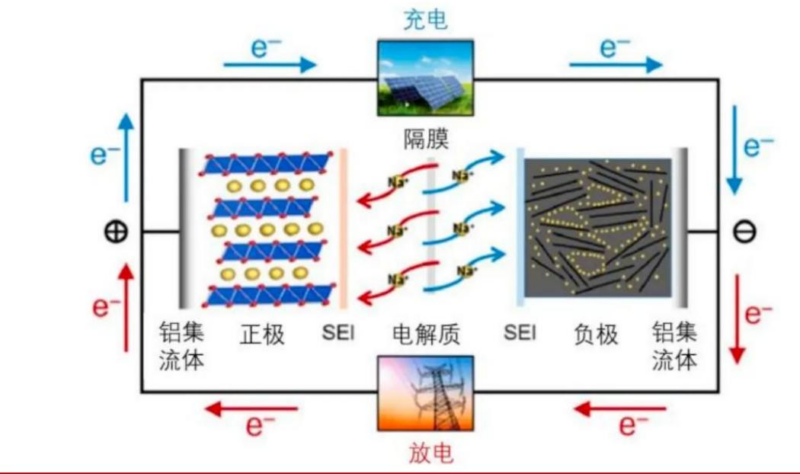

钠电池作为锂电池的重要补充,凭借钠资源储量是锂的1200倍(完全自主可控)、成本低(2026年有望降至0.4元/Wh以下)、宽温域(-40℃容量保持率80%)、高安全等差异化优势,产业化破局在即;技术上呈现正极(聚阴离子/层状氧化物/普鲁士蓝)、负极(硬碳为主)多路线并行格局,2025年储能场景应用占比达52% ,2026年将迎来规模化应用元年,宁德时代等头部企业推动下出货量预计达11.7GWh,在储能、电动二轮车、启停电源等场景加速渗透,与锂电池形成互补共生格局。

思维导图(mindmap)

详细总结

1. 核心定位与差异化优势

(1)资源与供应链安全

钠电池是锂电池的关键补充,核心价值在于破解锂电资源依赖风险。钠在地壳丰度达2.36wt%(排名第6),储量是锂的1200倍,可从海水、盐湖、岩盐矿低成本获取,我国钠资源完全自主可控;而锂资源全球高度集中于南美锂三角和澳大利亚,我国探明储量仅占全球5%,80%依赖进口。

(2)核心优势对比

| 对比维度 | 钠电池 | 锂电池(LFP) | 铅酸电池 |

|---|---|---|---|

| 能量密度 | 100-160Wh/kg(2026年有望破170Wh/kg) | 120-200Wh/kg | 30-50Wh/kg |

| 循环寿命 | 3000-6000次(聚阴离子路线可达10000次+) | 3000-8000次 | 300-500次 |

| 低温性能(-20℃) | 容量保持率>90% | 60%-70% | 急剧下降 |

| 成本(2026E) | ≤0.4元/Wh(长期有望≤0.3元/Wh) | 约0.34元/Wh | 初始低,全生命周期高 |

| 安全性 | 极端测试不起火不爆炸 | 较高 | 高 |

| 资源环保 | 资源丰富,环保 | 锂资源紧张 | 含铅污染 |

(3)政策支持

- 2025年3月:全球首个钠电池国际标准《IEC 62933-5-4:2025》发布,规范储能场景安全要求。

- 多部门政策:2023-2025年工信部、发改委等出台政策,推动钠电池技术攻关、储能应用及规模化建设。

2. 技术路线:多路线并行,全链迭代

(1)核心材料体系对比(钠电池vs锂电池)

| 材料环节 | 钠电池 | 锂电池 | 关键优势(钠电池) |

|---|---|---|---|

| 正极 | 聚阴离子/层状氧化物/普鲁士蓝 | 磷酸铁锂/三元材料 | 资源丰富,成本更低 |

| 负极 | 硬碳/软碳 | 石墨 | 储钠容量高(硬碳530mAh/g) |

| 电解液 | 六氟磷酸钠(NaPF₆)+ 碳酸酯溶剂 | 六氟磷酸锂(LiPF₆) | 钠盐成本潜力大 |

| 隔膜 | PP/PE | PP/PE | 无差异,可复用产线 |

| 集流体 | 正负极均为铝箔 | 正极铝箔+负极铜箔 | 降本(铝价2.43万/吨 vs 铜价10.16万/吨)、减重 |

(2)正极材料三大技术路线

| 路线 | 能量密度 | 循环寿命 | 安全性 | 产业化进程 | 2025占比 |

|---|---|---|---|---|---|

| 聚阴离子(NFPP) | 120-140Wh/kg | 8000-10000次 | 优异 | 中试→量产 | 70% |

| 层状氧化物 | 140-160Wh/kg | 3000-4000次 | 良好 | 量产阶段 | 28% |

| 普鲁士蓝 | 100-130Wh/kg | 2000-3000次 | 中等 | 实验室阶段 | <2% |

- 格局:聚阴离子路线主导储能市场,珈钠能源、英钠新能源出货领先;层状氧化物路线聚焦动力场景,当升科技、翔鹰新能源领先。

(3)负极与电解液进展

- 负极:硬碳为主流,2025年产量5400吨(+105%),佰思格出货最大;2026年高端硬碳或紧缺,规划产能突破6万吨。

- 电解液:六氟磷酸钠为主流,天赐材料、多氟多为主要供应商;未来向高浓度电解液、新型钠盐、固态电解质演进。

3. 产业化进展:2026年规模化落地

(1)产能与出货量

- 产能:2024-2025年国内新增钠电池产能436GWh,2025年底累计投产25.5GWh,在建产能203.2GWh。

- 出货量:2025年3.45GWh(同比+96%),2026年预测11.7GWh,其中聚阴离子路线有望突破8GWh。

(2)海内外企业布局

| 企业类型 | 代表企业 | 核心布局 |

|---|---|---|

| 国内龙头 | 宁德时代 | 2025年发布“纳新电池”(175Wh/kg,-40℃保90%容量),2026年大规模推广换电/储能/乘用车场景 |

| – | 比亚迪 | 2025年投产30GWh钠电产线,聚焦北方储能与新能源汽车 |

| – | 亿纬锂能 | 2025年启动钠电总部项目,规划2GWh产能,研发“无痕”钠电 |

| 材料企业 | 珈钠能源 | 聚阴离子正极出货领先,2025年产量8550吨 |

| – | 佰思格 | 硬碳负极规模出货第一 |

| 海外企业 | LG新能源 | 南京建设钠电池试点产线,2026年启动样品生产 |

4. 应用场景:多点开花,互补锂电

(1)场景分布(2025年)

| 应用场景 | 占比 | 核心逻辑 | 进展 |

|---|---|---|---|

| 储能 | 52% | 锂钠协同模式,平抑波动+长期备电,成本比传统方案低20% | 云南锂钠混合储能电站投运,海辰储能AIDC解决方案落地 |

| 电动二轮车 | 20% | 替代铅酸,能量密度/循环寿命/环保性更优 | 雅迪、台铃、爱玛推出钠电产品 |

| 启停电源 | 17% | 替代铅酸,低温/倍率性能突出 | 近30家企业推钠电启停产品,2030年渗透率有望达30% |

| 汽车动力 | <10% | A0级以下乘用车、商用车换电/增混 | 宁德时代纳新电池适配乘用车,续航500公里 |

5. 投资建议与风险提示

(1)投资建议

- 核心方向:关注钠电池产业化进度领先的电池企业(宁德时代、亿纬锂能),以及核心材料供应商(正极:珈钠能源、容百科技;硬碳负极:佰思格、贝特瑞;电解液:天赐材料、多氟多)。

(2)风险提示

- 下游需求不及预期:储能、电动二轮车等场景需求增长缓慢。

- 产业化进展滞后:技术迭代或规模化放量不及预期,成本优势未达预期。

- 技术路线变革:主流技术路线发生切换,相关企业布局面临不确定性。

关键问题

问题1:钠电池相比锂电池的核心差异化优势是什么?其资源背景如何支撑其成为锂电池的重要补充?

答案:钠电池的核心差异化优势的是:① 资源自主可控,钠储量是锂的1200倍,分布均匀(可从海水、盐湖获取),我国完全自主,破解锂电80%锂资源进口依赖;② 成本潜力大,2026年成本有望降至0.4元/Wh以下,长期≤0.3元/Wh,且集流体用铝箔替代铜箔(铝价仅为铜价1/4);③ 性能适配特殊场景,-40℃容量保持率80%,极端测试不起火,12分钟充90%电量,适配低温、高安全需求场景。资源背景的核心支撑:锂资源全球高度集中于南美锂三角和澳大利亚,我国探明储量仅占全球5%,供应链风险高;而钠资源几乎无限,开采成本极低,从根源上保障能源供应链安全,因此成为锂电池的关键补充。

问题2:钠电池正极三大技术路线的核心差异是什么?当前产业化格局如何?

答案:三大技术路线的核心差异体现在性能侧重与产业化进度,具体如下:① 聚阴离子路线:能量密度120-140Wh/kg,循环寿命8000-10000次,安全性最优,2025年占比70%,主导储能市场,珈钠能源、英钠新能源出货领先;② 层状氧化物路线:能量密度140-160Wh/kg,循环寿命3000-4000次,侧重动力场景,2025年占比28%,当升科技、翔鹰新能源领先;③ 普鲁士蓝路线:能量密度100-130Wh/kg,循环寿命2000-3000次,成本潜力大,仍处于实验室阶段,占比不足2%。当前格局呈现“聚阴离子主导、层状氧化物补充、普鲁士蓝攻坚”的态势,2026年聚阴离子路线产能与出货量将进一步扩大。

问题3:2026年钠电池产业化加速的核心驱动因素有哪些?预计出货量达11.7GWh的依据是什么?

答案:2026年产业化加速的核心驱动因素:① 技术成熟,聚阴离子路线循环寿命突破10000次,硬碳负极产能即将释放,成本降至0.4元/Wh以下,接近磷酸铁锂电芯;② 头部引领,宁德时代2026年大规模推广钠电池,比亚迪、亿纬锂能等产能落地;③ 场景验证,锂钠协同储能、电动二轮车、启停电源场景已批量落地,需求明确;④ 政策支持,全球首个国际标准发布,规范行业发展。出货量预测11.7GWh的依据:① 产能支撑,2025年底累计投产25.5GWh,2026年在建产能203.2GWh逐步释放;② 需求拉动,储能场景锂钠协同项目在建规模1GWh,电动二轮车企业批量推产品,启停电源渗透率快速提升;③ 企业订单,海四达获海外1GWh长期订单,超威集团订单超1万组,头部企业订单储备充足。

暂无评论内容