太空光伏空中加油,储能调整到位迎催化,并继续推荐海风与氢能

【原报告在线阅读和下载】:20260202【MKList.com】电力设备与新能源行业研究:太空光伏空中加油,储能调整到位迎催化,并继续推荐海风与氢能 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

一段话总结

2026年电力设备与新能源行业主线清晰,太空光伏(SpaceX提交100万颗轨道数据中心卫星计划、中国航天“155战略”)成为最强主线;储能在容量电价政策落地、碳酸锂价格回落催化下调整到位迎回升;风电2025年新增并网119.3GW(同比+50%),欧洲出海与“十五五”需求可期;氢能获能源局“十五五”重点培育定调,绿醇与电解槽需求爆发;锂电聚焦全固态电池技术进展,钠电池量产落地;电网特高压加速与SST技术突破,多子行业协同增长,头部企业持续受益。

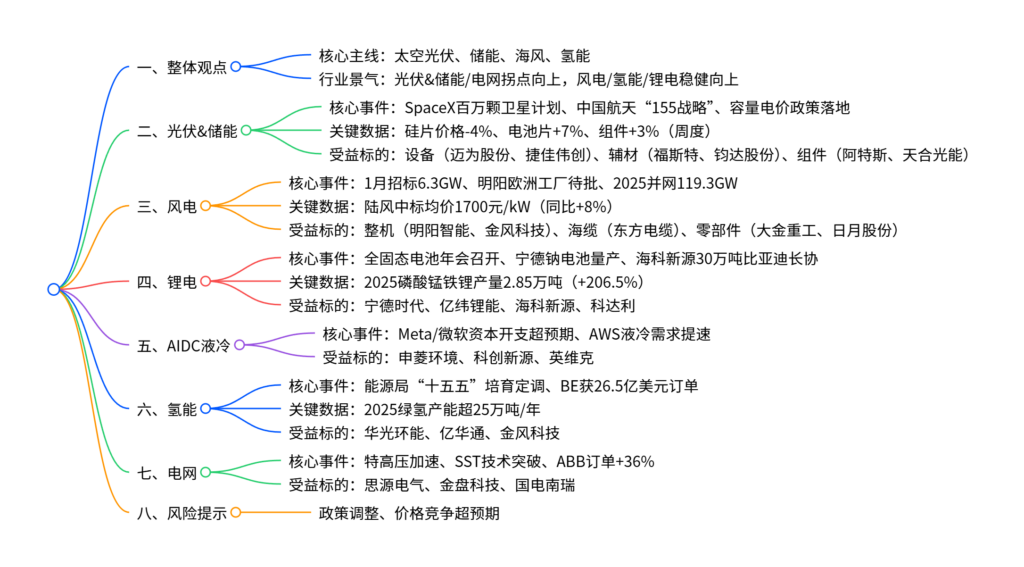

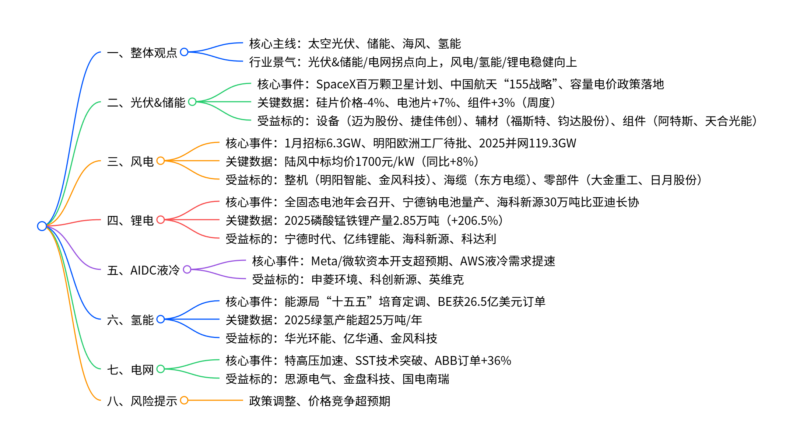

思维导图(mindmap)

详细总结

1. 整体行业态势

行业呈现多主线共振格局,太空光伏为最强主线,储能触底回升,风电、氢能、电网需求持续向上,锂电聚焦技术迭代,各子行业景气度分化但整体向好,头部企业凭借技术与规模优势持续兑现收益。

2. 核心子行业动态

(1)光伏&储能:太空光伏+政策催化双驱动

-

太空光伏爆发:

- SpaceX向FCC提交100万颗轨道数据中心卫星计划,部署于500-2000km低轨,依赖太阳能供电,晶硅有望替代砷化镓成为主流路线。

- 中国航天科技集团启动“155战略”,推动太空光伏规模化、低成本发展,晶硅及钙钛矿叠层电池成核心方向。

-

政策落地:发改委、能源局发布容量电价机制,按煤电容量电价折算储能补偿,优质储能项目收益确定性提升,加速观望项目落地。

-

价格变动(周度):

产品 价格变动 核心原因 183N硅片 -4% 终端需求偏弱,下游采购不足 183N电池片 +7% 银价上涨,厂家提价 183N组件 +3% 银价成本压力传导 -

投资建议:关注设备(迈为股份、捷佳伟创)、柔性辅材(钧达股份、福斯特)、海外产能组件(阿特斯、晶科能源)。

(2)风电:量价齐升+出海突破

-

国内需求:

- 2025年新增并网119.3GW(同比+50%),1月招标6.3GW(陆风),中标均价1700元/kW(同比+8%)。

- 行业协会预测2026-2027年装机维持120GW,“十五五”有望超预期,更新替换需求释放。

-

海外进展:英国将尽快审批明阳智能苏格兰工厂,欧洲海风2030/31年并网9/16GW,本土产能缺口大,国内大风机(20MW)具备竞争优势。

-

投资建议:

- 整机:明阳智能、金风科技、运达股份;

- 海工:东方电缆、大金重工、海力风电;

- 零部件:日月股份、金雷股份。

(3)锂电:技术迭代+订单落地

-

核心动态:

- 全固态电池:2月7-8日召开产学研协同创新年会,聚焦材料、工艺突破。

- 钠电池:宁德时代“天行II轻商”低温版量产,-30℃可即插即充,2026年推换电/乘用车/储能场景,埃安UT Super二季度量产钠电版本。

- 磷酸锰铁锂(LMFP):2025年产量2.85万吨(+206.5%),2026年预计达7万吨,国轩高科、星恒电源实现产业化。

-

订单亮点:海科新源与比亚迪签署3年30万吨溶剂长协,供应DMC/EC等四款产品。

-

投资建议:宁德时代、亿纬锂能、海科新源、科达利。

(4)AIDC液冷:海外资本开支超预期

- 核心催化:Meta 2025Q4资本开支221.4亿美元,微软375亿美元,均超预期,AWS ASIC液冷需求提速。

- 投资建议:关注解决方案商(申菱环境)、零部件(科创新源、英维克)、设备(津上机床),以及微通道、浸没式等新技术路线。

(5)氢能:政策定调+需求爆发

- 政策支持:能源局“十五五”将氢能列为“未来能源体系重要组成”,2025年绿氢产能超25万吨/年,重点推广“绿电直连”“新能源+”模式。

- 订单与扩产:BE获AEP 26.5亿美元SOFC订单,核心供应商MTAR 26/27年产能扩至1.2/2万台(同比+50%/150%)。

- 投资建议:绿醇(金风科技、吉电股份)、电解槽(华光环能、华电科工)、燃料电池(亿华通、国富氢能)。

(6)电网:特高压+SST技术突破

-

核心动态:

- 特高压:“十五五”开局加速,“疆电入湘”“藏电入渝”纳入规划,主网投资维持高位。

- SST:适配AIDC高功率密度,实现“可观可测可控可调”,2026年样机验证、2027年商业化落地。

- 电力变压器:北美进口依赖度80%,交期超100周,2025年供应缺口30%。

-

投资建议:特高压(国电南瑞、许继电气)、SST(金盘科技、四方股份)、电力变压器(思源电气、华明装备)。

3. 产业链价格核心变动(锂电)

| 产品 | 本周价格 | 变动幅度 | 核心逻辑 |

|---|---|---|---|

| 电池级碳酸锂 | 16.4万元/吨 | -0.61% | 期货冲高回落,行业去库 |

| 硫酸钴 | 9.7万元/吨 | 0% | 成本支撑,下游刚性采购 |

| 三元材料8系(动力) | 20.58万元/吨 | +0.99% | 原料波动,企业调价 |

| 磷酸铁锂(动力) | 5.76万元/吨 | -0.52% | 成本下移,需求谨慎 |

| 六氟磷酸锂 | 13.8万元/吨 | -7.38% | 供需宽松,需求淡季 |

4. 风险提示

- 政策调整或执行效果不及预期。

- 产业链价格竞争超预期,部分环节产能过剩。

关键问题

问题1:太空光伏成为行业最强主线的核心驱动因素是什么?国内相关受益环节及标的有哪些?

答案:核心驱动因素:① 海外需求爆发,SpaceX提交100万颗轨道数据中心卫星计划,依赖太阳能供电,推动太空光伏规模化需求;② 国内政策支持,中国航天科技集团“155战略”聚焦太空光伏,要求大规模、低成本供给;③ 技术适配,晶硅及钙钛矿叠层电池符合太空场景“高可靠、轻量化”需求,国内产业链具备全球竞争力。受益环节及标的:① 设备端(硅料/拉棒/切片/电池/组件设备):双良节能、晶盛机电、高测股份、迈为股份、奥特维;② 辅材端(柔性/抗辐射材料):钧达股份、福斯特、瑞华泰;③ 组件端(海外产能/技术储备):阿特斯、晶科能源、天合光能。

问题2:储能容量电价政策落地对行业的影响是什么?后续需求释放的关键催化剂有哪些?

答案:政策影响:① 收益确定性提升,按煤电容量电价折算储能补偿,优质长时储能项目盈利改善,淘汰“僵尸项目”,优化竞争格局;② 缓解成本压力,疏导碳酸锂涨价带来的盈利压力,加速央国企观望项目开工;③ 中长期改善光伏消纳,储能充电需求抬高光伏出力时段电价,提升光伏项目收益率。关键催化剂:① 各省出台具体补偿标准,明确不同场景储能折算系数;② 碳酸锂价格回落至合理区间(15万元/吨以下),降低储能项目成本;③ 出口退税政策调整带来的“抢出口”需求,叠加国内大储项目集中开工。

问题3:国内风电企业突破欧洲海风市场的核心逻辑与挑战是什么?相关受益标的有哪些?

答案:核心逻辑:① 需求缺口,欧洲2030/31年海风并网9/16GW,本土10MW以上大风机产能仅4GW,缺口显著;② 技术优势,国内已规模化应用20MW风机,欧洲最大为15MW,大型化降本能力领先;③ 成本优势,国内风机性价比突出,可解决欧洲开发商成本高企问题。挑战:① 贸易保护,欧洲净零工业法案要求本土化制造,需海外建厂;② 政治与安全顾虑,部分国家对中国设备存在准入限制。受益标的:① 整机(本土化布局):明阳智能、金风科技、东方电气;② 海工配套(受益出口需求):东方电缆、大金重工、海力风电;③ 零部件:日月股份、新强联。

暂无评论内容