从周期角度看白酒的布局时点-充分考虑周期的学习效应,当下或是绝对收益起点

报告原文阅读和下载

【夸克网盘】报告原文下载:【夸克网盘】 https://pan.quark.cn/s/fe42cc605010#/list/share/09daf08450f44e0dbb8af18154061ed9

链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

【迅雷云盘】报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1

链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

报告在线阅读:20250828【MKList.com】白酒行业专题报告:从周期角度看白酒的布局时点-充分考虑周期的学习效应,当下或是绝对收益起点 | 四海读报

1. 一段话总结

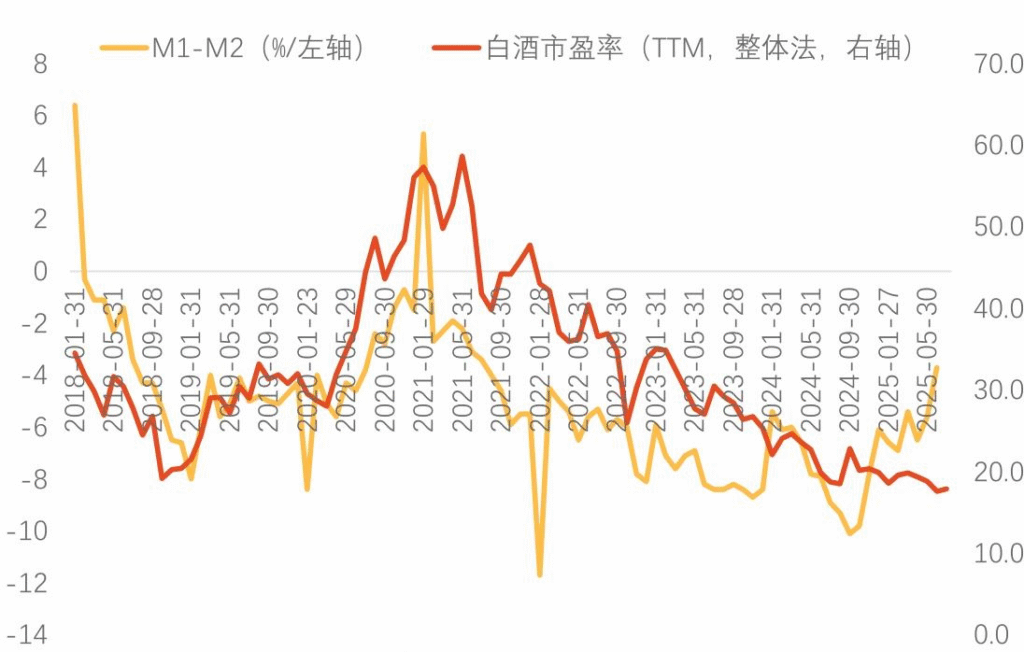

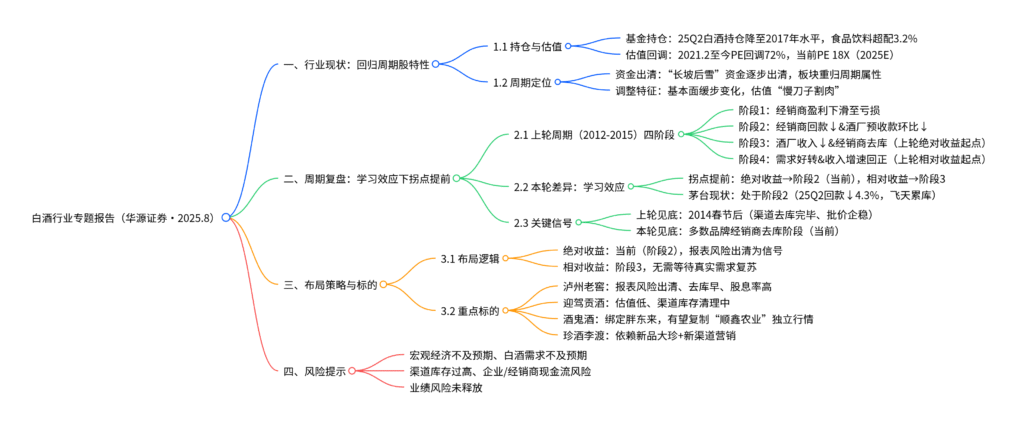

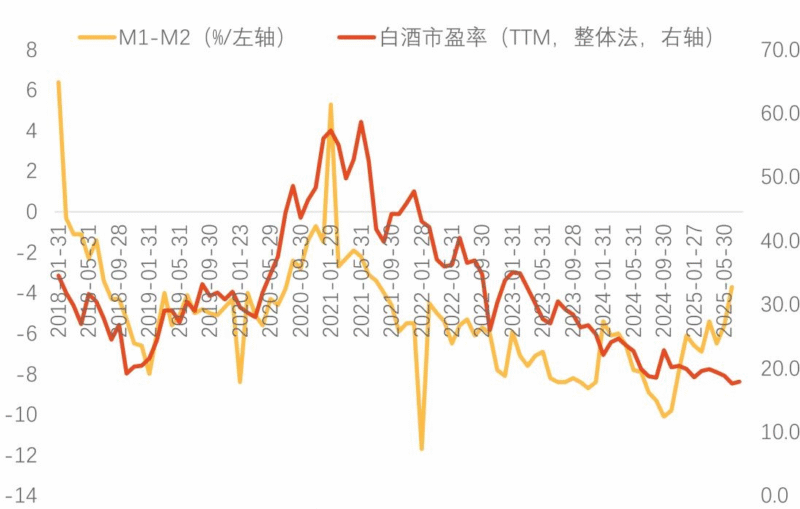

华源证券2025年8月白酒行业专题报告指出,当前白酒板块基金持仓占比降至2017年水平(25Q2),食品饮料超配比例回落至3.2%(较2019年高峰11%大幅下滑),板块重新回归周期股特性;从2021年2月至今,白酒估值已回调72%,呈现“慢刀子割肉”特征。复盘2012-2015年周期,白酒调整需经历“经销商亏损→回款/预收款下滑→酒厂收入下滑&去库→需求好转”四阶段,受周期学习效应影响,本轮绝对收益拐点预计提前至第2阶段(当前茅台所处阶段),而非上轮的第3阶段;当前茅台6月起累积飞天库存,处于“累库→去库”过渡阶段,结合高切低风格或提前显现,当下或是绝对收益起点。建议关注泸州老窖(报表风险出清、股息率高)、迎驾贡酒(估值低、库存清理中),及有望走出独立行情的酒鬼酒、珍酒李渡,需警惕宏观经济、需求不及预期等风险。

2. 思维导图(mindmap)

3. 详细总结

一、报告基础信息

| 项目 | 内容 |

|---|---|

| 发布机构 | 华源证券 |

| 发布时间 | 2025年8月28日 |

| 核心主题 | 从周期角度看白酒布局时点:学习效应下,当下或是绝对收益起点 |

| 分析师 | 张东雪(S1350525060001)、林若尧(S1350525070002)、周翔(S1350525070003) |

| 行业评级 | 看好(首次) |

二、行业现状:持仓与估值双降,回归周期股

(一)持仓与超配比例回落至历史低位

- 基金持仓:25Q2白酒基金持仓占比降至2017年水平,食品饮料行业超配比例仅3.2%,较2019年高峰(11%)大幅下滑,布局“长坡后雪、长期价值”的资金已逐步出清。

- 估值回调:从2021年2月至2025年8月,白酒板块PE(TTM)回调72%,当前2025年一致预期PE为18X,处于2008年以来历史相对低位;与前两轮调整不同,本次估值消化呈现“慢刀子割肉”特征——基本面缓步变化,估值回调速度慢、资金出清难度大。

(二)周期属性凸显

白酒板块此前因“需求刚性、长期成长”被视为防御性资产,当前随持仓出清与估值回落,重新具备周期行业特征,需以周期视角判断拐点与布局时点。

三、周期复盘:2012-2015年经验与本轮学习效应

(一)上轮周期(2012-2015)调整四阶段

白酒行业调整需经历“渠道→酒厂→需求”的传导链条,上轮周期明确分为四阶段:

| 阶段 | 核心特征 | 关键指标变化 | 对应收益阶段 |

|---|---|---|---|

| 阶段1 | 经销商盈利下滑至亏损 | 经销商毛利率转负,部分经销商退出 | – |

| 阶段2 | 经销商回款下滑&酒厂预收款环比下滑 | 茅台/五粮液回款同比↓,预收款连续6季度环比↓ | – |

| 阶段3 | 酒厂收入下滑、经销商去库 | 白酒行业收入同比↓,渠道库存降至1个月内 | 绝对收益起点(2014Q1) |

| 阶段4 | 真实需求好转,收入增速回正 | 批价企稳回升,酒厂收入同比转正 | 相对收益起点(2015Q3) |

上轮见底信号:2014年春节后,渠道库存清理完毕(茅台/五粮液库存<1个月),旺季后批价稳住(茅台批价从860元/瓶回升至900元/瓶),白酒指数随即开启绝对收益行情。

(二)本轮周期:学习效应下拐点提前

-

学习效应:市场已清晰认知2012-2015年调整路径,无需等待“收入下滑、需求复苏”等滞后信号,绝对收益与相对收益拐点预计提前。

-

本轮阶段定位:

- 当前茅台处于阶段2(25Q2回款同比下滑4.3%,为2022年调整以来首次;期末合同负债55.07亿元,同比-44.89%);

- 上轮周期“阶段3”出现绝对收益、“阶段4”出现相对收益,本轮预计提前至阶段2(当前)启动绝对收益,“阶段3”启动相对收益。

-

当前关键特征:茅台6月起开始累积飞天库存,处于“累库→去库”过渡阶段,类比猪周期“去化→反转”逻辑,当前正处于多数品牌经销商去库的关键窗口期,对应上轮“2014Q1去库完毕”的见底阶段。

四、布局时点与标的建议

(一)布局逻辑:信号前置,无需等待需求复苏

- 绝对收益时点:当前(阶段2),核心信号为“酒厂回款下滑、渠道全面去库”,无需等待真实需求复苏;上轮2014Q1指数见底时,酒厂收入仍连续3季度下滑,印证“股价先于业绩见底”。

- 相对收益时点:预计提前至“酒厂报表业绩风险出清”(阶段3),而非上轮“需求复苏”(阶段4);若市场形成“高切低”风格,白酒跑赢沪深300的时间点将进一步提前(参考2015Q3,沪深300大幅调整时白酒避险属性凸显)。

(二)重点标的推荐

| 标的 | 核心逻辑 | 关键数据/优势 |

|---|---|---|

| 泸州老窖 | 报表风险出清、去渠道库存较早、股息率高 | 25年悲观假设下股息率2.77%,PE 21.69X |

| 迎驾贡酒 | 估值较低、渠道库存已在清理 | 25年一致预期PE 14.98X,库存已降至1.5个月 |

| 酒鬼酒 | 绑定胖东来捕获新渠道新需求 | 有望复制2013年“顺鑫农业”独立行情 |

| 珍酒李渡 | 新品大珍放量+新渠道营销打法 | 依托高端新品与数字化渠道,打开增长空间 |

五、风险提示

- 宏观经济不及预期风险:白酒消费与商务活动关联度高,经济乏力将直接影响商务消费需求;

- 白酒需求不及预期风险:送礼、宴席、自饮等场景需求若因消费习惯变化下滑,将拖累行业复苏;

- 渠道库存过高风险:当前茅台飞天库存累积,若全行业库存超3个月,可能引发价格崩盘;

- 企业及经销商现金流风险:“先款后货”模式下,经销商库存积压将导致资金链紧张,进而影响酒厂回款。

4. 关键问题

问题1:本轮白酒周期绝对收益拐点为何预计提前至“阶段2”?上轮“阶段3”启动绝对收益的核心差异是什么?

答案:

- 本轮提前的核心逻辑:周期学习效应。市场已通过2012-2015年周期清晰认知“渠道→酒厂→需求”的传导路径,无需等待滞后的“酒厂收入下滑、需求复苏”信号——上轮因市场对周期路径不明确,需等到“渠道去库完毕(阶段3)”才确认拐点;本轮投资者可通过“茅台回款下滑(25Q2同比-4.3%)、预收款连续下滑(已1年半)、飞天累库”等前瞻指标,提前判断周期底部,因此绝对收益拐点从“阶段3”提前至“阶段2”。

- 上轮与本轮的差异:上轮“阶段3”启动绝对收益的核心是“渠道库存彻底去化(茅台库存<1个月)+批价企稳”,属于“结果验证”;本轮因学习效应,“渠道开始去库(茅台从累库转向去库)+酒厂回款下滑”已构成“过程信号”,市场提前定价拐点,无需等待库存去化完毕的“结果”。

问题2:当前茅台所处周期阶段的核心证据是什么?这些证据对判断行业拐点有何意义?

答案:

- 茅台处于阶段2的核心证据:① 回款下滑:25Q2茅台回款同比下滑4.3%,为2022年调整以来首次;② 预收款低迷:25Q2期末合同负债55.07亿元,同比-44.89%,预收款已连续1年半环比下滑;③ 渠道库存累积:6-7月飞天茅台开始累积库存,极端情况下经销商减少非标/定制酒打款,部分经销商净利润转负,符合“阶段2(回款下滑+预收款下滑+经销商盈利承压)”特征。

- 对行业拐点的意义:茅台作为白酒行业“风向标”,其阶段定位直接反映行业整体进度——当前茅台进入阶段2,意味着行业已过“渠道盈利下滑”的阶段1,逐步进入“去库与风险出清”的关键窗口期;结合学习效应,茅台阶段2的确认,直接支撑“当前为行业绝对收益起点”的判断,其他品牌(如五粮液、泸州老窖)将跟随茅台完成去库与拐点确认。

问题3:在“需求未必回到前高”的预期下,选择白酒标的应侧重哪些维度?当前推荐标的如何匹配这些维度?

答案:

- 核心选择维度:① 报表风险出清:收入/利润增速已反映需求压力,无业绩“暴雷”风险;② 渠道库存健康:库存低于行业平均(当前行业平均2.5个月),去库进度领先;③ 具备新增需求抓手:通过新渠道、新品类捕获增量需求,而非依赖行业整体复苏;④ 安全边际高:估值低或股息率高,抵御需求波动能力强。

- 标的匹配度:① 泸州老窖:报表端收入增速逐步放缓(25Q2 2%),风险充分释放;去库较早(当前库存1.2个月);25年悲观假设股息率2.77%,安全边际高;② 迎驾贡酒:25年一致预期PE 14.98X,为高端/次高端中估值低位;渠道库存已清理至1.5个月,低于行业平均;③ 酒鬼酒:绑定胖东来打开新渠道(超市渠道增速超50%),无需依赖传统商务需求,具备新增量;④ 珍酒李渡:推出高端新品“大珍”(定价1500元/瓶),叠加数字化渠道(私域会员超100万),开辟新需求场景。

暂无评论内容