硅光时代龙头优势凸显,OCS空芯光纤薄膜铌酸锂CPO等新技术孕育新机会

报告原文阅读和下载

【迅雷云盘】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

报告在线阅读:20250914【MKList.com】通信行业周报:光博会总结:硅光时代龙头优势凸显,OCS空芯光纤薄膜铌酸锂CPO等新技术孕育新机会 | 四海读报

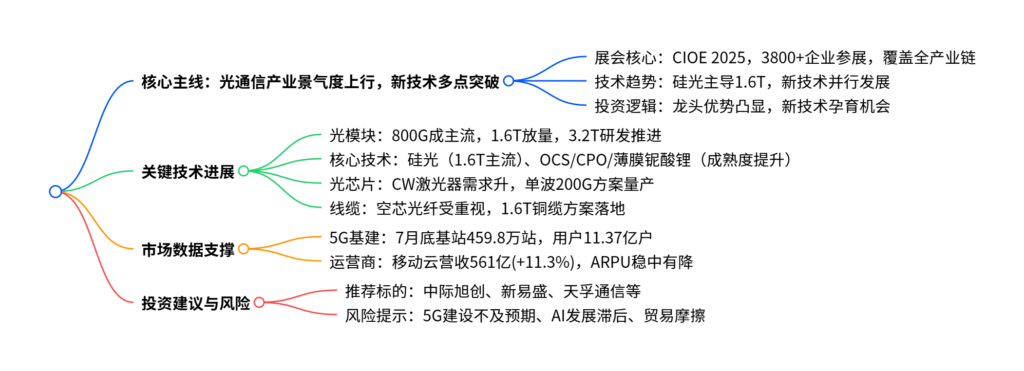

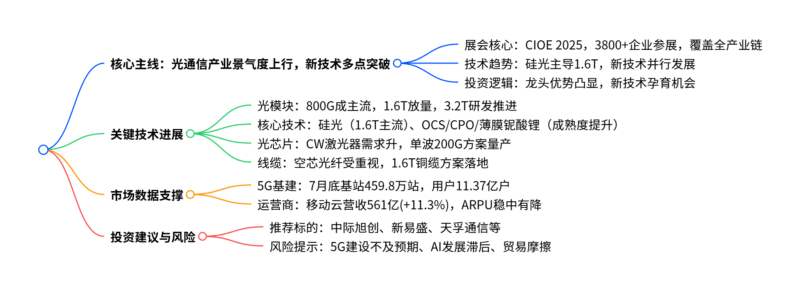

1. 一段话总结

第26届中国国际光电博览会(CIOE 2025)显示,光通信产业在AI算力需求驱动下景气度持续提升,800G光模块已成为主流,1.6T光模块放量在即,部分头部厂商已布局3.2T技术;硅光技术成为1.6T光模块主流方案,OCS、CPO、薄膜铌酸锂、空芯光纤等新技术关注度与成熟度显著提升;光芯片领域CW激光器需求增长,单波200G方案推出。开源证券维持行业“看好”评级,推荐中际旭创、新易盛等标的,提示5G建设及AI发展不及预期等风险。

2. 思维导图(mindmap)

3. 详细总结

一、光博会核心洞察:硅光时代来临,新技术加速演进

第26届中国国际光电博览会(CIOE 2025)于2025年9月10-12日在深圳举办,汇聚全球超30个国家和地区的3800+家企业,覆盖信息通信等八大板块。展会核心趋势体现为“速率迭代+技术多元”,具体如下:

1. 光模块:800G主流确立,1.6T放量在即

- 速率迭代:800G光模块已成为市场主流,海外1.6T光模块放量在即,头部厂商加速布局3.2T技术;

- 企业布局:主要厂商均展示全系列产品,技术路线覆盖DSP、LPO、LRO等。

| 企业 | 核心产品与进展 | 技术亮点 |

|---|---|---|

| 中际旭创 | 量产1.6T光模块,具备3.2T开发能力 | 子公司智禾光通亮相多速率模块 |

| 新易盛 | 1.6T光模块海外起量,展示400G-1.6T系列 | 配套器件产品齐全 |

| 华工正源 | 发布第二代单波400G光引擎,推进3.2T研发 | 实时展示1.6T/3.2T CPO光引擎 |

| 光迅科技 | 1.6T OSFP224模块覆盖多技术路线 | 搭载自研光芯片,全系列互联互通演示 |

2. 核心技术:硅光主导,多路线并行

- 硅光技术:成为1.6T光模块主流方案,企业密集推出相关产品,覆盖400G-1.6T速率;

- 新兴技术:OCS、CPO、薄膜铌酸锂等技术成熟度与关注度显著提升,成为未来演进重要方向。

| 技术类型 | 代表企业 | 产品进展 |

|---|---|---|

| 硅光技术 | 旭创科技、熹联光芯、SiFotonics | 1.6T硅光模块、单波200G硅光芯片 |

| CPO技术 | 华工正源、炬光科技 | 1.6T/3.2T CPO光引擎,低功耗方案 |

| 薄膜铌酸锂 | 光库科技、铌奥光电 | 130GBaud相干调制器、800G DR8芯片 |

| OCS技术 | 光库科技、Calient | 光路交换机、CPO/OCS光纤阵列 |

3. 光芯片与线缆:需求提升,技术突破

- 光芯片:CW激光器需求因高速率模块迭代显著增长,单波200G方案进入量产阶段;

- 线缆:空芯光纤技术获重点关注,1.6T铜缆方案满足AI算力集群传输需求。

| 领域 | 代表企业 | 核心突破 |

|---|---|---|

| 光芯片 | 长光华芯、源杰科技、索尔思光电 | 200mW Uncool CW DFB芯片,200G EML量产 |

| 空芯光纤 | 长飞光纤、亨通光电 | 100km链路衰减0.089dB/km,成缆技术突破 |

| 铜缆 | 立讯技术 | 1.6T AEC传输距离达4.5m |

二、行业数据追踪:5G与运营商业务稳健发展

1. 5G基建与用户

- 基站建设:截至2025年7月底,我国5G基站总数达459.8万站,较2024年末净增34.7万站;

- 用户规模:三大运营商及广电5G用户达11.37亿户,同比增长19.68%;

- 终端出货:2025年6月5G手机出货1843.6万部,占比81.6%,同比减少16.7%。

2. 运营商创新业务

- 云计算:三大运营商云业务持续增长,移动云表现领先;

- ARPU值:移动业务ARPU稳中有降,中国移动以49.5元/户/月居首。

| 运营商 | 2025H1云营收(亿元) | 同比增速 | 2025H1移动ARPU(元/户/月) | 同比变化 |

|---|---|---|---|---|

| 中国移动 | 561 | 11.3% | 49.5 | -2.9% |

| 中国电信 | 573 | 3.8% | 46.0 | -0.6% |

| 中国联通 | 376 | 4.6% | – | – |

三、投资建议与风险提示

1. 投资建议

开源证券认为AIDC算力产业链为核心方向,推荐七大产业方向及标的:

| 产业方向 | 推荐标的 | 受益标的 |

|---|---|---|

| 光模块&光器件 | 中际旭创、新易盛、天孚通信 | 华工科技、光迅科技、长光华芯等 |

| 光纤光缆 | 中天科技、亨通光电 | 长飞光纤、永鼎股份等 |

| 液冷温控 | 英维克 | 申菱环境、同飞股份等 |

| AIDC机房 | 光环新网、宝信软件 | 万国数据、世纪互联等 |

| AI服务器 | 中兴通讯、紫光股份 | 浪潮信息、烽火通信等 |

2. 风险提示

- 5G建设不及预期,影响产业链推进;

- AI发展滞后,拖累光模块、液冷等细分领域需求;

- 中美贸易摩擦加剧,阻碍产业技术与产品出海。

4. 关键问题

问题1:从光博会来看,1.6T光模块的技术路线呈现怎样的特征?头部厂商的竞争优势体现在哪里?

答案:

-

技术路线特征:1.6T光模块呈现“硅光主导,多路线并行”特征。硅光技术因集成度高、成本优势显著成为主流方案,覆盖DSP、LPO、LRO等技术路径;同时,CPO(共封装光学)、薄膜铌酸锂等技术因低功耗、高带宽密度优势,成为重要补充方向,部分厂商已推出相关光引擎产品。

-

头部厂商优势:

- 技术储备深厚:中际旭创具备3.2T开发能力,华工正源推进3.2T DR8研发,光迅科技实现自研芯片搭载;

- 量产能力成熟:新易盛1.6T产品已向海外批量供货,剑桥科技实现小批量生产;

- 生态布局完善:光迅科技展示1.6T产品生态矩阵,华工正源发布光引擎等核心组件,形成全链条能力。

问题2:光芯片作为光模块的核心部件,2025Q3呈现哪些技术突破与需求变化?对产业链有何影响?

答案:

-

技术突破与需求变化:

- 速率升级:单波200G方案进入量产阶段,索尔思光电200G PAM4 EML芯片支撑1.6T模块量产;

- 性能提升:长光华芯发布200mW Uncool CW DFB芯片,全温光功率超200mW,适配硅光集成需求;

- 需求增长:CW激光器因800G/1.6T模块放量需求显著提升,源杰科技CW300mW芯片研发进展顺利。

-

产业链影响:

- 上游:高功率激光器、锗硅探测器等核心器件需求增长,推动长光华芯、SiFotonics等企业出货提升;

- 中游:光模块厂商对自研芯片依赖度上升(如光迅科技),降低对外依赖;

- 下游:芯片性能提升支撑光模块功耗降低(如Credo DSP实现1.6T模块功耗<20W),加速AI算力集群部署。

问题3:开源证券将AIDC算力产业链作为核心主攻方向,其背后的逻辑是什么?哪些细分环节具备高景气度?

答案:

-

核心逻辑:

- 需求驱动:海外巨头资本开支释放,国内字节跳动、阿里等AI巨头进入算力大规模投入期,AI Agent发展进一步推升算力需求;

- 技术支撑:光通信(1.6T/3.2T光模块)、液冷温控等技术突破,为算力集群建设提供硬件保障;

- 政策加持:5G基站持续建设(459.8万站)、运营商云业务增长,构建算力基础设施基础。

-

高景气细分环节:

- 光通信链:800G/1.6T光模块(中际旭创)、硅光芯片(熹联光芯)、OCS/CPO器件(光库科技);

- 温控链:液冷技术因高算力设备散热需求爆发,英维克等龙头受益;

- 机房与IT设备:AIDC机房(宝信软件)、AI服务器(中兴通讯)、国产AI芯片(寒武纪)需求持续增长。

暂无评论内容