2025Q4机器人催化密集

【在线阅读报告】四海报告中搜索 https://report.mklist.com

【迅雷云盘下载】2025.9月报告原文下载:【迅雷云盘】https://pan.xunlei.com/s/VOZ9wFimKIV-NJr2_0dAww72A1?pwd=i6mp#

【夸克网盘下载】2025.9月报告原文下载:【夸克网盘】 https://pan.quark.cn/s/51ad6dae1ed8

1. 一段话总结

东莞证券2025年9月26日发布的机械设备行业双周报显示,2025年9月12-25日期间,申万机械设备行业双周上涨3.47% ,跑赢沪深300指数2.47个百分点,在申万31个行业中排第4名;二级板块中自动化设备涨幅最大(6.94%) ,个股方面精智达(56.66%)、沃尔德(45.59%)领涨,浙海德曼(-24.80%)跌幅最大;估值上,板块PE TTM为32.44倍 ,自动化设备PE TTM达57.97倍 (近一年最高)。行业观点方面,2025Q4机器人板块催化密集(特斯拉更新量产指引、Gen3亮相、宇树科技IPO),国家推动多场景应用;工程机械受益于重大工程开工与海外需求改善,电动化渗透率提升,建议关注汇川技术、绿的谐波、三一重工、恒立液压,同时提示基建投资不及预期等六大风险。

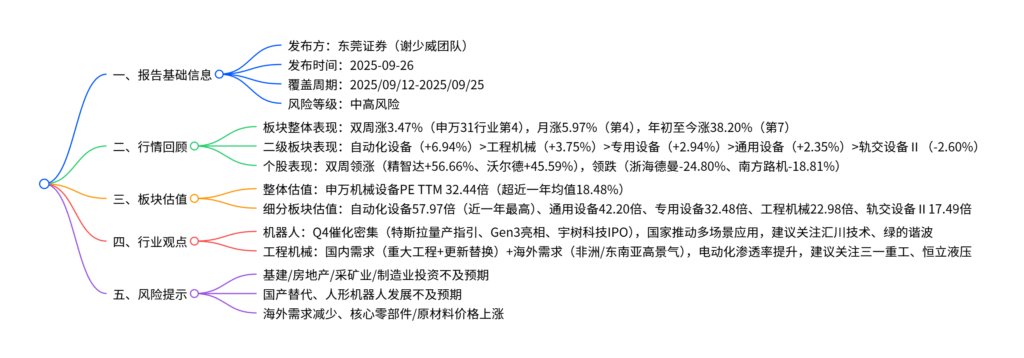

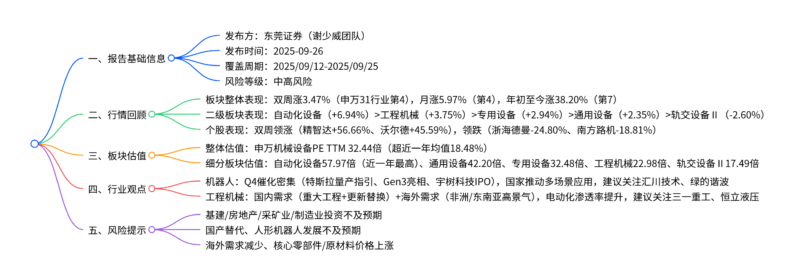

2. 思维导图(mindmap脑图)

3. 详细总结

一、报告基础信息

| 项目 | 内容 |

|---|---|

| 报告名称 | 机械设备行业双周报(2025/09/12-2025/09/25) |

| 发布机构 | 东莞证券研究所(分析师:谢少威,SAC执业证书:S0340523010003) |

| 发布时间 | 2025年9月26日 |

| 覆盖周期 | 2025年9月12日-2025年9月25日 |

| 风险等级 | 中高风险 |

二、行情回顾:板块与个股表现亮眼

1. 整体板块表现(申万机械设备)

- 双周表现:上涨3.47% ,跑赢沪深300指数2.47个百分点,在申万31个行业中排名第4位;

- 月度表现:9月至今上涨5.97% ,跑赢沪深300指数3.82个百分点,行业排名第4位;

- 年初至今表现:上涨38.20% ,跑赢沪深300指数21.46个百分点,行业排名第7位。

2. 二级板块涨跌幅(双周维度)

| 二级板块 | 代码 | 双周涨跌幅 | 本月至今涨跌幅 | 年初至今涨跌幅 |

|---|---|---|---|---|

| 自动化设备 | 801078.SL | +6.94% | +12.14% | +46.40% |

| 工程机械 | 801077.SL | +3.75% | +4.63% | +29.22% |

| 专用设备 | 801074.SL | +2.94% | +4.34% | +43.41% |

| 通用设备 | 801072.SL | +2.35% | +5.01% | +43.99% |

| 轨交设备Ⅱ | 801076.SL | -2.60% | -1.67% | -0.89% |

3. 个股表现(双周维度)

- 涨幅前十:精智达(688627.SH,+56.66%)、沃尔德(688028.SH,+45.59%)、伟创电气(688698.SH,+40.94%)位列前三,其中沃尔德本月至今涨幅达115.95% ,瑞晟智能(688215.SH)年初至今涨幅344.71% (板块最高);

- 跌幅前十:浙海德曼(688577.SH,-24.80%)、南方路机(603280.SH,-18.81%)、荣亿精密(873223.BJ,-15.79%)位列前三,星辰科技(832885.BJ)本月至今跌幅25.90% ,中化装备(600579.SH)年初至今跌幅30.90% (板块最低)。

三、板块估值:自动化设备估值居首

截至2025年9月25日,申万机械设备板块及细分板块估值情况如下表,其中自动化设备估值达近一年最高水平:

| 板块名称 | 代码 | PE TTM(倍) | 近一年均值(倍) | 近一年最高(倍) | 近一年最低(倍) | 当前估值较均值偏离 |

|---|---|---|---|---|---|---|

| 机械设备(申万) | 801890.SL | 32.44 | 27.38 | 32.56 | 20.50 | +18.48% |

| 通用设备 | 801072.SL | 42.20 | 34.12 | 42.86 | 24.27 | +23.67% |

| 专用设备 | 801074.SL | 32.48 | 25.87 | 32.52 | 18.62 | +25.55% |

| 轨交设备Ⅱ | 801076.SL | 17.49 | 18.39 | 22.39 | 16.20 | -4.92% |

| 工程机械 | 801077.SL | 22.98 | 20.81 | 24.42 | 17.88 | +10.41% |

| 自动化设备 | 801078.SL | 57.97 | 44.43 | 57.97 | 27.27 | +30.48% |

四、行业观点:聚焦机器人与工程机械两大主线

1. 机器人板块:2025Q4催化密集,产业化提速

-

核心催化:

- 特斯拉本周召开产量会议,有望更新人形机器人量产指引;

- 特斯拉Gen3机型处于设计优化定稿阶段,预计2025Q4亮相;

- 宇树科技计划2025Q4提交IPO申请,多家主机厂商将推出新产品;

- 国家加速推动人形机器人在汽车制造、物流搬运、电力巡检等场景落地,产业化规模有望提速。

-

推荐标的:

- 汇川技术(300124):通用伺服及细分产品国内市占率领先,国产化率提升带动市占率稳步增长;

- 绿的谐波(688017):国内谐波减速器龙头,市占率排名第二且逐年上升,受益于智能制造需求。

2. 工程机械板块:海内外需求双驱动,电动化渗透率提升

-

需求支撑:

- 国内:国家重大工程陆续开工,风电等下游需求延续,设备更新替换需求释放,内销复苏已传导至非挖业务;

- 海外:非洲、东南亚矿山/基建高景气,欧美需求边际改善,2025年1-8月工程机械出口额385.97亿美元(同比+11.40%)。

-

结构优化:环保政策推动电动化产品渗透率提升,结构性机会显著。

-

推荐标的:

- 三一重工(600031):挖掘机龙头,国内市占率高,挖掘机内销回暖拉动业绩;

- 恒立液压(601100):挖机油缸市占率超50%(2016年起),主流主机厂份额稳固,下游景气度提升带动需求。

五、风险提示

- 投资不及预期风险:基建、房地产、采矿业、制造业投资若低于预期,将导致机械设备需求减弱;

- 国产替代风险:国内核心零部件研发进度滞后或技术不达标,影响机器人国产替代进程;

- 海外需求风险:海外市场需求减少,导致国内企业出口业绩承压;

- 技术发展风险:人形机器人技术迭代失败或进度滞后,影响产业化规模;

- 成本上涨风险:核心零部件或原材料价格上涨,挤压产业链企业盈利空间。

4. 关键问题

问题1:2025年9月12-25日期间,机械设备行业二级板块表现分化明显,自动化设备板块涨幅显著领先的核心原因是什么?后续该板块的增长动力是否具备持续性?

答案:自动化设备板块双周涨幅6.94%(板块最高)的核心原因有两点:

- 短期催化密集:机器人作为自动化设备核心细分领域,2025Q4将迎来多重催化(特斯拉更新人形机器人量产指引、Gen3机型亮相、宇树科技IPO),市场对板块关注度与预期提升,带动自动化设备整体上涨;

- 长期需求支撑:国家推动智能制造与数字化转型,工信部明确“十五五”期间开辟人形机器人新赛道,科技部加速机器人在多场景落地,自动化设备作为核心基础设施,长期需求确定性强。

后续增长动力具备持续性,理由包括:

- 催化端:Q4特斯拉、宇树科技等事件落地将持续释放板块热度,主机厂商新产品推出进一步强化市场信心;

- 需求端:制造业自动化改造、人形机器人产业化、工业机器人产量增长(2025年以来月产量维持高增)将为自动化设备提供长期需求支撑;

- 估值端:虽当前自动化设备PE TTM达57.97倍(近一年最高),但结合行业高景气度与业绩增长预期,估值仍具备合理性。

问题2:报告中推荐了汇川技术、绿的谐波等机器人产业链标的,这两家公司的核心竞争优势分别是什么?在人形机器人产业化进程中,它们能从哪些环节受益?

答案:汇川技术与绿的谐波的核心竞争优势及受益环节如下:

1. 汇川技术(300124)

-

核心优势:

- 市占率领先:通用伺服及细分产品国内市占率名列前茅,核心产品技术竞争力强;

- 国产替代红利:国产化率持续提升,研发投入不断增加,核心技术与产品性能逐步对标国际水平;

- 交付能力突出:保供保交付策略有效,在行业需求增长期快速抢占市场份额。

-

受益环节:人形机器人的伺服系统(关节驱动核心部件),汇川技术的伺服产品可直接应用于机器人关节控制,随着人形机器人量产,伺服系统需求将同步增长,拉动公司业绩。

2. 绿的谐波(688017)

-

核心优势:

- 细分龙头地位:国内谐波减速器龙头企业,2025年国内市占率排名第二且逐年上升;

- 技术壁垒高:谐波减速器作为机器人核心零部件(传递运动与动力),公司研发技术成熟,产品稳定性与寿命对标国际品牌;

- 行业需求红利:智能制造推动工业机器人、人形机器人需求增长,谐波减速器作为关键部件,市场空间持续扩大。

-

受益环节:人形机器人的谐波减速器(关节核心传动部件),人形机器人多关节设计对谐波减速器需求量大,公司产品可直接配套主机厂商,量产落地后将显著受益于订单增长。

问题3:工程机械板块在国内需求复苏与海外市场改善的双重驱动下,后续业绩增长的确定性如何?电动化趋势对板块内企业竞争格局将产生哪些影响?

答案:工程机械板块后续业绩增长具备较强确定性,电动化趋势将推动板块竞争格局优化,具体分析如下:

1. 业绩增长确定性强,支撑因素包括:

- 国内需求稳固:国家重大工程开工(如铁路、基建项目)、设备更新替换(工程机械使用寿命约8-10年,2025年进入更新高峰)、风电等下游领域需求延续,内销已从挖掘机传导至叉车、高空作业车等非挖业务,需求覆盖面扩大;

- 海外需求高增:非洲、东南亚矿山与基建行业维持高景气,欧美需求边际改善,2025年1-8月工程机械出口额385.97亿美元(同比+11.40%),海外市场成为重要增长极;

- 龙头企业优势:三一重工、恒立液压等龙头在技术、产能、渠道上具备显著优势,将优先受益于需求增长,业绩确定性高于行业平均水平。

2. 电动化趋势对竞争格局的影响:

- 加速行业分化:电动化需要企业具备电池管理、电控系统等核心技术,头部企业(如三一重工)研发投入大、技术储备深厚,可快速推出成熟电动化产品,抢占市场份额;中小企业若技术迭代滞后,将面临被淘汰风险,行业集中度有望提升;

- 重塑产品竞争力:电动化产品具备低噪音、低污染、使用成本低(电费低于燃油费)等优势,在环保政策趋严的背景下,电动化渗透率将快速提升(如电动挖掘机、电动叉车),率先布局电动化的企业将形成差异化竞争优势;

- 供应链重构:电动化推动产业链从“发动机、液压件”向“电池、电控、电机”延伸,与电池厂商、电控企业建立合作的工程机械企业,将在供应链稳定性与成本控制上具备优势,进一步巩固竞争地位。

暂无评论内容