半导体行业9月份月报:存储芯片持续涨价,消费电子新品陆续发布

【原报告在线阅读和下载】:20251015【MKList.com】半导体行业9月份月报:存储芯片持续涨价,消费电子新品陆续发布 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

1. 一段话总结

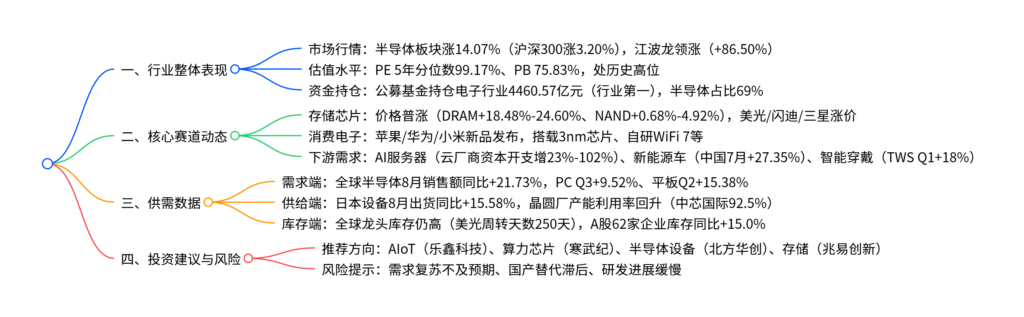

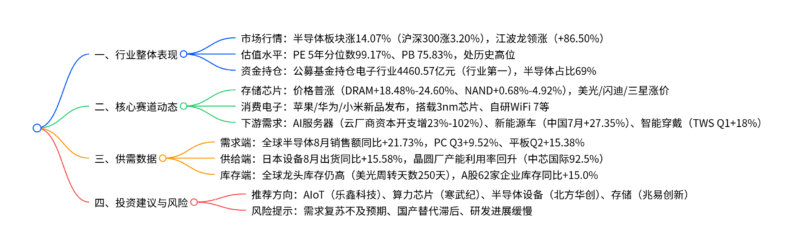

本报告(东海证券2025年10月15日发布)显示,9月半导体行业持续回暖,存储芯片价格涨幅扩大(DRAM涨18.48%-24.60%、NAND Flash涨0.68%-4.92%),美光、闪迪、三星等头部厂商陆续宣布涨价;消费电子领域新品密集发布(苹果iPhone 17系列、华为Mate XT非凡大师、小米17系列),搭载3nm制程芯片、自研WiFi 7等先进技术;下游需求中AI服务器(2025Q2云厂商资本开支同比增23%-102%)、新能源车(中国7月销量同比+27.35%)、智能穿戴(TWS耳机Q1同比+18%) 表现强劲;A股半导体板块9月涨14.07%(跑赢沪深300指数10.87个百分点),估值处于历史高位(PE 5年分位数99.17%)。投资上建议关注AIoT、算力芯片、半导体设备及存储涨价相关标的,风险主要来自下游需求复苏不及预期、国产替代滞后等。

2. 思维导图(mindmap)

3. 详细总结

一、报告基础信息

| 项目 | 内容 |

|---|---|

| 报告类型 | 半导体行业月度报告 |

| 发布机构 | 东海证券 |

| 发布日期 | 2025年10月15日 |

| 核心分析师 | 方霁(S0630523060001)、董经纬(联系人) |

| 核心主题 | 9月半导体行业回暖,存储涨价+消费电子新品驱动,聚焦结构性机会 |

二、行业整体表现

1. 市场行情:半导体板块领涨电子行业

-

指数表现:9月申万半导体板块上涨14.07%,跑赢沪深300指数(3.20%)10.87个百分点;电子行业整体上涨10.96%,在申万31个行业中排名靠前。

-

个股表现:

- 涨幅TOP3:江波龙(+86.50%)、聚辰股份(+82.90%)、赛微微电(+79.05%)。

- 跌幅TOP3:臻镭科技(-18.63%)、寒武纪(-11.22%)、国民技术(-10.23%)。

-

海内外对比:A股半导体表现优于海外,台湾半导体指数涨10.97%、费城半导体指数涨12.36%。

2. 估值水平:处于历史中高位

当前半导体板块估值指标及历史分位数如下表,整体处于5年历史90%以上分位,反映市场对行业长期成长预期较高:

| 估值指标 | 当前值 | 5年历史分位数 | 10年历史分位数 |

|---|---|---|---|

| PE(TTM) | 138.97 | 99.17% | 91.65% |

| PS(TTM) | 11.14 | 98.27% | 98.93% |

| PB(MRQ) | 15.77 | 75.83% | 86.40% |

3. 资金持仓:公募基金高配半导体

- 行业持仓:2025Q2公募基金持仓电子行业4460.57亿元,为持仓最高行业;其中半导体持仓3098.43亿元,占电子行业持仓的69%,占公募总持仓的11.98%。

- 个股持仓:重仓TOP5为中芯国际(414亿元)、寒武纪(379亿元)、海光信息(363亿元)、北方华创(241亿元)、中微公司(242亿元),TOP20持仓占半导体总持仓的87.27%,集中度高。

三、核心赛道动态

1. 存储芯片:价格持续涨价,头部厂商密集调价

-

价格涨幅:9月存储芯片及模组价格普涨,具体涨幅如下表:

产品类型 价格涨跌幅区间 代表厂商调价动作 存储模组(SSD/eMMC等) 2.00%-15.00% – DRAM芯片 18.48%-24.60% 三星Q4计划涨15%-30%,美光涨20%-30% NAND Flash芯片 0.68%-4.92% 闪迪涨10%,三星Q4计划涨5%-10% -

涨价驱动:AI服务器、数据中心、移动终端需求激增,叠加头部厂商减产(如三星缩减DDR4产能),供需格局改善。

2. 消费电子:新品密集发布,技术迭代加速

9月苹果、华为、小米等头部厂商集中发布新品,核心参数及技术亮点如下表:

| 品牌 | 产品 | 核心配置 | 技术亮点 |

|---|---|---|---|

| 苹果 | iPhone 17系列 | 台积电3nm A19/A19 Pro芯片、自研WiFi 7(N1芯片)、C1X基带 | 轻薄款iPhone Air厚度5.6mm,内置eSIM,4800万像素摄像头 |

| 华为 | Mate XT非凡大师 | 麒麟9020处理器、HarmonyOS 5系统 | 三折叠屏,整机性能提升36%,影像/电池全面升级 |

| 小米 | 小米17系列 | 全球首发3nm第五代骁龙8至尊版 | “全面对标iPhone”,配套平板8系列、洗衣机等新品 |

3. 下游需求:AI服务器、新能源车、智能穿戴表现强劲

- AI服务器:2025Q2海外云厂商资本开支高增,亚马逊(+91.35%)、谷歌(+70.23%)、Meta(+102.35%),IDC预测2024-2026年AI服务器出货量CAGR超25%。

- 新能源车:2025年7月中国新能源车销量同比+27.35%(1-7月+38.14%),全球同比+22.25%(1-7月+24.57%),带动功率、MCU芯片需求。

- 智能穿戴:2025Q1全球TWS耳机出货量同比+18%(7830万台),华为、小米份额分别同比+40%、+63%;2025Q2全球可穿戴腕式设备出货量同比+13%(5020万台)。

四、供需与库存数据

1. 需求端:全球半导体销售额持续复苏

- 全球半导体8月销售额同比+21.73%,2025年1-8月累计同比+19.75%,连续多月保持两位数增长,需求回暖趋势明确。

- 下游终端需求分化:手机(2025Q2全球同比+1.03%,复苏平缓)、PC(Q3同比+9.52%)、平板(Q2同比+15.38%)、汽车(2024年全球同比+2.65%)。

2. 供给端:设备采购增加,晶圆厂产能回升

- 半导体设备:日本8月设备出货额同比+15.58%(1-8月+19.24%),全球Q2设备出货额同比+23.49%,反映1-2年产能扩张积极。

- 晶圆厂产能:2025Q2中芯国际产能利用率92.5%、华虹半导体108.3%,台积电、台联电晶圆价格同环比均上涨,行业供给逐步匹配需求。

3. 库存端:整体仍处高位,去库持续推进

- 全球龙头:英特尔、美光、TI等库存周转天数仍维持200天以上高位(2025Q2环比略有下降),显示企业去库尚未完成。

- A股企业:2025Q2 62家半导体上市企业库存同比+15.0%(环比+6.5%),营收同比+10.0%(环比+9.9%),净利润同比+32.5%(环比+19.7%),盈利改善快于库存消化。

五、投资建议与风险提示

1. 投资建议:聚焦四大方向

| 投资方向 | 核心逻辑 | 推荐标的 |

|---|---|---|

| AIoT | 智能穿戴、智能家居需求高增,芯片需求同步扩张 | 乐鑫科技、恒玄科技、瑞芯微 |

| 算力芯片 | AI服务器驱动,国产替代加速 | 寒武纪、海光信息、澜起科技 |

| 半导体设备/材料 | 设备采购增加,国产替代空间大 | 北方华创、中微公司、拓荆科技、华特气体 |

| 存储涨价 | 价格持续回升,头部厂商盈利改善 | 兆易创新、江波龙、佰维存储 |

2. 风险提示

- 下游需求复苏不及预期:手机、PC等终端需求若低于预期,可能导致芯片库存积压、产能利用率下降。

- 国产替代进程不及预期:半导体设备、高端芯片等“卡脖子”领域若替代滞后,受海外政策限制影响大。

- 产品研发进展不及预期:新品研发、流片、量产延迟,可能影响企业盈利与市场竞争力。

4. 关键问题

问题1:9月存储芯片价格普涨的核心驱动因素是什么?头部厂商的调价动作对行业供需格局有何影响?

答案:

9月存储芯片价格普涨的核心驱动因素有三点:1. 需求端激增:AI服务器、数据中心对高容量DRAM(如DDR5)、企业级NAND需求爆发,移动终端(手机/平板)补库存需求同步释放;2. 供给端收缩:三星、美光等头部厂商缩减DDR4产能,转向DDR5,导致中低端存储供需紧张;3. 成本传导:晶圆厂产能利用率回升(中芯国际92.5%),晶圆价格上涨推动存储芯片成本上升。

头部厂商调价对行业的影响体现在两方面:1. 短期供需改善:美光(涨20%-30%)、闪迪(涨10%)、三星(Q4计划涨5%-30%)的调价动作,缓解了此前“以价换量”的行业困境,推动中小厂商跟进涨价,行业盈利底部回升;2. 长期竞争格局优化:头部厂商通过减产+涨价筛选优质客户,加速中小厂商出清,CR3(三星、SK海力士、美光)市场份额进一步提升,行业集中度向龙头集中。

问题2:9月消费电子新品的核心技术迭代方向是什么?这些技术迭代对上游半导体产业链有哪些拉动作用?

答案:

9月消费电子新品的核心技术迭代集中在三点:1. 先进制程芯片:苹果A19 Pro、小米骁龙8至尊版均采用3nm制程,华为麒麟9020实现自主架构突破;2. 自研射频/通信芯片:苹果推出C1X基带(性能提升2倍)、N1 WiFi 7芯片,减少对外部供应商依赖;3. 折叠屏与AI功能:华为Mate XT非凡大师三折叠屏技术成熟,苹果、小米新品搭载端侧AI(如Apple Intelligence)。

对上游半导体产业链的拉动作用体现在:1. 先进制程代工:3nm芯片需求拉动台积电、中芯国际先进产能利用率(台积电3nm产能占比提升至15%);2. 射频/通信芯片:自研芯片推动国内射频前端(如卓胜微)、WiFi芯片(如乐鑫科技)国产替代加速;3. AI芯片与传感器:端侧AI需求带动低功耗AI芯片(如寒武纪思元系列)、高像素CIS(如韦尔股份4800万像素传感器)出货增长。

问题3:当前半导体行业估值处于历史高位,如何看待这一现象?后续投资需关注哪些核心指标以判断行业景气度持续性?

答案:

当前半导体估值高位(PE 5年分位数99.17%)的原因有两点:1. 长期成长预期:AI、新能源车、AIoT等下游需求长期增长明确,市场提前定价行业成长空间;2. 短期行情催化:存储涨价、消费电子新品、国产替代政策密集落地,推动资金向半导体板块集中。但需注意,估值高位也反映市场对短期盈利的高预期,若需求复苏不及预期,可能存在估值回调风险。

后续需关注三大核心指标判断景气度持续性:1. 存储价格与库存:跟踪DRAM/NAND价格是否持续上涨(如美光Q4调价落地情况)、全球龙头库存周转天数是否降至150天以下,验证供需改善持续性;2. 下游终端出货:AI服务器(云厂商资本开支是否维持20%+增长)、新能源车(中国月度销量是否保持25%+增速)、消费电子(Q4手机/PC出货是否超预期),判断需求复苏强度;3. 半导体设备采购:日本/全球设备出货额同比增速是否维持15%+,反映产能扩张意愿,预示未来1-2年供给与需求匹配度。

暂无评论内容