绿电配储+AI储能双轮驱动,量价齐升可期

【原报告在线阅读和下载】:20251206【MKList.com】美国电力及AI储能研究:绿电配储+AI储能双轮驱动,量价齐升可期 | 四海读报

【迅雷批量下载】:链接:https://pan.xunlei.com/s/VOXJ23RJHhoECPL5FRrVathfA1 提取码:umqb

【夸克批量下载】:链接:https://pan.quark.cn/s/fe42cc605010 提取码:j4Vv

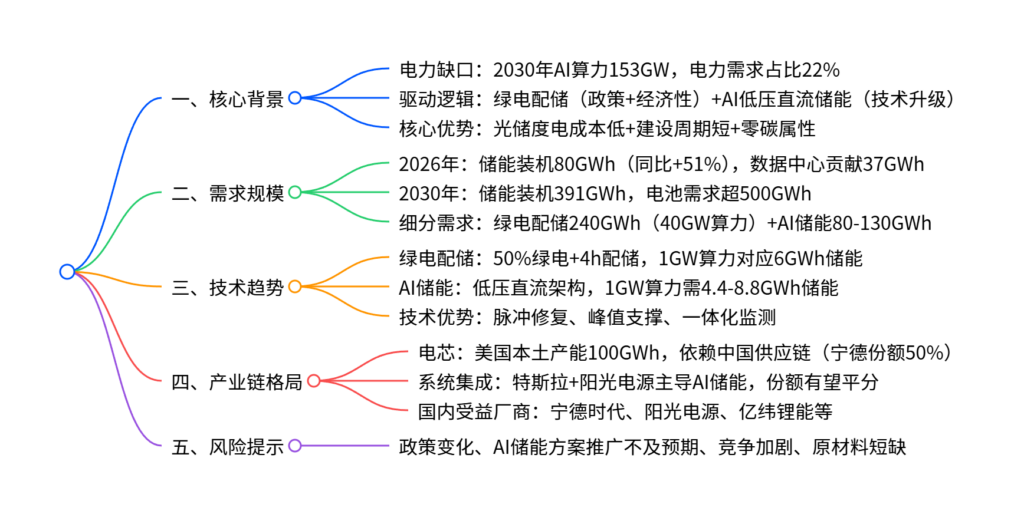

1. 一段话总结

美国AI数据中心用电激增导致电力缺口显著,2030年AI算力预计达153GW、电力需求占比22%,光储因度电成本低(补贴后0.033美元/kwh)、建设周期短成为主力新增电源,绿电配储与AI低压直流储能双轮驱动行业量价齐升;2026年美国储能装机预计达80GWh(同比+51%),其中数据中心贡献37GWh,2030年装机将达391GWh;美国本土电芯产能不足,国内供应链(宁德、阳光等)持续受益,AI储能因技术壁垒高份额集中,阳光与特斯拉有望平分市场。

2. 思维导图(mindmap)

3. 详细总结

一、行业核心背景:AI数据中心驱动电力缺口扩大

1.1 电力供需失衡加剧

- 用电需求激增:2024年美国发电量4384TWh,2030年AI算力预计达153GW,对应电力需求1269TWh,占比22%,年复合增速4-5%。

- 供给缺口显著:2025-2027年美国新增发电装置备案年均约40GW(光伏为主),年均缺口20-40GW,且电网不稳定(2024年停电663分钟,同比+81%)。

- 电价分化:2024年美国平均终端电价0.13美元/kwh,数据中心密集区(如得州、弗吉尼亚州)批发电价波动上涨,企业需长期协议锁定成本。

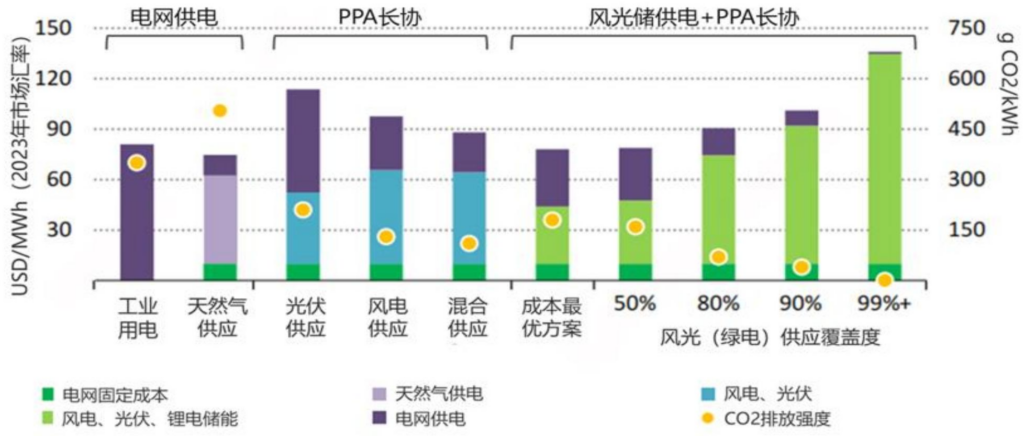

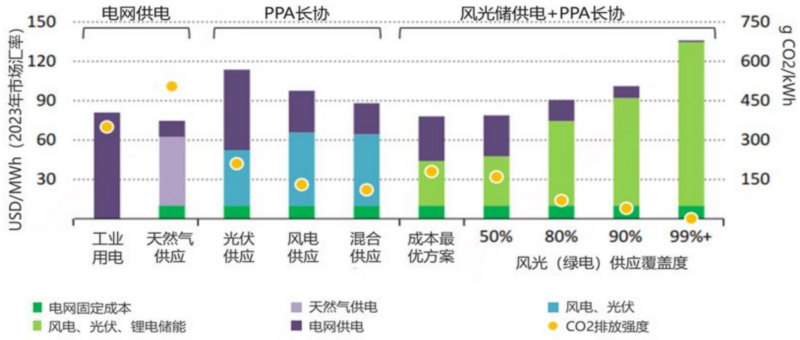

1.2 光储成为最优解决方案

| 电源类型 | 度电成本(补贴后,美元/kwh) | 建设周期 | 碳排放 | 核心优势 |

|---|---|---|---|---|

| 光储 | 0.033 | 1-2年 | 零碳 | 成本最低、政策支持、建设快 |

| 气电 | 0.048-0.11 | ≥3年 | 高排放 | 稳定但交付周期长 |

| 核电 | 0.08-0.10 | ≥5年 | 零碳 | 稳定但审批复杂 |

| 市电 | 0.06-0.08 | 3-7年(接入审批) | 中性 | 依赖电网,扩容慢 |

- 政策支持:FERC提案鼓励大负荷(≥20MW)直连发电机组,审批最快60天,加速光储落地;ITC补贴延长,光储经济性进一步提升。

二、双轮驱动需求:绿电配储+AI储能

2.1 绿电配储需求

- 配置逻辑:数据中心采用“绿电+市电”混合供电,按50%绿电比例、4h配储时长,1GW算力对应6GWh储能。

- 市场规模:2030年美国新增40GW算力,对应绿电配储需求约240GWh,若绿电比例提升至80%,需求将达389GWh。

- 经济性:中国电芯虽面临48.4%关税,但补贴后度电成本仅0.072美元/kwh,仍具备竞争力。

2.2 AI低压直流储能需求

- 技术升级:传统交流架构升级为低压直流架构,储能与机架一体化设计,具备脉冲修复、峰值支撑、一体化监测三大优势。

- 需求测算:1GW算力按110%功率配比+4-8h时长,对应储能需求4.4-8.8GWh;2030年40GW算力+30-50%渗透率,需求约80-130GWh。

- 技术壁垒:对软硬件协同、集成散热能力要求极高,成本较普通储能高30%+。

三、市场规模与产业链格局

3.1 市场规模预测

| 年份 | 储能装机(GWh) | 同比增速 | 数据中心贡献(GWh) | 电池需求(GWh) |

|---|---|---|---|---|

| 2025E | 53 | 63% | 9 | 150 |

| 2026E | 80 | 51% | 37 | 191 |

| 2027E | 125 | 56% | 84 | 256 |

| 2030E | 391 | 39% | 335 | 578 |

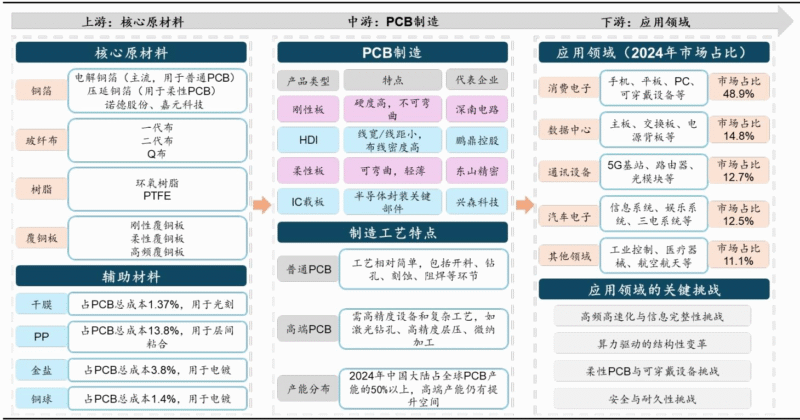

3.2 产业链格局

- 电芯环节:美国本土2026年储能电芯产能约67GWh(特斯拉10GWh+LG 30GWh等),缺口依赖中国供应链,宁德时代份额约50%。

- 系统集成环节:AI储能技术壁垒高,特斯拉(Megapack3)与阳光电源(PowerTitan3.0)为行业龙头,有望平分市场;传统储能集中度较高,阳光电源份额第二。

- 国内受益厂商:电芯(宁德时代、亿纬锂能)、系统集成(阳光电源、海博思创)、光储组件(阿特斯、天合光能)。

四、投资建议与风险提示

4.1 投资建议

- 首推标的:宁德时代、阳光电源、海博思创、亿纬锂能、阿特斯

- 次要标的:中创新航、欣旺达、德业股份、锦浪科技、派能科技

- 关注标的:鹏辉能源、国轩高科、上能电气

4.2 风险提示

- 政策风险:OBBB法案细则变化、关税调整、补贴退坡超预期

- 行业风险:AI储能方案推广不及预期、市场竞争加剧

- 供应链风险:IGBT、电芯等原材料供应短缺

4. 关键问题

问题1:美国AI数据中心为何推动储能需求爆发?绿电配储与AI储能的需求测算逻辑是什么?

答案:

- 爆发原因:①AI数据中心功率密度高(单园区负荷达50MW),2030年AI电力需求占比22%,美国电力缺口显著;②光储具备度电成本优势(补贴后0.033美元/kwh)、建设周期短(1-2年),且符合零碳政策要求;③传统风冷与电网供电无法满足稳定性需求,储能成为必备配置。

- 需求测算:①绿电配储:按50%绿电比例+4h配储时长,1GW算力对应6GWh储能,40GW算力对应240GWh;②AI储能:低压直流架构下,1GW算力按110%功率配比+4-8h时长,需求4.4-8.8GWh,40GW算力+30-50%渗透率,对应80-130GWh。

问题2:美国储能行业的产业链格局如何?国内厂商的核心竞争优势是什么?

答案:

- 产业链格局:①电芯:美国本土2026年产能约67GWh,2030年电池需求超500GWh,高度依赖中国供应链,宁德时代份额约50%;②系统集成:AI储能因技术壁垒高(软硬件协同+集成散热),由特斯拉与阳光电源主导,传统储能市场集中度较高,阳光电源为主要玩家。

- 国内厂商优势:①成本优势:光储度电成本较美国本土低10%,具备性价比竞争力;②技术成熟:宁德、亿纬的电芯技术与阳光的系统集成能力全球领先;③产能充足:国内电芯产能规模大,可满足美国激增的需求缺口;④客户资源:已进入全球科技公司供应链,绑定谷歌、微软等终端客户。

问题3:AI低压直流储能的核心技术优势是什么?对行业竞争格局有何影响?

答案:

- 核心技术优势:①脉冲修复:可编程波形精准修复电路微损伤,延长板卡寿命30-50%;②峰值支撑:毫秒级响应,支撑4-8h满负荷运行,算力密度提升13%;③一体化监测:全链路数据闭环,故障预判准确率超99%,非计划停机率降低99%。

- 对竞争格局的影响:①壁垒提升:技术要求高(懂电网+AIDC+储能),中小厂商难以进入,市场份额向头部集中;②份额集中:特斯拉(先发优势+客户绑定)与阳光电源(技术+成本优势)有望平分AI储能市场;③价值量提升:AI储能系统成本较普通储能高30%+,头部厂商盈利空间更大,行业盈利分化加剧。

© 版权声明

免费分享是一种美德,知识的价值在于传播;

本站发布的图文只为交流分享,源自网络的图片与文字内容,其版权归原作者及网站所有。

THE END

暂无评论内容